Forwarddarlehen

Sie besitzen bereits eine eigene Immobilie, die Finanzierung bedarf aber noch mindestens einer Prolongation? Dann macht es Sinn, dass Sie sich mit dem Thema Forward-Darlehen auseinandersetzen. Warum? Anleger stöhnen unter den niedrigen Zinsen, bekommen kaum noch etwas für das Ersparte und Darlehensnehmer können sich zu historisch niedrigen Zinsen lang gehegte Wünsche erfüllen oder endlich in die eigene Immobilie ziehen.

Theoretisch ist auch keine Änderung der Zinspolitik von Mario Draghi und seinen Kollegen aus dem Zentralbankrat in Sicht. Dennoch gibt es Zeichen dafür, dass es in 2016 oder 2017 zu einem moderaten Anstieg der Zinsen, sowohl im Einlagen- als auch im Kreditsegment, kommen wird. Und es ist hinlänglich bekannt, dass die Banken zuerst die Kreditzinsen erhöhen, bevor sie eine Zinssteigerung auch an die Sparer weitergeben.

Ist ein Forward-Darlehen für mich geeignet?

Diese Frage können Sie mithilfe unseres Tools in maximal fünf Schritten beantworten:

Wie hoch sind die Zinsen?

Wie bei anderen Krediten auch, passen die Banken und Kreditvermittler ihre Konditionen für Forwarddarlehen den Marktgegebenheiten an. Die Aktualisierung der Konditionen passiert ganz unregelmäßig in mal längeren, mal kürzeren Abständen.

Mit unserem Rechner behalten Sie immer den Überblick über die aktuellen Zinskonditionen einer umfassenden Auswahl an Anbieter für Forwarddarlehen.

Die Höhe der monatlichen Belastung errechnen Sie dabei ganz einfach über alle Anbieter hinweg, indem Sie die Rahmenbedingungen Ihrer zukünftigen Finanzierung oder Anschlussfinanzierung in die Rechnermaske eingeben und dann den Button „Forwarddarlehen vergleichen“ klicken.

Was ist ein Forward-Darlehen?

Bei einem Forward-Darlehen handelt es sich um einen Kreditvertrag, der heute geschlossen wird, aber erst zu einem späteren Zeitpunkt zum Tragen kommt. Der Zinssatz basiert auf dem zum Vertragsabschluss gültigen Zins, der abhängig von der Vorlaufzeit, marginal erhöht wird – die Forward-Prämie.

Wie bei jeder Anschlussfinanzierung ist ein Wechsel der Bank möglich. Kosten für eine Löschung der aktuellen Grundschuld und einer Grundschuldneubestellung fallen auch nicht an. Banken akzeptieren untereinander eine notariell beglaubigte Abtretung, für die Kosten von rund 100 Euro anfällt. Es gibt viele gute Gründe, die dafür sprechen, sich jetzt schon die günstigen Zinsen von heute durch ein Forward-Darlehen auch für die Zukunft zu sichern, aber kaum welche, die dagegen sprechen.

Wie lange im Voraus ist ein Forwarddarlehen möglich?

Forwarddarlehen können je nach Kreditinstitut mit einer Vorlaufzeit von bis zu 60 Monaten abgeschlossen werden. Die Praxis sind meist sechs bis 36 Monate. Der Darlehensnehmer unterzeichnet in unserem Beispiel im Jahr 2016 einen Kreditvertrag mit Beginn 2018 in Höhe der dann noch vorhandenen Restschuld. Dafür garantiert ihm die Bank, dass er ab 2018 im Rahmen des neuen Darlehens den Zins zu entrichten hat, der im Jahr 2016 zugrunde gelegt wurde.

Was spricht für ein Forward-Darlehen?

Für Bauzinsen ist keine Luft mehr nach unten

Tatsache ist, dass die Bauzinsen kaum noch weiter nach unten sinken können. Effektive Jahreszinsen von unter zwei Prozent bei zehnjähriger Zinsbindung dürften der Tiefpunkt sein. Wer vor fünf Jahren ein Darlehen mit einer Zinsfestschreibung von zehn Jahren abgeschlossen hat, muss damit rechnen, dass er in fünf Jahren mit Hypothekenzinsen rechnen muss, die über dem damaligen Satz liegen werden.

Im ungünstigsten Fall steigt trotz partieller Tilgung die monatliche Belastung. Gerade für Immobilienerwerber, die mit extrem spitzer Feder gerechnet haben, kann dies zu einem unkalkulierbaren Risiko werden. Wer dieses Risiko vermeiden möchte, sollte sich heute also auf die sichere Seite begeben und sich die aktuellen Zinsen auch für die Zeit nach der laufenden Festschreibung sichern. Forward-Darlehen bieten diese Sicherheit in Form einer Zinsgarantie.

Die Gründe für ein Forward-Darlehen in der Übersicht

- Weiterer Anstieg der US-Zinsen in 2016/2017 erwartet

- Wirtschaft in der Eurozone im Aufwärtstrend

- Aktienmarkt deutlich über Vor-Krisen-Niveau. Brexit-Schock ebenfalls überwunden.

- Zinsanstieg wird mittelfristig erwartet

- Bauzinsen können eigentlich nicht noch weiter sinken

Wann lohnt sich ein Forwarddarlehen?

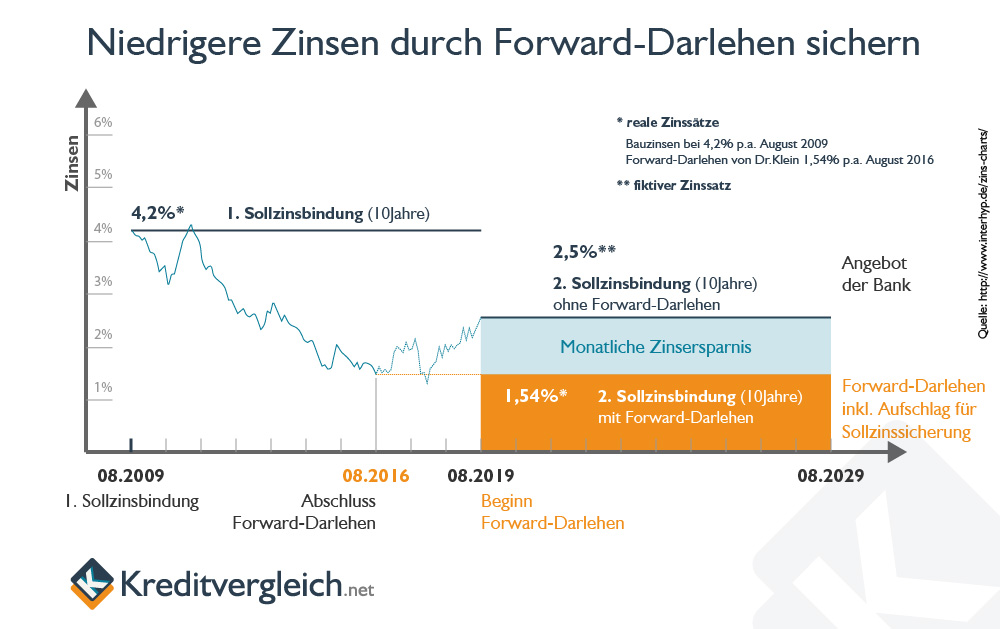

Forwarddarlehen machen dann Sinn, wenn sich ein Anstieg der Bauzinsen abzeichnet oder das Zinsumfeld sehr volatil agiert. Jede Zinsphase hat einmal ein Ende. Dies gilt für niedrige, aber auch für hohe Zinsen. Das Jahr 2016 zeichnet sich durch historisch niedrige Zinsen aus. Wie Sie sich die aktuell niedrigen Zinsen mit einem Forwarddarlehen sichern können, veranschaulicht unsere Infografik noch einmal:

Ein Eigentümer, der im Jahr 2021 noch eine Anschlussfinanzierung oder Prolongation benötigt, sollte sich vor diesem Hintergrund die Zeit nehmen und unseren Forwarddarlehensrechner nutzen. Hier sieht er, welche Kosten auf ihn zukommen.

Diese Kosten müssen auf der anderen Seite mit der Wahrscheinlichkeit, dass es bis dahin zu einem Anstieg der Hypothekenzinsen kommt, abgeglichen werden. Tatsache ist, dass das Baugeld nur wenig Spielraum besitzt, um noch weiter zu sinken. Negative Zinsen bei Baufinanzierungen sind nicht vorstellbar.

Der Vorteil des Forwarddarlehen liegt eindeutig in der Zinssicherheit. Trotz der aktuell historisch niedrigen Zinsen ist ein Anstieg um mehr als 0,25 Prozent in den nächsten zwölf Monaten nicht auszuschließen. In diesem Fall hätte sich das Forwarddarlehen bereits gerechnet. Die nachfolgende Infografik veranschaulicht diesen Vorteil noch einmal:

Häufige Fragen

Was kostet die Garantie?

Diese Garantie lässt sich die Bank allerdings bezahlen. Pro Monat vor Auszahlung des künftigen Darlehens berechnet sie auf den Nominalzins einen marginalen Aufschlag die Höhe des Aufschlages richtet sich nach der Vorlaufzeit des Darlehens. Bei einer zweijährigen Vorlaufzeit mag der Aufschlag 0,01 Prozent pro Monat betragen, bei zweijähriger Vorlaufzeit 0,03 Prozent monatlich.

Das folgende Beispiel soll die Auswirkung des Zinsaufschlages, der „Versicherungsprämie“, veranschaulichen:

| Aktueller Zinssatz | Zinsaufschlag pro Monat | Vorlauf in Monaten | Zinsaufschlag gesamt | Festgeschriebener Zinssatz |

|---|---|---|---|---|

| 2,00% | 0,01 Prozentpunkt | 24 | 0,24 Prozentpunkte | 2,24% |

| 2,00% | 0,03 Prozentpunkte | 36 | 1,08 Prozentpunkte | 3,08% |

Der Zinsaufschlag ist ein wichtiger Vergleichsfaktor. Welche Auswirkungen auf die Summe der Zinszahlungen schon geringe Unterschiede in der Höhe des Zinsaufschlages haben können, zeigt unser nachfolgendes Beispiel:

Auswirkungen des Zinsaufschlags auf die Zinszahlungen

Wir gehen davon aus, dass ein Bauherr eine Anschlussfinanzierung in Form eines Forward-Darlehens über 100.000 Euro in 24 Monaten benötigt. Das Darlehen sollinnerhalb von zehn Jahren vollständig getilgt werden. Der Bauherr holt sich dazu Angebote von drei Banken ein. Alle verlangen einen gebundenen Sollzinssatz von 2,00 Prozent pro Jahr aber unterschiedliche Zinsaufschläge pro Monat. Bank A verlangt 0,01 Prozentpunkt, Bank B 0,02 Prozentpunkte und Bank C 0,03 Prozentpunkte. Die sich daraus ergebenden Unterschiede in der Summe der geleisteten Zinszahlungen berechnen sich wie folgt:

| Konditionen | Bank A | Bank B | Bank C |

|---|---|---|---|

| Nettodarlehenssumme | 100.000 EUR | ||

| Volltilgung innerhalb von | 10 Jahren | ||

| Sollzinssatz gebunden (pro Jahr) | 2,00% | ||

| Darlehen benötigt in | 24 Monaten | ||

| Zinsaufschlag pro Monat (in Prozentpunkten) | 0,01 | 0,02 | 0,03 |

| Zinsaufschlag bis zum Abruf (in Prozentpunkten) | 0,24 | 0,48 | 0,72 |

| Sollzinssatz inkl. Zinsaufschlag (pro Jahr) | 2,24% | 2,48% | 2,72% |

| Summe der Zinszahlungen | 11.778,74 EUR | 13.090,11 EUR | 14.410,99 EUR |

| Zinsvorteil Bank A gegenüber Bank B | 1,311,37 EUR | ||

| Zinsvorteil Bank A gegenüber Bank C | 2.632,25 EUR | ||

| Mehrbelastung gegenüber sofort fälligem Darlehen | 1.301,84 EUR | 2.613,21 EUR | 3,934,09 EUR |

Aus Sicht der Banken ist der Zinsaufschlag durchaus gerechtfertigt. Es besteht für die Institute das Risiko, dass sie sich zu einem späteren Zeitpunkt zu höheren Zinsen refinanzieren müssen, als durch die Marge des Forwarddarlehen abgedeckt ist.

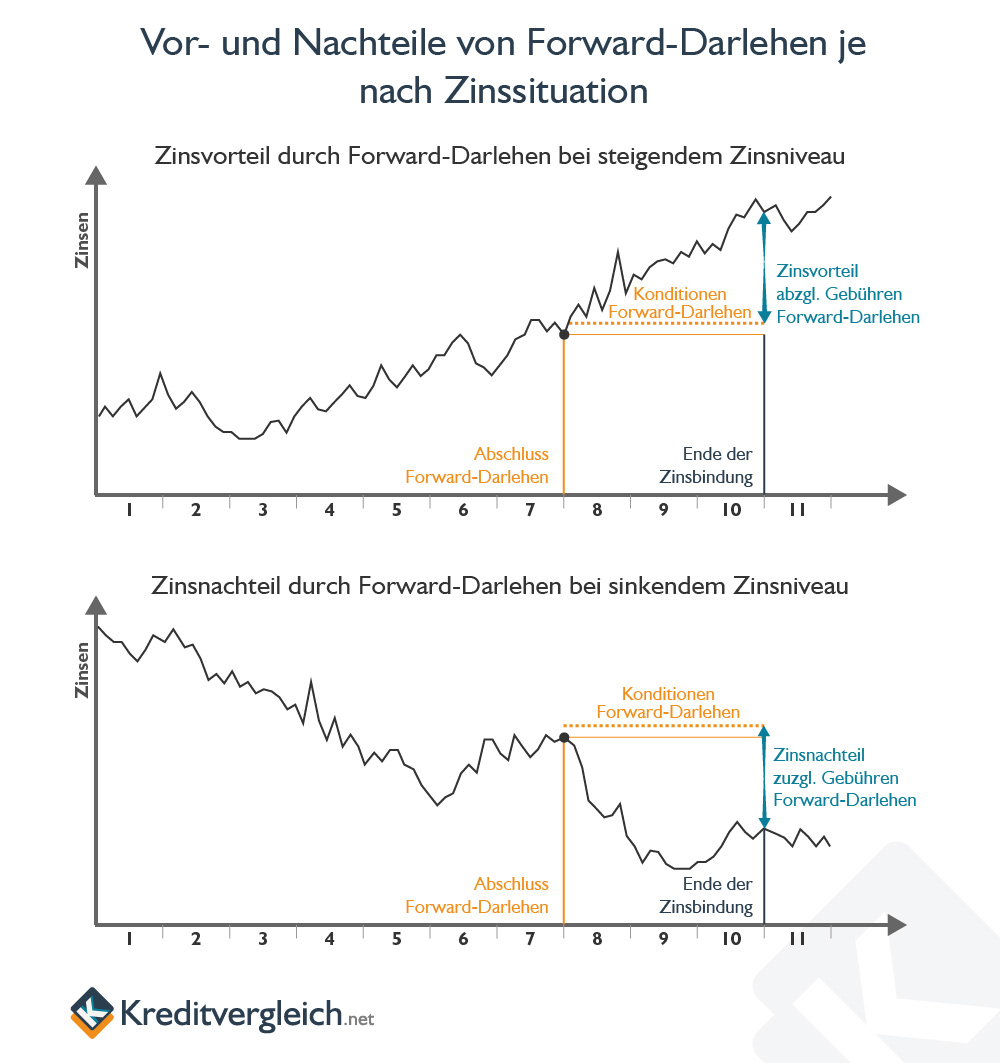

Restrisiko sinkender Zinsen

Ein volatiles Marktumfeld birgt aber auch ein kleines Risiko. Sollte der Zinssatz wider Erwarten zum Zeitpunkt der Auszahlung des Forwarddarlehen unter dessen Zins liegen, besteht für den Kreditnehmer dennoch eine Abnahmeverpflichtung. In diesem Fall zahlt er höhere Zinsen für sein bereits abgeschlossenes Forwarddarlehen als jetzt für eine Anschlussfinanzierung. Die nachfolgende Infografik veranschaulicht diesen Sachverhalt noch einmal:

Der Unterschied bei den Bereitstellungszinsen

Es fallen während der Vorlaufzeit auch keinerlei Bereitstellungszinsen an. Diese berechnen die Banken, wenn ein Darlehen zur Auszahlung bereitsteht, aber vom Kunden noch nicht abgerufen wurden. Dies kann der Fall sein, wenn seitens des Verkäufers noch nicht alle Auszahlungsvoraussetzungen erfüllt wurden.

Die Institute kalkulieren ab dem Tag der geplanten Auszahlung mit einem gewissen Zinsertrag. Solange sie die Gelder aber noch im Haus halten, können sie dem Kunden nicht den vereinbarten Zins in Rechnung stellen. Als Kompensation greift in diesem Fall der Bereitstellungszins mit einheitlich 0,25 Prozent pro Monat. Das Forwarddarlehen wird nicht bis zum Auszahlungszeitpunkt bereitgehalten, sondern erst dann zum Auszahlungstermin zur Verfügung gestellt.

Zeitlicher Rahmen innerhalb der Anschlussfinanzierung

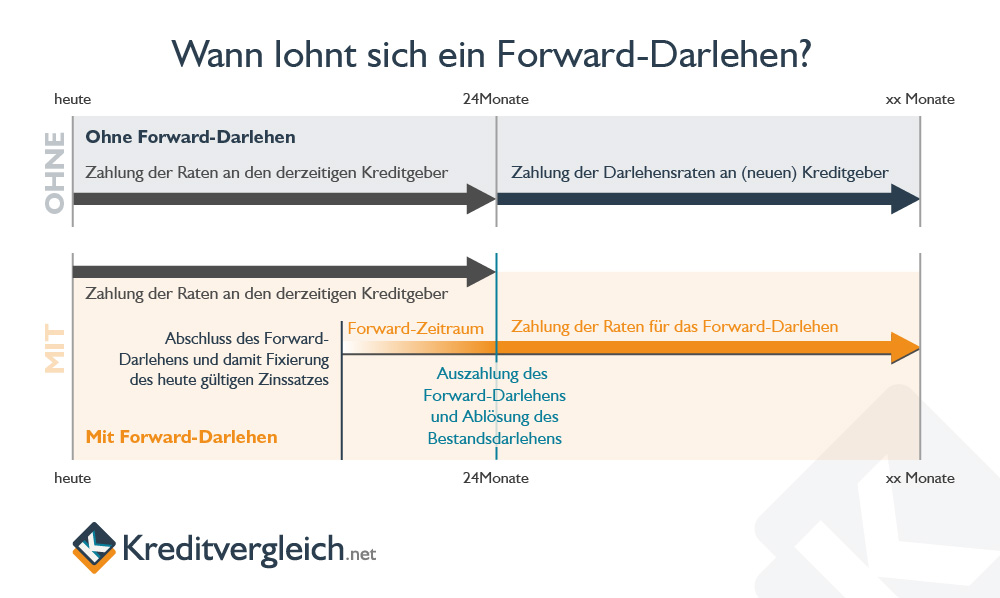

In welchem zeitlichen Rahmen sich ein Forward-Darlehen innerhalb der Planung einer Anschlussfinanzierung einordnen lässt und welche Fristen Bauherren kennen sollten, zeigt unsere Infografik:

Wo erhalte ich ein Forwarddarlehen?

Viele Kreditnehmer gehen davon aus, dass sie das Forwarddarlehen nur über die Bank in Anspruch nehmen können, bei der die aktuelle Finanzierung läuft. Das ist falsch. Ein Forwarddarlehen ist nichts anderes als eine Anschlussfinanzierung mit vorgezogenem Vertragsabschluss.

Es lohnt sich also zu schauen, welcher Anbieter zum Zeitpunkt der Umsetzung eines Forwarddarlehen die günstigsten Konditionen bietet. Eventuelle Zinsverhandlungen mit der aktuellen Bank auf der Grundlage günstigerer Angebote von Mitbewerbern können allerdings ebenfalls erfolgreich sein. Ein Wechsel des Instituts ist nicht zwingend.

Was passiert mit der Grundschuld?

Es bleibt nur die Frage, ob bei einem Wechsel des Instituts die bestehende Grundschuld gelöscht und zugunsten der neuen Bank neu bestellt werden muss. Die günstigere Lösung ist die Akzeptanz einer notariellen Abtretungserklärung der aktuellen Bank zugunsten des neuen Instituts. Diese Kosten müssen bei einem Anbietervergleich ebenfalls berücksichtigt werden.

Checkliste als PDF

Anhand unserer Checkliste können Sie prüfen, ob sich ein Forwarddarlehen für Sie lohnt. Dabei geben wir Ihnen Hilfestellung zu folgenden Fragen:

- Wann benötige ich das Darlehen?

- Benötige ich das Geld für eine Anschluss- oder für eine Neufinanzierung?

- Wie schätze ich die Entwicklung der Zinsen zum Zeitpunkt meiner Anschlussfinanzierung

- Wie hoch fällt der Zinsaufschlag bei einem Forwarddarlehen bei den verschiedenen Banken aus?

- Akzeptiert die mögliche neue Bank eine notariell beglaubigte Abtretung der Grundschuld oder muss diese neu bestellt werden?

- Lohnen sich Verhandlungen mit der derzeitigen Bank auf der Grundlage von günstigeren Angeboten der Mitbewerber?

- Wie sind die Rahmenbedingungen hinsichtlich Sondertilgung?

Kostenloses Angebot anfordern

Über das nachfolgende Formular können Sie ein individuelles Angebot für ein Forward-Darlehen bei der Dr. Klein & Co. AG anfordern, dem Testsieger des Vergleichs der Fachzeitschrift „Ökotest“.

Kostenloses Angebot zur Baufinanzierung anfordern

Wenn Sie auf der Suche nach einer günstigen Baufinanzierung sind, können Sie über das nachfolgende Formular ein kostenloses Angebot bei der Dr. Klein AG anfordern. Die Dr. Klein AG vergleicht über 100 namhafte Banken tagesaktuell und bietet neben einem kostenlosen Angebot auch persönliche Beratung.

Im Juli 2015 wurde Dr. Klein als Testsieger in den Kategorien "Direkt-Baufinanzierer - Service und Konditionen" und "Konditionen Direkt-Baufinanzierer" beim großen Test des Deutschen Instituts für Service-Qualität (DISQ) ausgezeichnet.

Stöbern Sie in unseren Sammlungen: Von diversen Vergleichen, Ratgebern, Studien und Statistiken bis hin zu Urteilen und Fun-Facts

Unsere Vergleiche weiterer Spezialkredite und Immobilienfinanzierungen

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.