Kredit ohne SCHUFA: Test 04/2025

Der beste Kredit ohne SCHUFA

Kredite ohne Schufa haben seit Jahr und Tag den Ruf des Schmuddeligen. Schuld daran sind unter anderem windige „Kreditvermittler“, die kreditsuchenden Kunden gegen teilweise horrende Gebühren Kredite auch bei schlechter Bonität und ohne Schufa-Auskunft andrehen wollen.

In unserem Kreditvergleich ohne Schufa trennen wir die Spreu vom Weizen, indem wir dort nur Angebote von Banken und Vermittlern auflisten, bei denen vor tatsächlichem Abschluss keinerlei Kosten für den Verbraucher anfallen.

Während wir im Vergleich einen Überblick über die Konditionen der einzelnen Kreditangebote bieten, wollen wir in diesem Test die Frage beantworten, welche Bank bzw. welcher Darlehensvermittler den besten Kredit ohne Schufa anbietet. Dazu ein paar einführende Erklärungen der Begrifflichkeiten:

Nicht jeder SCHUFA-Eintrag (SCHUFA: Schutzgemeinschaft für allgemeine Kreditsicherung) ist gleichzeitig ein negativer Eintrag. Bei einer SCHUFA-Anfrage hingegen wird die Bonität eines Kreditantragstellers abgefragt. Der Zahlenwert, der die Bonität ausdrückt, heißt Score. Der Score umfasst nicht nur Angaben über das Tilgungsverhalten nach einer Kreditaufnahme, sondern auch statistische Daten.

Umfangreiche Datenerhebungen haben ergeben, dass beispielsweise 30-jährige, ledige, kinderlose Männer mit niedrigem Gehalt und wohnhaft in sozialen Brennpunkten durchschnittlich betrachtet nachlässiger mit ihrer Schuldentilgung verfahren als 50-jährige, verheiratete Familienväter, die fest in ihrer Berufslaufbahn stehen und mit ihrer Familie in einem Reihenhäuschen einer schönen Wohnsiedlung leben.

Drückt also eine Vielzahl der negativ bewerteten Eigenschaften Ihren Score und kommt noch der ein oder andere Negativ-Eintrag hinzu, schwinden die Chancen auf einen (günstigen) Kredit. Daher haben sich einige Anbieter darauf spezialisiert, Kredite ohne SCHUFA-Anfragen zu vergeben.

Um Sie bei der Auswahl der besten Anbieter von Krediten ohne SCHUFA-Auskunft zu unterstützen, begeben sich unsere Redakteure auf regelmäßige Testreisen durch die Websites und Online-Kreditanträge ausgewählter Banken und Kreditvermittler. Geprüft werden diese Kredite anhand folgender Kriterien:

- Zinsen

- Rückzahlungsphase

- Produkteigenschaften

- Service

- Antragsstellung

- Unterlagen

Testauswertungen in Echtzeit

Bei der Gestaltung von Kredittests gibt es vielerorts ein Problem: Wenn Sie Tests lesen, sind sie vielleicht schon gar nicht mehr aktuell. Die meisten Tests werden entsprechend der Datenerhebung an einem bestimmten Stichtag ausgewertet und verlieren ihre Gültigkeit, sobald die Angaben nicht mehr mit den aktuellen Konditionen eines Anbieters übereinstimmen.

Der Vorteil unseres Tests von Krediten ohne SCHUFA ist, dass das Testergebnis immer topaktuell ist. Als erster Anbieter auf dem Markt haben wir ein Testverfahren entwickelt, das alle Konditionsänderungen automatisch und in Echtzeit berücksichtigt und Ihnen somit stets ein aktuelles Testergebnis liefert. Sie profitieren also von einer Live-Sicht auf den Markt für Kredite ohne SCHUFA.

Testergebnis und Testsieger 04/2025

| Produkt | Bewertung | zum Anbieter |

|---|---|---|

| 4.09 | credicom |

|

||

| 4.02 | Bon-Kredit |

|

||

| 3.75 | CrediMaxx |

|

||

| 3.29 | auxmoney |

|

||

| 2.61 | Maxda |

|

||

| 2.10 | creditolo |

|

||

Berechnen Sie jetzt Ihren Kredit ohne Schufa

Kredite ohne SCHUFA

Kredite ohne SCHUFA im Zins-Vergleich

Auf dieser Seite lernen Sie den besten Anbieter für SCHUFA-freie Kredite kennen. Wo Sie darüber hinaus den günstigen Kredit ohne SCHUFA finden, verraten wir Ihnen auch: In unserem Kreditvergleich, der die tagesaktuellen Konditionen gegenüberstellt.

Fairste Zinsen im Test

Der Frage, wer die fairsten Zinsen bietet, sind wir in unserem Test von Krediten ohne Schufa ebenfalls nachgegangen, indem wir die Differenz zwischen Zweidrittel-Zins (Zinssatz, den mindestens zwei Drittel aller Kreditnehmer tatsächlich erhalten und der von den Banken per Gesetz veröffentlicht werden muss) sowie niedrigstem Effektivzins als Werbezins ermittelt haben. Je niedriger diese Differenz, desto besser, denn umso näher sind die tatsächlichen an den in der Werbung versprochenen:

| Produkt | Zinsauswertung | zum Anbieter |

|---|---|---|

zum Produkttest |

|

Maxda |

zum Produkttest |

|

creditolo |

zum Produkttest |

|

credicom |

zum Produkttest |

|

CrediMaxx |

zum Produkttest |

|

auxmoney |

zum Produkttest |

|

Bon-Kredit |

|

||

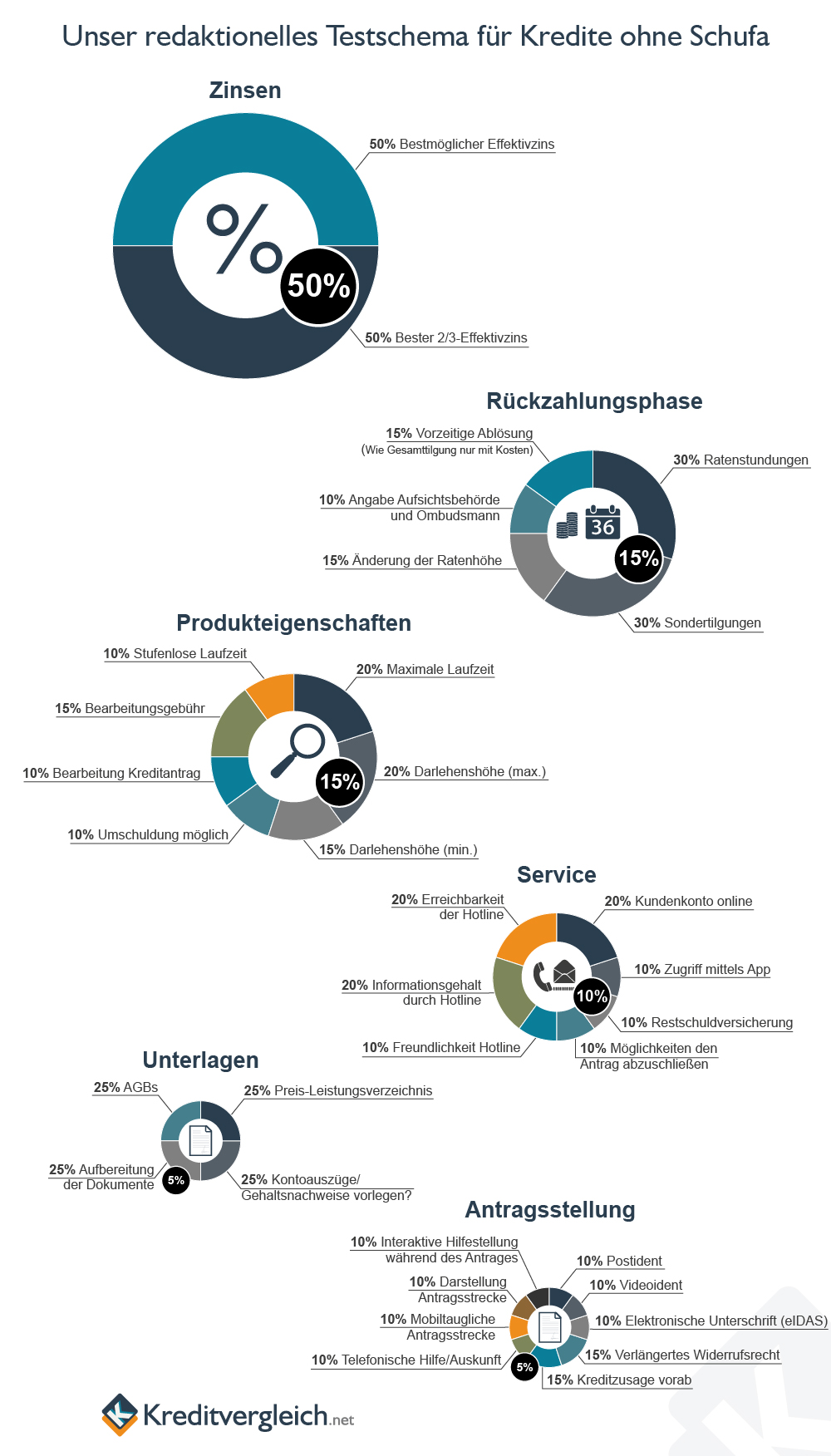

Unser Testschema

Entsprechend der Aussagekraft, die ein Kredittest haben soll, unterscheiden sich die Testverfahren und Testschemen meist deutlich. Unser Test für Kredite ohne SCHUFA steht für Objektivität und umfangreiche, aussagekräftige Ergebnisse, um Ihnen im Sinne ihrer Interessen, Fragen und Unsicherheiten ein qualitatives Hilfsmittel zur Entscheidungsfindung an die Hand zu geben.

Da der Fokus auf den Ansprüchen der Kreditinteressenten liegt, gewichten wir die oben genannten Kategorien entsprechend der Relevanz für den Verbraucher. Allem voran, weil der Zins bei Krediten ohne SCHUFA höher ausfallen kann, ist der Zinssatz in unserem Test deutlich wichtiger als der Service. Dementsprechend erhält der Zins in unserem Testschema eine höhere Gewichtung.

Aber auch die einzelnen Kategorien wie Zins und Service werden detaillierter aufgeschlüsselt, um die Eigenschaften der einzelnen Angebote genauer bewerten zu können. Nur so können wir Ihnen ein brauchbares Testergebnis an die Hand geben.

Die Testergebnisse werden in Form von Sternen ausgedrückt. Erhält ein Kredit ohne SCHUFA mindesten drei Sterne, ist er gut. Erhält er mindestens vier Sterne, ist er sogar sehr gut. Erfahrungsgemäß ist die Vergabe von fünf Sternen so gut wie ausgeschlossen.

Das Testschema im Überblick:

Die einzelnen Kategorien

Zinsen

Eben haben wir erläutert, dass dieser Kategorie eine besondere Bedeutung zukommt. Daher gewichten wir sie in unserem Test mit 50 Prozent.

Die weitere Untergliederung dieser Kategorie gestaltet sich einfach, denn hier gilt es für unsere Tester lediglich zu erfragen, wie hoch der beste effektive Jahreszins und der Zweidrittelzins sind.

Der effektive Jahreszins wird Ihnen durch Werbung für Kreditangebote geläufig sei. Kreditinstitute ködern gern mit ihren niedrigsten Zinsen. Doch der Niedrig-Zins wird nicht an alle Kreditnehmer vergeben. Wünschen Sie beispielsweise eine niedrige Rate, erhöht sich die Laufzeit und somit auch das Risiko für das Kreditinstitut. Das bewerten einige Banken mit einem höheren Zins. Da diese Kredite ohne SCHUFA-Abfrage vergeben werden, bleibt die Zinshöhe allerdings immer unabhängig von Ihrer Bonität.

Der Zweidrittelzins hingegen definiert einen Zinssatz, den mindestens 2/3 aller Kreditnehmer tatsächlich bekommen und bietet daher den meisten Kreditinteressenten eine inhaltsträchtigere Aussage. Zu finden ist diese Zinsangabe im sogenannten repräsentativen Beispiel, zu welchem die Kreditinstitute nach Paragraph 6a, Absatz 4, der Preisangabenverordnung (PAngV) verpflichtet sind.

Je geringer die Spanne zwischen diesen beiden Zinssätzen ausfällt, desto realistischer ist der Eingangszinssatz und desto besser das Angebot für den Kunden.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Zinsen | 50% vom Gesamtergebnis | |

| Bestmöglicher Effektivzins | 30% |

Wie platziert sich der Top-Zins des Angebots im Umfeld des Wettbewerbs?

|

| Bester 2/3-Effektivzins | 70% |

Wie platziert sich der 2/3-Effektivzins des Angebots im Umfeld des Wettbewerbs?

|

Rückzahlungsphase

Bei der Gewichtung der wichtigsten Entscheidungsfaktoren für oder gegen einen Kredit folgen in der Regel nach der Zinshöhe die Modalitäten während der Rückzahlphase sowie die weiteren Produkteigenschaften. Entsprechend unseres Testschemas für Kredite ohne SCHUFA-Abfrage werden beide Kategorien mit jeweils 15 Prozent gewichtet.

Schon bei der Finanzierungsplanung können dem Antragsteller bestimmte Optionen für die Gestaltung der Rückzahlphase wichtig sein und ggf. zu einer Entscheidung gegen einen bestimmten Kredit führen, wenn die gewünschten Modalitäten nicht umgesetzt werden können. Für einige Antragsteller kommt ein Kredit nur in Frage, wenn die Ratenhöhe an ein verändertes Einkommen angepasst, die Ratenzahlung auch mal pausiert, eine Sondertilgung geleistet oder der Kredit vorzeitig abgelöst werden kann.

Da sich im Falle von Streitigkeiten an den jeweiligen Ombudsmann oder die Aufsichtsbehörde zu wenden ist, überprüfen unsere Redakteure auch, ob und wie gut diese Angaben auf den Websites der Kreditinstitute zu finden sind.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Rückzahlungsphase | 15% vom Gesamtergebnis | |

| Sondertilgung | 30% |

Können Kunden durch Sonderzahlungen außer der Reihe die Kreditlast schmälern?

|

| Ratenstundung | 30% |

Können Kunden ihre Kreditraten stunden, also quasi die Pausetaste drücken?

|

| Änderung der Ratenhöhe | 15% |

Können Kunden die Ratenhöhe und damit auch die Laufzeit anpassen?

|

| Vorzeitige Ablösung | 15% |

Kann der Kredit vorzeitig abgelöst werden und wenn ja, wie hoch sind die Kosten dafür?

|

| Angabe Aufsichtsbehörde und Ombudsmann | 10% |

Sind die Angaben (im Impressum) vorhanden?

|

Produkteigenschaften

Neben den Zinsen gibt es weitere Produkteigenschaften, die ein Darlehen auszeichnen und vom Kreditinteressenten einnehmlich geprüft werden sollten. Jeder Kreditnehmer hat andere, eigene Vorstellungen darüber,

- wie hoch oder gering die Darlehenshöhe ausfallen sollte.

- wie lang die Laufzeit sein muss

- ob der Kredit zur Umschuldung benötigt wird.

- wie schnell der Darlehensbetrag verfügbar sein muss.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Produkteigenschaften | 15% vom Gesamtergebnis | |

| Maximale Laufzeit | 20% |

Wie lang ist die maximale Laufzeit des Kredits?

|

| Darlehenshöhe (max.) | 20% |

Welche Summen können maximal geliehen werden?

|

| Darlehenshöhe (min.) | 15% |

Wie klein darf die Kreditsumme minimal sein?

|

| Bearbeitungsgebühr | 15% |

Werden Bearbeitungsgebühren verlangt?

|

| Umschuldung möglich | 10% |

Kann der Kredit für eine Umschuldung genutzt werden?

|

| Bearbeitung Kreditantrag | 10% |

Wie lang dauert es bestenfalls vom Eingang des vollständigen Antrags bis zur Auszahlung?

|

| Stufenlose Laufzeit | 10% |

Wie granular lässt sich die Laufzeit wählen?

|

Service

Schlechter Service kann einem schnell die letzten Nerven rauben, vor allem, wenn man Unterstützung bei einem dringenden Anliegen benötigt. Dennoch ist bei der Kreditauswahl der Service i.d.R. nicht so relevant wie die bisher erläuterten Kategorien, weshalb wir ihn nur mit 10 Prozent gewichten.

Da unserer Redakteure jedes Produkt einzeln prüfen, haben sie auch im Bereich Service viel zu testen. Selbständig checken sie, wie freundlich, aussagekräftig und gut erreichbar die Berater der Servicehotline sind. Da das Zeitalter der Digitalisierung auch nicht vorm Kreditgeschäft haltmacht, beziehen wir das Vorhandensein einer anbieterspezifischen App und eines Online-Zugangs zum Kundenkonto ein. Darüber hinaus finden wir für Sie heraus, wo Restschuldversicherungen abgeschlossen werden können und welche technischen Möglichkeiten angeboten werden, um den Antrag abzuschließen.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Service | 10% vom Gesamtergebnis | |

| Kundenkonto online | 20% |

Lässt sich das Kreditkonto online verwalten?

|

| Erreichbarkeit der Hotline | 20% |

Wie gut ist die Service-Hotline zu erreichen?

|

| Informationsgehalt durch Hotline | 20% |

Wie gut informiert war der Mitarbeiter am Telefon zu den Themen „Rückzahlung“, „Stufenlose Laufzeit“ und „Umschuldung“?

|

| Freundlichkeit Hotline | 10% |

Wie begegnete uns der Mitarbeiter am Telefon?

|

| Restschuldversicherung | 10% |

Wie wird das Thema Restschuldversicherung behandelt?

|

| Möglichkeiten den Antrag abzuschließen | 10% |

Welche Möglichkeiten haben die Verbraucher, um den Kreditantrag abzuschließen?

|

| Zugriff mittels App | 10% |

Gibt es eine eigene App zur Kreditverwaltung?

|

Unterlagen

Bei der Beantragung eines Kredites müssen beide Seiten – Kreditgeber und -nehmer – über zahlreiche Sachverhalte aufgeklärt werden.

Neben der Preisgabe von Personendaten etc. muss der Antragsteller seine Zahlungsfähigkeit erklären und dies meist mittels Kontoauszügen nachweisen. Abgesehen von den Kreditkonditionen muss auf der anderen Seite eine Bank mittels AGBs und Preis- und Leistungsverzeichnis informieren.

Wir möchten wissen, wie verbraucherfreundlich diese Regelungen gestaltet sind und gewichten die Testergebnisse dieser Kategorie mit fünf Prozent.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Unterlagen | 5% vom Gesamtergebnis | |

| Kontoauszüge vorlegen? | 25% |

Wie viele Kontoauszüge müssen eingereicht werden?

|

| AGBs | 25% |

Sind die AGBs online vor der Antragstellung leicht zu finden?

|

| Preis- und Leistungsverzeichnis | 25% |

Ist das Preis- und Leistungsverzeichnis online vorhanden und leicht zu finden?

|

| Aufbereitung der Dokumente | 25% |

Wirken die Unterlagen verklausuliert? Ist der Schriftgrad klein gewählt?

|

Antragsstellung

Einen Kredit online zu beantragen, kann viele Hürden mit sich bringen, zum Großteil technischer Natur. Wir testen für Sie, wie reibungslos dieser Prozess abläuft. Da es den letzten Schritt vor der finalen Bankentscheidung über eine Kreditgenehmigung darstellt und Sie sich in aller Regel bereits fest für einen Kredit entschieden haben, gewichten wir die Antragsstellung nur noch mit fünf Prozent in unserem Testschema und gehen auf folgende Kriterien ein:

- Vorab-Bescheid über eine Kreditzu- oder -absage

- Dauer des Widerrufsrechts

- Technische und telefonische Unterstützung

- Optionen des Legitimationsverfahrens

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Antragsstellung | 5% vom Gesamtergebnis | |

| Kreditzusage vorab | 15% |

Wie schnell bekommt der Antragsteller eine vorläufige Zusage?

(Wochenende, Feiertage: Es gilt im Zweifel die Anz. der Arbeitstage) |

| Verlängertes Widerrufsrecht | 15% |

Wird Kunden ein verlängertes Widerrufsrecht eingeräumt?

|

| Darstellung Antragsstrecke | 10% |

Wie ist die Antragsstrecke hinsichtlich Länge und Verständlichkeit gestaltet?

|

| Mobiltaugliche Antragsstrecke | 10% |

Wurde die Antragsstrecke für Handys und andere mobile Geräte optimiert?

|

| Interaktive Hilfestellung während des Antrages | 10% |

Stehen dem Antragsteller Hilfestellungen zur Verfügung, während er durch den Kreditantrag geht?

|

| Telefonische Hilfe/ Auskunft | 10% |

Ist eine Service-Telefonnr. (auf der Landingpage) gegeben?

|

| PostIdent | 10% |

Kann die Legitimation per PostIdent erfolgen?

|

| VideoIdent | 10% |

Kann die Legitimation per VideoIdent erfolgen?

|

| Elektronische Unterschrift (eIDAS) | 10% |

Wird eine elektronische Identifizierung angeboten?

|