Modernisierungskredit-Test 04/2025

Der beste Modernisierungskredit

Ist man Besitzer von Wohneigentum, kann ein Modernisierungskredit von Vorteil sein oder sogar eine Notwendigkeit darstellen. Sei es für die Finanzierung der lang geplanten Badsanierung oder für eine kurzfristige Reparatur am Dach – Besitzer eines Eigenheims oder einer Wohnung Brauchen immer mal wieder Geld für Modernisierungsmaßnahmen.

So viele Investitionsanlässe es gibt, so viele Anbieter von Modernisierungskrediten finden sich auf dem Markt. Wie soll man da herausfinden, wer der beste Anbieter ist?

Um diese Frage zu klären, testen unsere Redakteure regelmäßig die Konditionen, Leistungen und Websites verschiedener Modernisierungskreditanbieter und recherchieren anhand folgender Kategorien:

- Zinsen

- Rückzahlungsphase

- Produkteigenschaften

- Service

- Antragsstellung

- Unterlagen

Testauswertungen in Echtzeit

Die meisten Redaktionen, bis hin zur Stiftung Warentest, führen vorrangig stichtagsbezogene Tests durch. Die daraus resultierende kurze Gültigkeitsdauer der Ergebnisse reicht uns nicht aus, weshalb wir einen Schritt weitergegangen sind: Als erster Anbieter auf dem Markt haben wir ein Testverfahren entwickelt, bei welchem die Testergebnisse bei Konditionsänderungen der Kreditinstitute automatisch angepasst und somit immer aktuell gehalten werden.

Testergebnis und Testsieger 04/2025

| Produkt | Bewertung | zum Anbieter |

|---|---|---|

| 3.28 | ING |

|

||

| 2.97 | Commerzbank |

|

||

| 2.93 | Verivox |

|

||

| 2.83 | TARGOBANK |

|

||

| 2.67 | Bon-Kredit |

|

||

| 2.66 | SWK Bank |

|

||

| 1.70 | ING |

|

||

Modernisierungskredit

Modernisierungskredite im Zins-Vergleich

Wer ist der preiswerteste Anbieter für die Finanzierung von Sanierungs- oder Umbaumaßnahmen? Egal, ob Wintergarten oder neues Dach – vielen Verbrauchern kommt es auf den günstigsten Zins an. Unser Kreditvergleich zeigt, wo Sie sparen können.

Fairste Zinsen im Test

Der Frage, wer die fairsten Zinsen bietet, sind wir in unserem Test von Modernisierungskrediten ebenfalls nachgegangen, indem wir die Differenz zwischen Zweidrittel-Zins (Zinssatz, den mindestens zwei Drittel aller Kreditnehmer tatsächlich erhalten und der von den Banken per Gesetz veröffentlicht werden muss) sowie niedrigstem Effektivzins als Werbezins ermittelt haben. Je niedriger diese Differenz, desto besser, denn umso näher sind die tatsächlichen an den in der Werbung versprochenen:

| Produkt | Zinsauswertung | zum Anbieter |

|---|---|---|

zum Produkttest |

|

ING |

zum Produkttest |

|

SWK Bank |

zum Produkttest |

|

ING |

zum Produkttest |

|

Commerzbank |

zum Produkttest |

|

TARGOBANK |

zum Produkttest |

|

Bon-Kredit |

zum Produkttest |

|

Verivox |

|

||

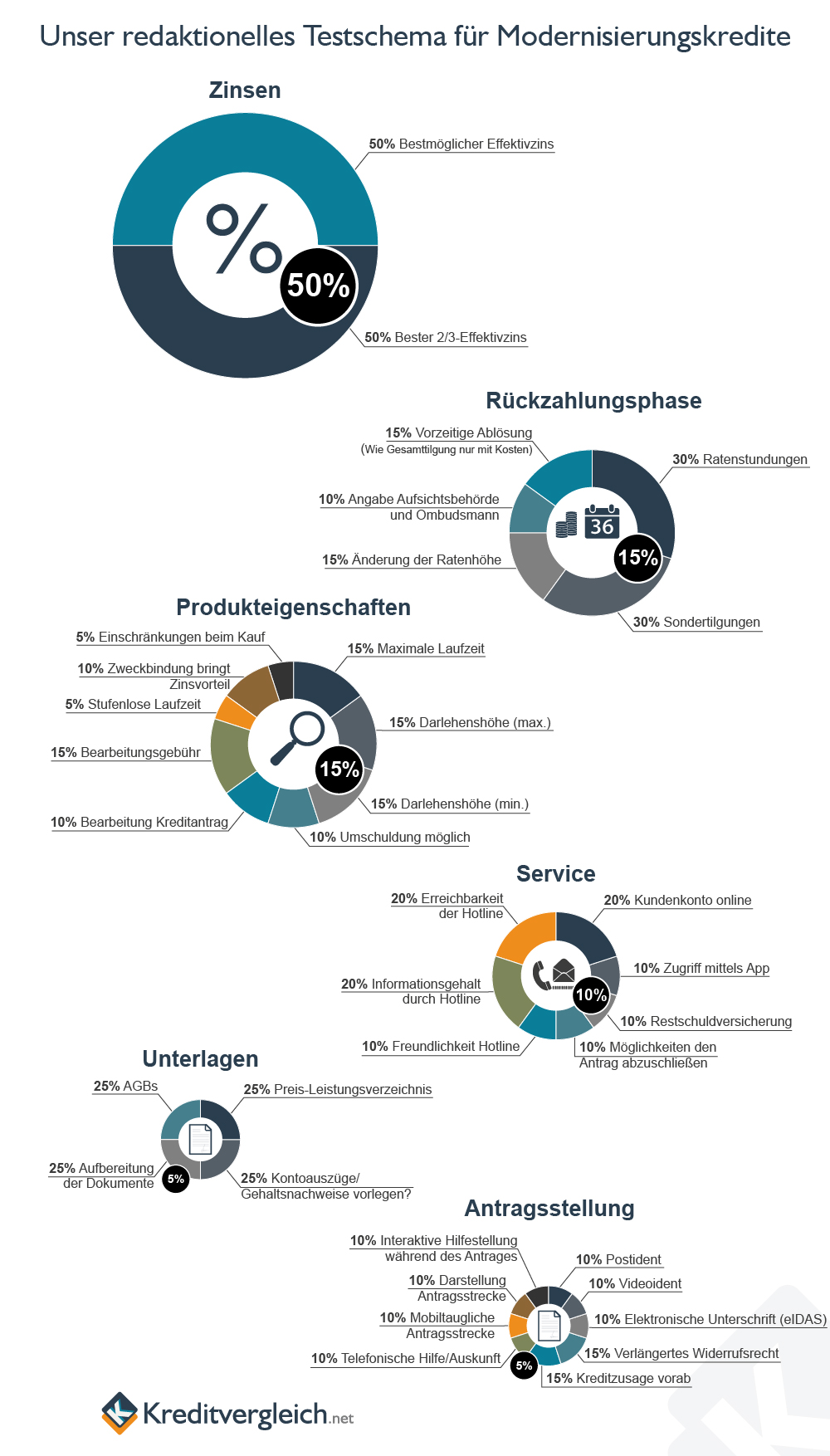

Unser Testschema

Unser Anspruch bei der Suche nach dem besten Modernisierungskredit liegt darin, unparteiisch und umfassend zu testen. Damit uns das gelingt, haben wir ein feingliedriges Testschema entwickelt, das bei allen zu testenden Modernisierungskrediten gleichermaßen angewendet wird.

In dieses Testschema fließen die oben genannten Kategorien mit unterschiedlichen Gewichtungen ein. Ausschlaggebend dafür ist die Bedeutung für die Kreditinteressenten bei der Kreditauswahl. Das heißt, dass beispielgebend die Kategorie Zinsen zu 50 Prozent einfließt, weil die Zinshöhe die wichtigste Entscheidungsgrundlage bei der Kreditauswahl ist. Dagegen ist der Service für die meisten nur zweitrangig bei der Wahl, weshalb er mit lediglich zehn Prozent in die Bewertung eingeht.

Bewertet werden alle Kriterien mit Sternen. In der Gesamtbewertung bedeuten mindestens drei Sterne einen guten Wert und mindestens vier Sterne einen sehr guten Wert. Maximal fünf Sterne können vergeben werden, was aber kaum zu schaffen ist. Den absolut perfekten Modernisierungskredit gibt es (noch) nicht.

Die einzelnen Kategorien

Zinsen

Entsprechend der hohen Bedeutung bei der Kreditauswahl wird der Zinssatz in unserem Bewertungsschema mit 50 Prozent am höchsten gewichtet. Diese Kategorie muss allerdings noch tiefergehender betrachtet werden, denn wir unterscheiden bei den Angaben zwischen bestem effektiven Jahreszins und bestem Zweidrittelzins.

Der beste effektive Jahreszins deckt die bestmöglichen Konditionen ab und kann teilweise als Lockmittel verstanden werden, da leider nicht alle Antragssteller von ihm profitieren können.

Daher ist in unserem Testschema der Zweidrittelzins ebenso wichtig, denn er beschreibt einen effektiven Jahreszins, den mindestens 2/3 aller Antragsteller erhalten. Zu finden ist dieser Zins im sogenannten repräsentativen Beispiel, welches wiederrum von Paragraph 6a, Absatz 4, der Preisangabenverordnung (PAngV) vorgegeben wird.

Je dichter der Zweidrittelzins am besten Effektivzins liegt, desto besser.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Zinsen | 50% vom Gesamtergebnis | |

| Bestmöglicher Effektivzins | 30% |

Wie platziert sich der Top-Zins des Angebots im Umfeld des Wettbewerbs?

|

| Bester 2/3-Effektivzins | 70% |

Wie platziert sich der 2/3-Effektivzins des Angebots im Umfeld des Wettbewerbs?

|

Ausnahme: Modernisierungskredite mit bonitätsunabhängigen Zinsen

Eine Ausnahme von dieser Regel bilden Modernisierungskredite mit bonitätsunabhängigen Zinsen (auch Festzinsen geannnt). Dabei erhalten alle Kreditnehmer, welche die Bonitätskriterien des jeweiligen Kreditinstitutes erfüllen, denselben Zins. Der Festzins kann dabei alle Kreditsummen und Laufzeiten umfassen oder aber für bestimmte Kreditsummen und/ oder Laufzeiten gelten.

Wenn Sie nur Modernisierungskredite mit bonitätsunabhängigen Zinsen vergleichen wollen, können Sie das in unserem Vergleich ganz einfach tun: Klicken Sie auf den Button „Filter anzeigen“ und setzen Sie einen Haken bei „Bonitätsunabhängige Zinsen“:

Rückzahlungsphase

Die Regelungen für die Rückzahlungsphase helfen dem Kreditinteressenten ebenfalls sehr bei der Produktauswahl, allerdings nicht im selben Maße wie die Zinshöhe und werden daher nur mit 15 Prozent gewichtet.

Im Sinne des komplexen Testschemas interessiert uns an dieser Stelle, ob die monatliche Ratenhöhe erhöht, verringert oder pausiert werden kann und wenn ja, zu welchen Bedingungen. Außerdem ist für viele Verbraucher interessant, ob Sondertilgungen geleistet oder eine vorzeitige Ablösung vorgenommen werden können.

Selbst wenn alle diese Angaben zur vollsten Zufriedenheit des Antragstellers sind, kann es während der Laufzeit zu Differenzen zwischen ihm und dem Kreditinstitut kommen. Dann ist der Ombudsmann oder die Aufsichtsbehörde gefragt. Wir prüfen für Sie, wie gut bzw. ob diese Angaben auf den Websites zu finden sind.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Rückzahlungsphase | 15% vom Gesamtergebnis | |

| Sondertilgung | 30% |

Können Kunden durch Sonderzahlungen außer der Reihe die Kreditlast schmälern?

|

| Ratenstundung | 30% |

Können Kunden ihre Kreditraten stunden, also quasi die Pausetaste drücken?

|

| Änderung der Ratenhöhe | 15% |

Können Kunden die Ratenhöhe und damit auch die Laufzeit anpassen?

|

| Vorzeitige Ablösung | 15% |

Kann der Kredit vorzeitig abgelöst werden und wenn ja, wie hoch sind die Kosten dafür?

|

| Angabe Aufsichtsbehörde und Ombudsmann | 10% |

Sind die Angaben (im Impressum) vorhanden?

|

Produkteigenschaften

Ebenso wie mit der Rückzahlungsphase verhält es sich auch mit den Produkteigenschaften. Sie tragen nach den Zinsen ebenfalls einen relativ starken Anteil zur Entscheidungsfindung bei und fließen daher mit 15 Prozent in das Testschema für Modernisierungskredite ein.

Während unserer umfangreichen Recherchen überprüfen wir, welche minimalen und maximalen Darlehenshöhen bei den unterschiedlichen Anbietern geboten werden. Außerdem wollen wir wissen, wer die längste Laufzeit in petto hat und in welchen Stufen sie jeweils bestimmt werden kann.

Da sich ein Modernisierungskredit gegenüber einem einfachen Kredit durch einige Besonderheiten abhebt, möchten wir geklärt wissen, ob es Einschränkungen bei der Investition zu beachten gilt und ob Zinsvorteile im Falle einer Zweckbindung eingeräumt werden.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Produkteigenschaften | 15% vom Gesamtergebnis | |

| Maximale Laufzeit | 15% |

Wie lang ist die maximale Laufzeit des Kredits?

|

| Darlehenshöhe (max.) | 15% |

Welche Summen können maximal geliehen werden?

|

| Darlehenshöhe (min.) | 15% |

Wie klein darf die Kreditsumme minimal sein?

|

| Bearbeitungsgebühr | 15% |

Werden Bearbeitungsgebühren verlangt?

|

| Umschuldung möglich | 10% |

Kann der Kredit für eine Umschuldung genutzt werden?

|

| Bearbeitung Kreditantrag | 10% |

Wie lang dauert es bestenfalls vom Eingang des vollständigen Antrags bis zur Auszahlung?

|

| Stufenlose Laufzeit | 5% |

Wie granular lässt sich die Laufzeit wählen?

|

| Zweckbindung bringt Zinsvorteil | 10% |

Reduziert die Zweckbindung des Kredits den Zinssatz im Vergleich zu einem Angebot ohne Zweckbindung?

|

| Nachweise über Geldverwendung | 5% |

Muss der Kreditnehmer die Mittelverwendung mit Belegen nachweisen?

|

Service

Guter Service ist immer gern gesehen, doch selten ist er bei der Kreditauswahl von großer Relevanz. In unserem Testschema wird er mit zehn Prozent bedacht.

Im Zeitalter der Digitalisierung längst angekommen, ist uns wichtig, ob die Firmen schon eigene Apps oder wenigstens Online-Kundenkonten anbieten, damit der Kreditnehmer seine Kreditdaten jederzeit und an jedem Ort im Auge behalten kann.

Für die weniger onlineaffinen Antragsteller testen wir den Service der Kundenhotline nach den Kriterien Erreichbarkeit, Freundlichkeit und Aussagekraft.

Außerdem überprüfen unsere Redakteure, welche Wege es für den Kreditabschluss als solchen gibt und ob aus möglichst vielen Optionen gewählt werden kann (online, per Telefon, vor Ort).

Um auch den Verbrauchern mit einem hohen Sicherheitsbedürfnis gerecht zu werden, erkundigen wir uns zu guter Letzt nach der Möglichkeit, während des Kreditantrags eine Restschuldversicherung abschließen zu können, auch wenn wir als Redaktion vom Abschluss einer solchen Versicherung abraten – außer bei Baufinanzierungen – und stattdessen den Abschluss einer Risikolebensversicherung empfehlen, sollte eine Absicherung der Restkreditsumme für den Todesfall gewünscht werden.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Service | 10% vom Gesamtergebnis | |

| Kundenkonto online | 20% |

Lässt sich das Kreditkonto online verwalten?

|

| Erreichbarkeit der Hotline | 20% |

Wie gut ist die Service-Hotline zu erreichen?

|

| Informationsgehalt durch Hotline | 20% |

Wie gut informiert war der Mitarbeiter am Telefon zu den Themen „Rückzahlung“, „Stufenlose Laufzeit“ und „Umschuldung“?

|

| Freundlichkeit Hotline | 10% |

Wie begegnete uns der Mitarbeiter am Telefon?

|

| Restschuldversicherung | 10% |

Wie wird das Thema Restschuldversicherung behandelt?

|

| Möglichkeiten den Antrag abzuschließen | 10% |

Welche Möglichkeiten haben die Verbraucher, um den Kreditantrag abzuschließen?

|

| Zugriff mittels App | 10% |

Gibt es eine eigene App zur Kreditverwaltung?

|

Unterlagen

Trotz unseres modernen Zeitalters ist die Vergabe sowie das Einholen einiger Informationen bzw. Nachweise nach wie vor Pflicht bei der Kreditbeantragung.

Der Antragsteller muss i.d.R. wie eh und je seine Zahlungsfähigkeit nachweisen und dazu einige Einkommensbelege einreichen. Wir wollen wissen, in welchem Umfang dieser Nachweis gefordert wird und bewerten im Sinne der Verbraucherfreundlichkeit.

Aber auch das Kreditinstitut hat Nachweispflichten zu erfüllen. Die Allgemeinen Geschäftsbedingungen (AGBs) sowie das Preis- und Leistungsverzeichnis sollten online an prominenter Stelle zu finden und für den Durchschnittsbürger gut verständlich sein.

Im Testschema wird diese Kategorie mit fünf Prozent gewichtet.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Unterlagen | 5% vom Gesamtergebnis | |

| Kontoauszüge vorlegen? | 25% |

Wie viele Kontoauszüge müssen eingereicht werden?

|

| AGBs | 25% |

Sind die AGBs online vor der Antragstellung leicht zu finden?

|

| Preis- und Leistungsverzeichnis | 25% |

Ist das Preis- und Leistungsverzeichnis online vorhanden und leicht zu finden?

|

| Aufbereitung der Dokumente | 25% |

Wirken die Unterlagen verklausuliert? Ist der Schriftgrad klein gewählt?

|

Antragsstellung

Auch bei der Online-Antragstellung müssen die Kreditinstitute viel beachten, um nicht gegen Ihre (zukünftigen) Kunden zu arbeiten.

Die Kreditgeber können bei diesem Prozess unterstützen, indem technische und kundenservicespezifische Hilfsmaßnahmen angeboten werden. Des Weiteren erleichtern eine Vorab-Kreditzusage sowie die Auswahl zwischen verschiedenen Legitimationsverfahren sichtlich den Antragsprozess für den Nutzer. Zu guter Letzt unterscheiden sich die Kreditinstitute oftmals auch bei der Dauer des Widerrufsrechts.

Je verbraucherfreundlicher all diese Kriterien gestaltet sind, desto besser fällt die Gesamtbewertung aus.

| Kategorie / Kriterium | Gewichtung | Punkte |

|---|---|---|

| Antragsstellung | 5% vom Gesamtergebnis | |

| Kreditzusage vorab | 15% |

Wie schnell bekommt der Antragsteller eine vorläufige Zusage?

(Wochenende, Feiertage: Es gilt im Zweifel die Anz. der Arbeitstage) |

| Verlängertes Widerrufsrecht | 15% |

Wird Kunden ein verlängertes Widerrufsrecht eingeräumt?

|

| Darstellung Antragsstrecke | 10% |

Wie ist die Antragsstrecke hinsichtlich Länge und Verständlichkeit gestaltet?

|

| Mobiltaugliche Antragsstrecke | 10% |

Wurde die Antragsstrecke für Handys und andere mobile Geräte optimiert?

|

| Interaktive Hilfestellung während des Antrages | 10% |

Stehen dem Antragsteller Hilfestellungen zur Verfügung, während er durch den Kreditantrag geht?

|

| Telefonische Hilfe/ Auskunft | 10% |

Ist eine Service-Telefonnr. (auf der Landingpage) gegeben?

|

| PostIdent | 10% |

Kann die Legitimation per PostIdent erfolgen?

|

| VideoIdent | 10% |

Kann die Legitimation per VideoIdent erfolgen?

|

| Elektronische Unterschrift (eIDAS) | 10% |

Wird eine elektronische Identifizierung angeboten?

|