Die verschiedenen Arten der Unternehmensfinanzierung

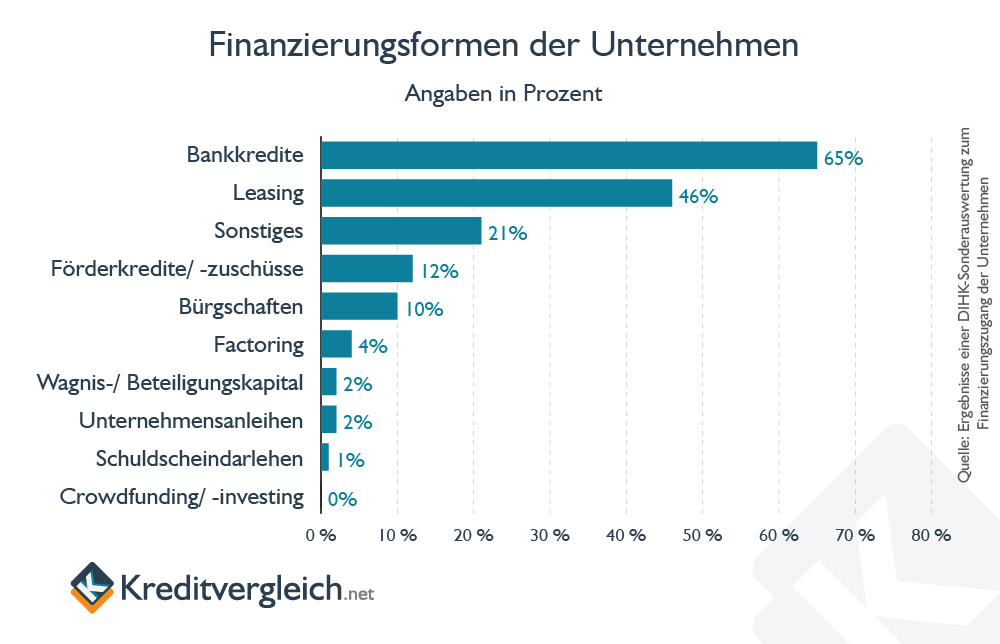

Benötigt eine Firma Geld, zielt der erste Gedanke auf einen Bankkredit ab. Dies ist sicher die am weitesten verbreitete Variante, es stehen den Unternehmen aber durchaus noch weitere Optionen zur Verfügung. Grob fällt die Unterscheidung zwischen einer Innen- und einer Außenfinanzierung aus. Die folgende Infografik basiert auf den offiziellen Daten der Deutschen Industrie- und Handelskammer und zeigt, dass es sich bei einem Bankkredit um die am häufigsten gewählte Finanzierungsform handelt (1). Was steckt aber hinter den anderen Wegen der Mittelbeschaffung für die Unternehmensfinanzierung?

Verschiedene Finanzierungslösungen für Unternehmen finden Sie aus einer Hand bei Compeon, dem Finanzportal für den Mittelstand:

Was bedeutet Außenfinanzierung oder Innenfinanzierung?

Der Term Außenfinanzierung spricht im Grunde für sich: Gelder werden von außen in die Firma geholt. Dabei handelt es sich um Fremdmittel, die früher oder später zurückgezahlt werden müssen.

Anders sieht es bei einer Innenfinanzierung aus. Dazu zählt beispielsweise eine Kapitalerhöhung durch Ausgabe neuer Aktien oder eine Einlagenerhöhung durch die Gesellschafter. Welches Modell zum Tragen kommt, hängt von der Mittelverwendung und der Struktur des Unternehmens ab.

Welche Arten der Außenfinanzierung gibt es?

Der Firmenkredit

Der Weg zur Bank für eine Finanzierung ist bei Unternehmen etwas Alltägliches, sei es, um zu expandieren, sei es, um neue Produktionsanalgen zu kaufen. Im zweiten Fall greift der klassische Investitionskredit.

Um kurzfristige Liquiditätsengpässe zu überbrücken, stehen Betriebsmittelkredite zur Verfügung. Sie werden als Kontokorrentkredite, also quasi als Dispokredit für das Unternehmen, zur Verfügung gestellt.

Wie die Besicherung der Darlehen im Einzelnen ausfällt, hängt von den Vereinbarungen zwischen Bank und Kreditnehmer ab. Neben Grundschulden auf Firmengrundstücke, können auch finanzierte Produktionsanalgen als Sicherheit gestellt werden.

Es ist ebenfalls üblich, dass die Eigentümer oder Gesellschafter des Unternehmens als Privatmann auftreten und der Firma entweder aus eigenen Mitteln einen Kredit zur Verfügung stellen oder bei der Bank als Bürge für die Firma unterschreiben.

Größere Firmenkredite bedürfen Sicherheiten, die häufig von kleineren Unternehmen aus dem Handwerksbereich mit maximal zehn Mitarbeitern nicht ohne weiteres gestellt werden können.

Kredit für Selbstständige und Firmen

Factoring

Das Factoring gewinnt wieder mehr an Bedeutung und wird inzwischen auch für Kleinunternehmen angeboten. Die Untergrenzen bewegen sich nicht mehr im sechsstelligen Bereich, auch Rechnungen unter 1.000 Euro können im Factoring verkauft werden.

Der Lieferant verkauft seine Forderungen gegen den Käufer an einen Factor. Damit verkürzt er die Wartezeiten auf den Geldeingang, erhöht die Liquidität und kann seinerseits beim eigenen Einkauf durch sofortige Bezahlung wieder Skonti in Anrechnung bringen.

Bei einer richtigen Planung im Ablauf der Zahlungsströme fallen die Einsparungen höher aus, als die Marge, welche an den Factor gezahlt werden muss.

| Anbieter | Ausstehende Rechnungen in Euro mind. | Ausstehende Rechnungen in Euro max. | Factoring- gebühr min. (ggf. zzgl. Zinsen, Ust.) | Factoring- gebühr max. (ggf. zzgl. Zinsen, Ust.) | Forderungs-laufzeit |

|---|---|---|---|---|---|

| Für Freiberufler, Selbstständige sowie KMUs | |||||

| aifinyo | keine Einschränkungen | keine Einschränkungen | 0,50% | keine Angaben | bis 6 Mon. |

| Compeon | Individuelle Angebote von über 25 Factoring-Anbietern | ||||

| Rhein-Main Factoring (Honorar-Factoring) | keine Einschränkungen | keine Einschränkungen | 3,00% | keine Angaben | keine Angaben |

| Für KMUs und größere Unternehmen | |||||

| ABC Finance | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| ABN AMRO Commercial Finance | 0,01 | unbegrenzt | 0,00% | 3,00% | bis 6 Mon. |

| A.B.S. Global Factoring AG | keine Angaben | > 2.000.000 | 0,95% | 2,50% | bis 6 Mon. |

| ABZ eG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| Activ Factoring | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| Adelta Finanz AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Adesion Factoring | keine Angaben | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| AFG Allgemeine Factoring Gesellschaft | keine Einschränkungen | keine Einschränkungen | 1,00% | 3,00% | keine Angaben |

| Aktivbank | 1 | 1.500.000 | 0,10% | 2,00% | bis 6 Mon. |

| Arvato Financial Solutions | 1 | 25.000.000 | 0,10% | 1,90% | bis über 6 Mon. |

| BAG Bank-AG | keine Angaben | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| Bibby Financial Services | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Billie | keine Angaben | 200.000 mtl. | 0,7% | je nach Produkt | bis 6 Mon. |

| BNP Paribas Factor GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| CB Bank | 100.000 | > 2.000.000 | 2,00% | 3,50% | bis 6 Mon. |

| CF Commercial Factoring | 250.000 | keine Angaben | 2,00% | 2,50% | keine Angaben |

| Close Brothers Factoring | keine Angaben | keine Angaben | 0,15% | 4,50% | bis 6 Mon. |

| Coface Finanz GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| Contego Factoring (ehem. TBV Factoring) | 50.000 | keine Angaben | 2,50% | 3,50% | keine Angaben |

| Crefo Factoring Gruppe | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Deutsche Factoring Bank | 500.000 | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| Dresdner Factoring | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| DVS Deutsche Verrechnungsstelle AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| DV Deutsche Verrechnungsstelle GmbH | keine Angaben | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| DZR GmbH | keine Angaben | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| EKF Finanz Frankfurt | keine Einschränkungen ab 500.000 € Factoringumsatz | keine Einschränkungen bis 30 Mio. € Factoringumsatz | 0,38% | 2,00% | keine Angaben |

| EL-Factoring | keine Einschränkungen ab 250.000 € Factoringumsatz p.a. | keine Einschränkungen ab 250.000 € Factoringumsatz p.a. | 0,30% | 2,00% | keine Angaben |

| Ernst Factoring | 100.000 | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| Eurofactor GmbH | keine Angabe | > 2.000.000 | je nach Produkt | je nach Produkt | bis über 6 Mon. |

| factoring.plus | 200.000 | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| FLEX Payment | 50 | 125.000 | 1,95% | 3,95% | keine Angaben |

| Greensill Bank AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| Grenkefactoring GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Health AG | keine Angaben | > 2.000.000 | je nach Produkt | je nach Produkt | bis über 6 Mon. |

| JITpay Financial GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Nordwest Factoring und Service | 100.000 | keine Angaben | 1,00% | 2,00% | keine Angaben |

| NOVENTI HealthCare GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Oberbank AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Opta Data Factoring | 0 | keine Angaben | 2,00% | 3,00% | keine Angaben |

| PB Factoring | 250.000 | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| PMF Factoring GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Raiffeisenbank Arnstorf | 50.000 | keine Angaben | 3,15% | keine Angaben | keine Angaben |

| Raiffeisen Bank International AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| Robert Wolf GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| RZH GmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Santander Consumer Bank AG | keine Angaben | bis 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| SEB AB (publ) | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| S-Factoring Sparkassen Factoring | 100.000 | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| Siemens Finance & LeasingGmbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Societe General Factoring | 1.000.000 | > 2.000.000 | 0,03% | 1,00% | bis über 6 Mon. |

| Südfactoring | 100.000 | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Svea Ekonomi AB | 50.000 | > 2.000.000 | 3,00% | 4,00% | bis 6 Mon. |

| TARGOBANK AG | 250.000 | keine Einschränkung | keine Angaben | keine Angaben | bis über 6 Mon. |

| TEBA Kreditbank | keine Angaben | bis 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| Tradico | keine Angaben | 1.500.000 | 1,00% | keine Angaben | keine Angaben |

| VAI Trade | keine Einschränkung | bis 150.000 | Je Warenfinanzierung fallen 2% Transaktions-Entgelt an sowie mtl. Prozentsatz ab dem 2. Monat zwischen 0,2% – 0,7%. Entgelthöhe variiert je nach Unternehmensbonität. | bis zu 180 Tage | |

| VR Smart Finanz | 250.000 | keine Angaben | keine Angaben | keine Angaben | keine Angaben |

| Wirecard Bank AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis 6 Mon. |

| ZA Zahnärztliche Abrechnungs AG | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | keine Angaben |

| ZAB Abrechnungsgesellschaft mbH | keine Angaben | > 2.000.000 | keine Angaben | keine Angaben | bis über 6 Mon. |

| ZAG Plus Medical Finance / WestFactoring | 10.000 | 1.000.000 | 0,60% | 1,80% | keine Angaben |

| Quelle: Angaben der jeweiligen Anbieter und des Deutschen Factoring Verbands e.V. | |||||

Förderkredite und Fördermittel

Die Kreditanstalt für Wiederaufbau (KfW) hält zinsgünstige Förderkredite für Existenzgründer oder bereits etablierte Unternehmen bereit. Im Fokus steht neben der Energieeffizienz bei der Produktion auch die Erweiterung von Produktionskapazitäten.

Interessanterweise greifen laut dem Deutschen Industrie- und Handelskammertag (DIHK) überwiegend große Firmen auf Förderkredite zurück (1).

Leasing

Leasing als Finanzierungsmöglichkeit greift nicht nur beim Fuhrpark. Maschinen und Anlagen werden häufig im Rahmen eines Full-Leasing-Vertrages angeschafft. Der Leasingnehmer, das Unternehmen, muss sich beim Full-Leasing weder um die Wartung noch um die Reparaturen der Anlagen kümmern. Dies obliegt komplett dem Leasinggeber.

Sowohl bei Anlagen als auch bei Immobilien bildet das Sale- and-Lease-back eine wesentliche Rolle bei der Finanzierung. Der Leasingnehmer kauft oder erstellt eine Anlage oder Immobilie und verkauft diese an den Leasinggeber. Anschließend wird über den verkauften Gegenstand ein Leasingvertrag geschlossen.

Leasing eignet sich für alle Unternehmensformen, vom Solounternehmer, der den Firmenwagen least, bis hin zum multinationalen Konzern. Folgender Ratgeber geht tiefer auf das Thema Leasing für Privatleute, Selbstständige und Unternehmer ein. Die Maske darunter gibt Ihnen sofort einen Überblick über die aktuellen Autofinanzierungen:

Autokredit

Bürgschaften

Bei einer Bürgschaft handelt es sich nicht direkt um eine Finanzierung, sondern um eine Risikoübernahme. In den Bundesländern gibt es eigene Bürgschaftsbanken, die an der Seite eines Unternehmens oder Freiberuflers gegenüber der finanzierenden Bank oder Sparkasse als Bürge auftreten. Erste Infos und Adressen liefert der Verband Deutscher Bürgschaftsbanken e.V. (2).

Die klassische Bankbürgschaft, das Aval, wird seitens der Bank nur für Kunden mit bester Bonität übernommen. Für die Banken haben Bürgschaften keine bilanziellen Auswirkungen, da es sich dabei nur um Eventualverbindlichkeiten handelt.

Für den Bürgschaftsnehmer gilt die Bürgschaft allerdings als Kredit. Sie mindert sein potenzielles Kreditvolumen um den Betrag, für den die Bank eine Bürgschaft übernommen hat. Dies wiederum führt im Zweifelsfall zu massiven Beeinträchtigungen bei der Liquidität.

Unternehmensanleihen

Unternehmensanleihen per se können eine interessante Variante zur Beschaffung von Fremdmitteln darstellen. Es handelt sich um festverzinsliche Wertpapiere, die ein Unternehmen ganz klassisch über die Börse vertreibt.

Für den Geldgeber oder Investor bieten sich zwei Chancen: Erstens besteht die Möglichkeit von einem günstigen Kursverlauf zu profitieren und zweitens spielen diese Papiere regelmäßige Zinserträge ein. Gleichzeitig besteht das Risiko, dass das Unternehmen insolvent wird und die Anleihen nicht mehr bedienen kann.

Allerdings hat es sich seit einigen Jahren eingebürgert, dass auch Klein- und Mittelständische Unternehmen (KMU), außerhalb der Börse Unternehmensanleihen auflegen.

Diese werden dem grauen Kapitalmarkt zugeordnet und sind seitens der Anleger mit großer Vorsicht zu betrachten. Bekanntestes Beispiel war eine Bäckereikette, die ihren Emissionsprospekt auf der Kuchentheke liegen hatte.

Unternehmensanleihen können in Form einer Wandelanleihe Fremdkapital in Eigenkapital tauschen. Dies geschieht in der Form, dass der Anleihegegenwert bei Fälligkeit der Anleihe in Aktien zurückgezahlt wird.

Schuldscheindarlehen

Ein Schuldscheindarlehen stellt einen Kredit nach Paragraf 488, Abs. 1 BGB dar, ohne dass jedoch eine Bank beteiligt ist (3). Schuldscheindarlehen, auf Englisch „bonded loan“, werden in der Regel von Kapitalsammelstellen vergeben.

Der Kreditvertrag regelt alle mit dem Darlehen in Zusammenhang stehenden Vereinbarungen und fungiert gleichzeitig als Schuldschein. Nach Ablösung des Darlehens erhält der Schuldner gegen eine Quittung den Schuldschein zurück.

Wagnis- und Beteiligungskapital

Im Englischen als Venture Capital bezeichnet, dient diese Finanzierungsform in erster Linie der Finanzierung von Start-ups. Als Kapitalgeber fungieren entweder andere Unternehmen oder sogenannte Venture Capital Funds bzw. Business Angels.

Die Vergabe von Wagniskapital beschränkt sich häufig nicht nur auf die reine „Finanzspritze“. Der Kapitalgeber unterstützt die finanzierte Firma durch den Zugang zu seinen eigenen Netzwerken oder durch Mitwirken in der Geschäftsleitung.

Für seinen finanziellen Einsatz bekommt der Geldgeber Anteile am Unternehmen. Läuft das Unternehmen profitabel, profitiert er als Miteigentümer entsprechend seines Geschäftsanteils. Ein anderes Ziel des Wagniskapitalgebers ist es, ein Unternehmen im Markt zu etablieren und früher oder später an die Börse zu bringen.

Crowdfunding

Crowdfunding hat in bestimmten Bereichen, gerade wenn es um Neugründungen geht, ein wenig von einer Wagniskapitalfinanzierung. Grundsätzlich besteht für den einzelnen Investor das Risiko des Totalverlustes.

Es gilt das Motto: „Alle für einen“. Viele Investoren liefern relativ kleine Beiträge, mit denen das Unternehmen sein Projekt finanzieren kann.

Auf Anlegerseite bietet dieser Ansatz den Vorteil der Risikostreuung und recht ordentlicher Verzinsung. Unternehmer finden so eine Möglichkeit ohne Bank und/oder neuen Miteigentümer an frisches Kapital zu kommen.

Allerdings geht Crowdfunding heute weit über Kapital für Start-ups hinaus. Immer mehr Unternehmen suchen Geldgeber auf sogenannten B2B-Plattformen, die sich darauf spezialisiert haben, größere Geldbeträge über institutionelle Anleger zu finanzieren.

Die Finanzierungswege in der Übersicht

| Finanzierungsart | Eigenschaften |

|---|---|

| Bankkredit | Annuitätisches oder endfälliges Darlehen gegen Sicherheiten |

| Leasing | Mietkauf zur Vermeidung von Kapitalbildung. Bei Sale-and-lease-back Schaffung von Eigenkapital durch Verkauf des Wirtschaftsgutes und anschließendes Leasing |

| Förderkredite und Fördermittel | Werden häufig von der KfW vergeben, aber auch von der öffentlichen Hand direkt. Es sind staatlich geförderte Darlehen, mit besonders günstigem Zins, die für bestimmte Vorhaben gewährt werden |

| Factoring | Verkauf von Forderungen zur zeitnahen Schaffung von Liquidität |

| Bürgschaften | Dritte übernehmen das (Teil-)Risiko des Geldgebers. Bankbürgschaften mindern den Kreditrahmen des Kunden um den Bürgschaftsbetrag. |

| Unternehmensanleihen | Diese stellen ebenso wie ein Bankkredit eine Außenfinanzierung dar. Wandelanleihen werden nach Fälligkeit zu Eigenkapital durch Ausgabe von Aktien statt Darlehenstilgung. |

| Schuldscheindarlehen | Darlehen, die von Kapitalsammelstellen vergeben werden. Der Kreditvertrag gilt gleichzeitig als Schuldschein. |

| Wagnis- und Beteiligungskapital | Außenfinanzierung, welche in erster Linie bei Start-ups zum Tragen kommt. Der Kapitalgeber hat das Ziel, vom Unternehmenserfolg zu profitieren und/oder es an die Börse zu bringen. Er unterstützt die Neugründung auch aktiv im Geschäftsaufbau. |

| Crowdfunding | Außenfinanzierung durch Nichtbanken über B2B-Kreditplattformen. |

Autor: Uwe Rabolt

Quellen und weiterführende Informationen

(1) Deutscher Industrie und Handelskammertag – Sonderauswertung zum Finanzierungszugang der Unternehmen, Sommer 2017 (PDF)

(2) Verband Deutscher Bürgschaftsbanken e.V. – Flyer: Bürgschaften für Klein- und Mittelbetriebe (PDF)

(3) Bundesministerium der Justiz und für Verbraucherschutz – Bürgerliches Gesetzbuch (BGB), § 488 Vertragstypische Pflichten beim Darlehensvertrag