Zehn wichtige Punkte für Ihre Baufinanzierung

In den Zeiten eines anhalten Niedrigzinsniveaus sowie einer unklaren Zukunft der gesetzlichen Altersvorsorge suchen immer mehr Verbraucher nach attraktiven Alternativen. Für Viele ist Wohneigentum schon lange eine optimale Lösung.

Doch auch hierbei können sich zahlreiche Kosten und Verlustrisiken verstecken. In diesem Artikel möchten wir Ihnen Tipps an die Hand geben, was bei der Baufinanzierung zu beachten ist, um unnötig hohe Kosten zu vermeiden. Sie erfahren, wie sich mit verschiedenen Maßnahmen mehrere Zehntausend Euro sparen lassen. Schon allein ein um 0,1 Prozentpunkte geringerer Kreditzins bewirkt Einsparungen von einigen Tausend Euro.

Durch unsere regelmäßigen Produkttests und Vergleiche im Bereich Baufinanzierung profitieren wir von einem Helikopterblick auf den Markt. Daher stellen wir in diesem Artikel im Sinne der Verbraucher zusammengefasste Hinweise zu Zinsbindungen, Ratentilgungen, Bereitstellungszinsen etc. bereit. Außerdem finden Sie nachfolgend weiterführende Links und Hinweise zu Informationsseiten, um Ihnen beispielsweise Anregungen zu einer KfW-Förderung mit auf den Weg zu geben.

1. Überprüfen Sie Ihre finanzielle monatliche Belastbarkeit

Für die Meisten stellt die Finanzierung von Wohneigentum ein Lebensprojekt dar – zumindest aber bis zur Rente sollten alle Kredite abbezahlt sein. Um das zu realisieren, bürden sich viele Verbraucher zu hohe Kreditraten auf. In den ersten Monaten sind die Ausgaben möglicherweise noch zu bewältigen. Doch schon bei den ersten größeren ungeplanten Ausgaben, wie einer Autoreparatur oder einer neuen Waschmaschine, geraten Einige in finanzielle Engpässe.

Um solche Situationen zu vermeiden, raten wir zu einer konsequenten Überprüfung Ihrer finanziellen Aufstellung. Betrachten Sie dazu Ihre monatlichen Einnahmen und Ausgaben des letzten Jahres. Ziehen Sie davon die Miet- und Sparraten ab, die nach dem Kauf nicht mehr anfallen.

Von dem monatlich verbleibenden Geld müssen Kreditraten und Bewirtschaftungskosten der neuen Immobilie gezahlt werden können. Rechnen Sie mit Bewirtschaftungskosten i.H.v. 3 bis 4 Euro je Quadratmeter Wohnfläche. Diese Position setzt sich zusammen aus der Abschreibung, den Betriebskosten, den Instandhaltungskosten, den Verwaltungskosten sowie dem Mietausfallwagnis.

Wenn Sie also mit einem sicher gerechneten Tilgungsplan gut vorbereitet sind, können Sie sich zusätzliche Kredite für ungeplante Ausgaben neben der Baufinanzierung sparen.

2. Denken Sie an alle möglichen Kosten einer Immobilienfinanzierung

Wenn Sie vor der Planung Ihres Wohneigentums stehen und rechnen, was das Haus oder die Wohnung kosten darf, denken Sie vielleicht erst einmal nur an den Kaufpreis. Bei der ersten Planung werden oft eine Handvoll weiterer Kosten vergessen, die später jedoch anfallen werden.

Bevor Ihr Traum der eigenen Immobilie auf unschöne Weise platzt, sollten Sie beachten, an welche Kosten konkret zu denken ist. Beispielsweise fällt eine Grunderwerbsteuer an, die je nach Bundesland zwischen 3,5 und 6,5 Prozent des Kaufpreises ausfällt. Grundbuch- und Notarkosten belaufen sich auf 1,5 bis 2 Prozent.

Ebenfalls nicht vergessen werden dürfen eventuelle Maklerkosten. Diese bewegen sich seit einer Neuregelung zur Aufteilung der Maklerkosten vom 23.12.2020 je nach Bundesland maximal zwischen 2,98 Prozent und 3,57 Prozent des Kaufpreises. Überlegen Sie außerdem, ob für Sie weitere Kosten anfallen, zum Beispiel für den Umzug, Renovierungsarbeiten, eine neue Küche etc.

Bei Wohneigentum sind zahlreiche Versicherungen notwendig oder optional. Welche das in Ihrem Fall sind, finden Sie in unserem Ratgeber über Bau- und Gebäudeversicherungen.

| Grunderwerbsteuersätze der Bundesländer 2025 | |

|---|---|

| Bundesland | Grunderwerbsteuer |

| Baden-Württemberg | 5,00 Prozent |

| Bayern | 3,50 Prozent |

| Berlin | 6,00 Prozent |

| Brandenburg | 6,50 Prozent |

| Bremen | 5,50 Prozent |

| Hamburg | 5,50 Prozent |

| Hessen | 6,00 Prozent |

| Mecklenburg-Vorp. | 6,00 Prozent |

| Niedersachsen | 5,00 Prozent |

| NRW | 6,50 Prozent |

| Rheinland-Pfalz | 5,00 Prozent |

| Saarland | 6,50 Prozent |

| Sachsen | 5,50 Prozent |

| Sachsen-Anhalt | 5,00 Prozent |

| Schleswig-Holstein | 6,50 Prozent |

| Thüringen | 5,00 Prozent |

3. Bringen Sie genügend Eigenkapital ein

Auch wenn aktuell verhältnismäßig niedrige Kreditzinsen dazu verleiten, viel Fremdkapital in die Immobilienfinanzierung einzubringen, sollten Sie sich diese Vorgehensweise gut durchrechnen. So mancher Traum vom Wohneigentum ist schon zerbrochen, weil für eine Finanzierung zu wenig Eigenkapital angespart werden konnte.

Auch wenn künftig statt Mietraten Kreditraten getilgt werden sollen, fallen diese bis zur endgültigen Abzahlung doch meist größer aus. Zudem müssen Sie bei den meisten Banken mit einem höheren Zinsaufschlag rechnen, je niedriger Ihr Eigenkapital ist.

Eine Vollfinanzierung ist daher nicht nur teurer (um 0,5 bis 1 Prozentpunkte gegenüber einer Finanzierung mit 20 Prozent Eigenkapital), auch das Risiko steigt. Muss das Wohneigentum aufgrund finanzieller Engpässe nach einigen Jahren wieder verkauft werden, reicht der Erlös mitunter nicht einmal zur Schuldentilgung.

Geraten wird daher zur Einbringung von Eigenkapital i.H.v. 10 bis 20 Prozent, wodurch Sie sich einen Teil der Zinszahlungen ersparen. Für ungeplante Ausgaben sollten Sie drei Monatsgehälter netto schnell verfügbar haben, zum Beispiel angespart auf einem Tagesgeldkonto.

Je höher bei einer Finanzierung der Beleihungsauslauf ist, desto schlechter ist i.d.R. der Kreditzins. Der Beleihungsauslauf gibt das Verhältnis zwischen dem Darlehen inklusive bestehender Vorlasten und dem Beleihungswert Ihres Objekts an. Je mehr Fremdkapital Sie einbringen, desto höher fällt der Beleihungswert aus und desto höher ist auch das Risiko für die Bank. Ein höheres Risiko lässt sich die Bank mit einem schlechteren Zins bezahlen.

4. Fallen Sie nicht auf niedrige Tilgungsraten rein

Neben einem zu niedrigen Eigenkapital kann auch eine zu hohe Kreditsumme schnell gefährlich werden. Das klingt erst einmal sehr offensichtlich, denn schließlich rechnet man sich vorher aus, welche Kreditsumme man sich entsprechend der Tilgungsraten leisten kann und möchte.

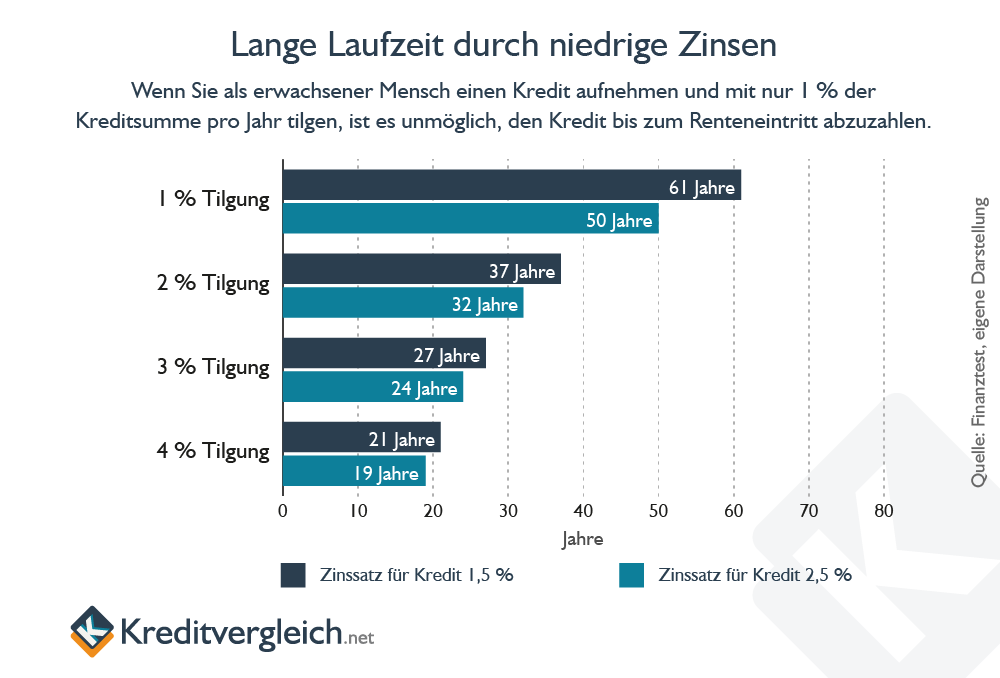

Allerdings bieten einige Banken Kreditangebote an, die Sie zur Tilgung von gerade einmal mindestens 1 Prozent der gesamten Finanzierungsschuld pro Jahr auffordern. Dies kann dazu führen, dass Sie sich zu höheren Kreditsummen verleiten lassen, da auch größere Bauvorhaben plötzlich finanzierbar erscheinen.

Um eine Tilgung zu leisten, gibt es zwei Alternativen. Entweder wird eine gleiche Tilgung bevorzugt, dann steigt mit der Laufzeit die monatliche Rate. Oder es wird eine konstante monatliche Rate gewünscht, dann verlängert sich die Laufzeit.

Bei einer Tilgungshöhe von 1 Prozent pro Jahr kann also nur verhältnismäßig langsam getilgt werden. Um eventuelle negative Folgen daraus, wie beispielsweise einen Anschlusskredit mit höherer Verzinsung, zu vermeiden, empfehlen wir, auf die Tilgungshöhe zu achten.

Wir raten zu einer Tilgung von mindestens 2 Prozent der Kreditsumme pro Jahr. Hier gilt: Je mehr, desto besser. Gehen Sie beispielsweise in 20 Jahren in Rente und wollen bis zum Renteneintritt Ihre Schuld getilgt haben, muss sogar eine Tilgungsrate i.H.v. 4 Prozent gezahlt werden.

5. Vermeiden Sie starre Ratentilgungen

Preiswerte Dinge sind verlockend, haben aber oftmals einen Haken. So weisen beispielsweise einige günstige Kreditangebote sehr starre Ratenbedingungen aus. Typisch für unflexible Ratentilgungen ist beispielsweise, dass Sie die Ratenhöhe weder erhöhen noch verringern, keine Sonderzahlungen leisten oder keine Ratenpausen bei Zahlungsunfähigkeit einsetzen können.

Man sollte sich gut überlegen, ob solche Angebote zum persönlichen Lebensstil passen. Ungeeignet können starre Kreditraten vor allem für Paare mit Kinderwunsch oder Selbständige mit schwankenden Einkünften sein.

Erkundigen Sie sich daher bestenfalls vor dem Abschluss einer Immobilienfinanzierung, wie flexibel die Abbezahlung gestaltet werden kann. Viele Banken bieten beispielsweise an, ohne Aufschlag Sondertilgungen bis zu 5 Prozent entgegen zu nehmen, die Tilgung bis auf 5 oder 10 Prozent zu erhöhen oder bis auf 1 Prozent zu senken. Solche Optionen können für den Verbraucher beispielsweise dann wichtig sein, wenn er eine neue Gehaltshöhe erwartet.

Wie funktioniert eine Sondertilgung?

Bei einer Sondertilgung zahlt der Darlehensnehmer auf einen Schlag einen gewissen Teil des noch ausstehenden Darlehensbetrages, der über die im Darlehensvertrag vereinbarte Tilgung hinausgeht.

Durch Sondertilgungen verkürzt sich die Laufzeit und damit auch die Zinslast eines Darlehens. Wie sehr sich durch eine Sondertilgung die Laufzeit und Gesamtzahllast eines Darlehens verkürzen kann, haben wir nachfolgend an einem Beispiel durchgerechnet:

Ein Annuitätendarlehen über 150.000 EUR Darlehenssumme wird aufgenommen. Nach fünf Jahren wird eine Sondertilgung in Höhe von 10.000 EUR vorgenommen.

Für Zinssatz und anfängliche Tilgung haben wir Werte zwischen 2,00 und 5,00 bzw. 2,00 und 4,00 Prozent pro Jahr angenommen. Geben wir diese Eckdaten in einen Tilgungsrechner ein, kommen wir zu folgenden Ergebnissen:

| Zinsen p.a. | Tilgung p.a. | Annuität | Gesamtkosten in EUR (ohne/mit Sondertilgung) | Laufzeit in Jahren (ohne/mit Sondertilgung) | Ersparnis in EUR | Kürzere Laufzeit in Monaten | ||

|---|---|---|---|---|---|---|---|---|

| ohne | mit | ohne | mit | |||||

| 2,00% | 4,00% | 6,00% | 183.361 | 169.977 | 20,33 | 18,83 | 13.384 | 18 |

| 3,00% | 4,00% | 7,00% | 196.985 | 182.216 | 18,75 | 17,33 | 14.769 | 17 |

| 4,00% | 4,00% | 8,00% | 209.290 | 193.315 | 17,42 | 16,08 | 15.975 | 16 |

| 5,00% | 4,00% | 9,00% | 220.532 | 203.506 | 16,33 | 15,00 | 17.026 | 16 |

| 2,00% | 3,00% | 5,00% | 192.344 | 177.545 | 25,58 | 23,67 | 14.798 | 23 |

| 3,00% | 3,00% | 6,00% | 208.953 | 192.191 | 23,17 | 21,33 | 16.762 | 22 |

| 4,00% | 3,00% | 7,00% | 223.660 | 205.183 | 21,25 | 19,50 | 18.477 | 21 |

| 5,00% | 3,00% | 8,00% | 236.886 | 216.916 | 19,67 | 18,00 | 19.970 | 20 |

| 2,00% | 2,00% | 4,00% | 208.617 | 191.029 | 34,75 | 31,83 | 17.588 | 35 |

| 3,00% | 2,00% | 5,00% | 229.982 | 209.311 | 30,58 | 27,83 | 20.671 | 33 |

| 4,00% | 2,00% | 6,00% | 248.349 | 224.989 | 27,58 | 24,92 | 23.360 | 32 |

| 5,00% | 2,00% | 7,00% | 264.502 | 238.805 | 25,17 | 22,67 | 25.697 | 30 |

Aus unseren Berechnungen ergeben sich folgende Schlussfolgerungen:

- Je niedriger der Zinssatz oder der (anfängliche) Tilgungssatz des Darlehens, desto stärker verkürzt eine Sondertilgung die Gesamtlaufzeit des Darlehens.

- Je höher der Zinssatz oder je niedriger der (anfängliche) Tilgungssatz des Darlehens, desto größer die Ersparnis durch eine Sondertilgung.

6. Bedenken Sie Zinserhöhungsrisiken bei kurzen Zinsbindungen

Einige Verbraucher wählen kurze Zinsbindungen, da dabei auch meist der Zinssatz geringer ausfällt. Aktuell liegt der Unterschied zwischen einem Baufinanzierungskredit mit zehnjähriger Zinsbindung und einem Kredit mit 20 Jahren Zinsbindung bei durchschnittlich 0,7 Prozent weniger Zinsen pro Jahr.

Dieser Vergleich macht deutlich, dass sich dabei tatsächlich Geld sparen lässt. Allerdings ist das nur für die ersten Jahre garantiert. Eine Garantie für ebenfalls geringe Zinsen für den Anschlusskredit gibt es leider nicht.

Zumindest in Niedrigzinsphasen, wie es aktuell der Fall ist, sollte man möglichst kurze Zinsbindungen in Kombination mit niedrigen Tilgungsraten vermeiden. Je schneller Sie die Baufinanzierung abbezahlen können, desto geringer wird das Risiko, später eine hohe Restschuld mit hohen Zinsen tilgen zu müssen. Wählen Sie daher lieber Zinsbindungen von 15 oder 20 Jahren. Allerdings ist der Rat mit Vorsicht zu genießen, da es keine Garantie für zukünftige Zinsentwicklungen gibt. Dieser Tipp bezieht sich lediglich auf annehmbare Trends, so wie momentan mehrheitlich von steigenden Zinsen in einigen Jahren ausgegangen wird.

Erkundigen Sie sich bei einer Finanzierungsberatung bestenfalls nach der Ratenhöhe nach dem Zinsbindungsende, falls der Zins für den Anschlusskredit bei 5 oder 6 Prozent liegt. Können Sie die Raten dann immer noch zahlen, ohne die Tilgungsrate nach unten schrauben zu müssen? Wenn nicht, sollten Sie sich für eine längere Zinsbindung entscheiden.

7. Überprüfen Sie die Bau- und Leistungsbeschreibung auf Mängel

Leider kommt es immer wieder vor, dass die Bau- und Leistungsbeschreibungen unvollständig aufgeführt sind und sich in der Bauphase für den Bauherrn versteckte Kosten ergeben. Um diesen Missstand zu vermeiden, sollten wirklich alle Preisangaben bedacht werden, die für die Fertigstellung zusammenkommen.

Beispielsweise werden oftmals die Kosten zur Erschließung des Baugrundstückes vergessen. Auch fallen meist weitere Positionen für das Bodengutachten, die Baustelleneinrichtung, die Außenanlagen, den Baustrom und die Hausanschlüsse an. Diese Angaben sind im Vertrag für den Verbraucher nicht immer leicht zu finden. Werden diese Angaben daher nicht in die Kostenaufstellung übertragen, folgt später das böse Erwachen.

Wenden Sie sich daher bestenfalls vor Vertragsabschluss an neutrale Experten, zum Beispiel von einem Bauherren- und Eigentümerverband oder der Verbraucherzentrale.

Baufinanzierung

8. Achten Sie auf die Höhe der Bereitstellungszinsen

Eine unnötig teure Bauzeit kann vermieden werden, indem die Kosten durch Bereitstellungszinsen möglichst geringgehalten werden. Der Baufinanzierungskredit wird meist schrittweise ausgezahlt, nämlich bei fälligen Zahlungen an die Baufirmen.

Das Kreditinstitut profitiert dabei doppelt: Sie zahlen Zinsen auf den ausgezahlten Betrag, aber auch auf die restliche Kreditsumme, die weiterhin von der Bank bereitgehalten wird. Die Zinsen dafür sind meist höher als für die ausgezahlte Summe und liegen bei den meisten Instituten bei 3 Prozent jährlich bzw. 0,25 Prozent monatlich.

Neben der Höhe der Bereitstellungszinsen sollten Sie außerdem darauf achten, ab welchem Zeitpunkt diese fällig sind. Die Unterschiede liegen üblicherweise zwischen zwei und zwölf Monate nach Kreditzusage. Das kann, wie im aufgeführten Beispiel, einen Mehrbetrag von 5.250 Euro ausmachen, den Sie sich bestenfalls ersparen. Daher legen wir Ihnen ans Herz, vor Vertragsabschluss eine möglichst lange Zeit ohne Bereitstellungszinsen auszuhandeln.

9. Nehmen Sie Kreditvergleiche vor, um Zinsen zu checken

Sich für eine feste Hausbank zu entscheiden, hat viele Vorteile. Wenn es aber um ein großes Vorhaben, wie der Finanzierung von Wohneigentum geht, sollte nicht nur auf das beste Angebot der Hausbank vertraut werden.

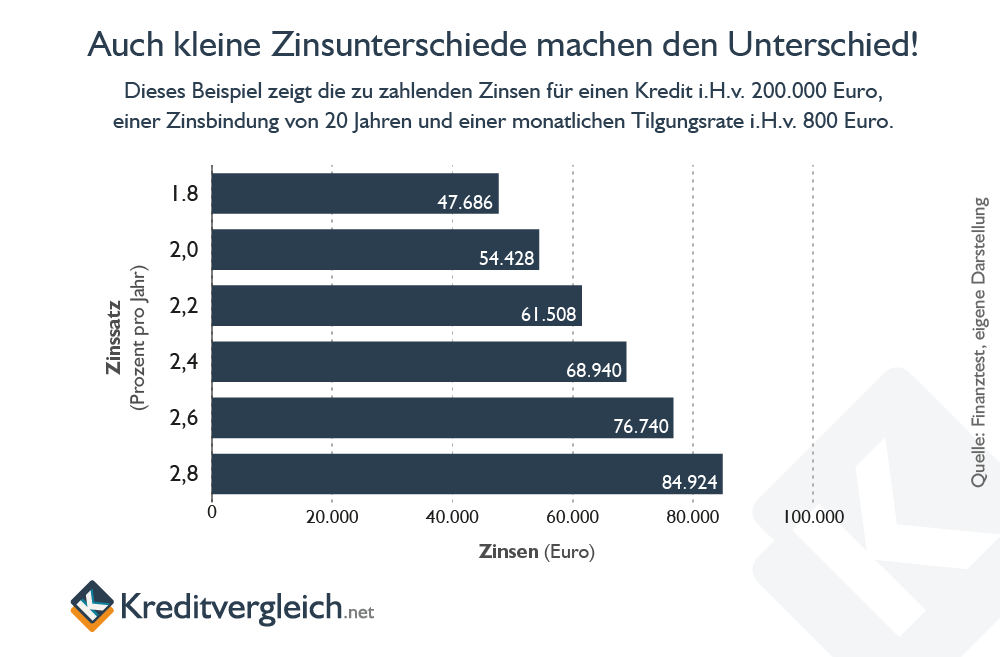

Schauen Sie sich stattdessen gern auch auf dem Markt um und vergleichen Sie die Zinsen anderer Kreditinstitute, um unnötige Kosten zu sparen. Je nach Laufzeit können auch schon kleine Zinsunterschiede eine große Wirkung haben, wie die beigefügte Darstellung veranschaulicht.

Um die für Sie günstigsten Konditionen ohne großen Aufwand zu ermitteln, sollten Sie bestenfalls Vergleiche im gesamten Markt anstellen. Auf unseren Seiten finden Sie eine vielfältige Auswahl an Produktvergleichen und -tests, um ohne langes Suchen eine passende Lösung zu finden.

Zu unserem Baufinanzierungsrechner

Wichtiger Hinweis: Bitte unterscheiden Sie unbedingt zwischen Kreditvergleichen und Kreditanfragen! Den angeratenen Baufinanzierungsvergleich können Sie unkompliziert auf unserem Portal über den vorgenannten durchführen.

Mit Kreditanfragen ist allerdings vorsichtig umzugehen. Bei jeder Kreditanfrage wird eine Bonitätsprüfung mittel Abfrage bei der Schufa durchgeführt und eine Zeit lang gespeichert. Je nachdem, wie die Bank die Abfrage formuliert, kann sich dies negativ auf Ihre Bonität auswirken.

Sendet ein Institut zur Bonitätsprüfung „Anfrage Kredit“ an die Schufa, können auch andere Banken zehn Tage lang diesen Hinweis bei einer Bonitätsabfrage einsehen. Sie sehen allerdings nur, dass eine Anfrage gestellt wurde und nicht, wo Da nicht gleichzeitig ein Hinweis über einen abgeschlossenen Kredit zu finden ist, wird meist davon ausgegangen, dass Ihnen aufgrund einer schlechten Bonität ein Kredit verwehrt wurde.

Das können Sie allerdings beeinflussen, indem Sie um die Schufa-Abfrage „Anfrage Kreditkonditionen“ (bzw. „Anfrage Hypokreditkonditionen“ bei Immobilienfinanzierung) bitten. In diesem Fall können andere Kreditinstitute keinen Eintrag sehen. Bei Filialbanken lässt sich gut um diese Bemerkung bitten. Wollen Sie selbst einen Kredit über eine Direktbank beantragen, sollten Sie sich vorher informieren, ob und wie Sie diese Bemerkung bei der Bonitätsprüfung hinzufügen können.

Sie selbst können bei Kredit- und Konditionsanfragen ein Jahr lang einen Eintrag darüber in der SCHUFA einsehen, ehe er gelöscht wird.

10. Vergessen Sie nicht die staatliche Förderung

Oftmals vergisst man das Offensichtliche und ärgert sich im Nachhinein schwarz. Doch das muss nicht sein! Bei keinem Kreditinstitut können Sie sich so gute Konditionen für Ihre Baufinanzierung sichern wie beim Staat, beispielsweise über die Kreditanstalt für Wiederaufbau (KfW).

Allerdings muss man dafür gewisse Bedingungen erfüllen, indem Sie beispielsweise eine Familie mit Kindern sind oder energieeffizient bauen wollen. Die Belohnung dafür sind meist mehrere Tausend Euro. Jedoch beraten die Banken eher selten darüber, um die eigenen, höherverzinsten Kredite zu vertreiben.

Bevor Sie denken, dass beispielsweise ein hohes Einkommen eine Förderung ausschließt, sollten Sie sich genau zu den einzelnen Förderungen und deren Voraussetzungen belesen. Weiterführende Informationen finden Sie in unserem Ratgeber zur KfW-Förderung, auf der Website der KfW oder dem Verbraucherzentrale Bundesverband. Erkundigen Sie sich auch bei Ihrem Landratsamt oder der Gemeinde nach einer Förderung, beispielsweise der Vergabe eines preiswerteren Baugrundstücks.

Zusammenfassend können Sie sich viele unnötigen Kosten ersparen

In diesem Ratgeber haben wir Ihnen aufgezeigt, wie viel Geld sich bei einer Immobilienfinanzierung sparen lässt, wenn an den richtigen Rädchen gedreht wird. Beispielsweise schon geringfügig kleinere Kreditzinsen, ein späterer Start der Bereitstellungszinsen sowie die Nutzung staatlicher Förderungen können für die Meisten elementare Kostensenkungsmaßnahmen bedeuten, um sich Ihren Traum von den eigene vier Wänden zu verwirklichen.

Allerdings können nur Sie abschätzen, welche der Spartipps für Sie umsetzbar sind. Nachdem Sie Ihre individuellen Anforderungen in Erfahrung gebracht haben, laden wir Sie gern dazu ein, nach den Angeboten in unserem Vergleichsportal für Baufinanzierungen und Kredite zu recherchieren. Sie haben außerdem die Möglichkeit, unsere Produkttests für weiterführende Informationen zu nutzen.

Neben diesen zehn Spartipps rund um das Thema Baufinanzierung gibt es noch zahlreiche weitere Möglichkeiten. Eine weitere Option, um viel Geld zu sparen, findet sich im Thema Steuerzahlungen. Mehr dazu finden Sie in unserem entsprechenden im Ratgeber zum Thema Steuern sparen.

Individuelle Baufinanzierungskonditionen anfragen

Sie wollen Ihre individuellen Baufinanzierungskonditionen in Erfahrung bringen? Dann stellen Sie bei einem der führenden Baufinanzierer Deutschlands, der Interhyp AG, eine kostenlose Anfrage: