Betriebsmittelkredite

Betriebsmittelkredite und Investitionskredite sind die Pendants der Unternehmen zu Dispokredit und Raten- oder Baukredit für private Haushalte. Sie dienen der Finanzierung des Umlaufvermögens, während Investitionsanlagen dazu dienen, Anlage- und Sachvermögen zu finanzieren. Wie sieht es mit Betriebsmittelkrediten genau aus?

- Betriebsmittelkredite ermöglichen es Unternehmen, kurzfristig umsatzschwache Zeiten zu überbrücken. Der Kredit wird optimalerweise zu umsatzstärkeren Zeiten zurückgezahlt.

- Regionale Förderbanken bieten neben Darlehen auch Bürgschaften.

- Betriebsmittelkredite stehen entweder als Darlehen mit Fälligkeit oder als Kontokorrentkredit zur Verfügung.

- Es muss keine direkte Zweckbindung bestehen.

| Geldgeber | Volumen | Laufzeit | Zinsen |

|---|---|---|---|

| Bitbond | 1.000 € bis 25.000 € | 3 bis 12 Mon. | ab 9,0 % |

| Compeon | ab 10.000 € bis in den Millionenbereich | Passen zum Volumen | k.A. (da Compeon ein Vermittler ist) |

| Frankfurter Volksbank | 5.000 € bis 60.000 € | 6 bis 72 Mon. | ab 4,5 % |

| Investitions- und Struturbank Rheinland-Pfalz | bis 500 Tsd € | 24 oder 60 Mon. | 1 % bis 7,85 % nominal |

| KfW | bis 25 Mio € | 24 bis 60 Mon. | ab 1 % |

| Klarna | bis 100.000 € | schnelle Variante: alle 30 Tage 1/9 des Darlehens zurückzahlen; langsame Variante: alle 30 Tage 1/18 des Darlehens zurück | Fixgebühr statt Zinsen |

| PayPal | bis 24.999 € | Ohne; alle 90 Tage Rate i.H.v. 5-10 % des Gesamtbetrags | Keine Zinsen; für 10.000 € Gebühren zw. 175 € und 545 €, abhängig von Laufzeit und Bonität |

| Raiffeisenbank München-Nord | 5.000 € bis 60.000 € | 6 bis 72 Mon. | ab 4,9 % nominal |

Weitere Banken, die Betriebsmittelkredite anbieten:

- Bank für Sozialwirtschaft

- Deutsche Bank

- HypoVereinsbank

- IsBank

- L-Bank

- NRW.BANK

- Postbank

- Sparkasse Oberlausitz

Was ist ein Betriebsmittelkredit?

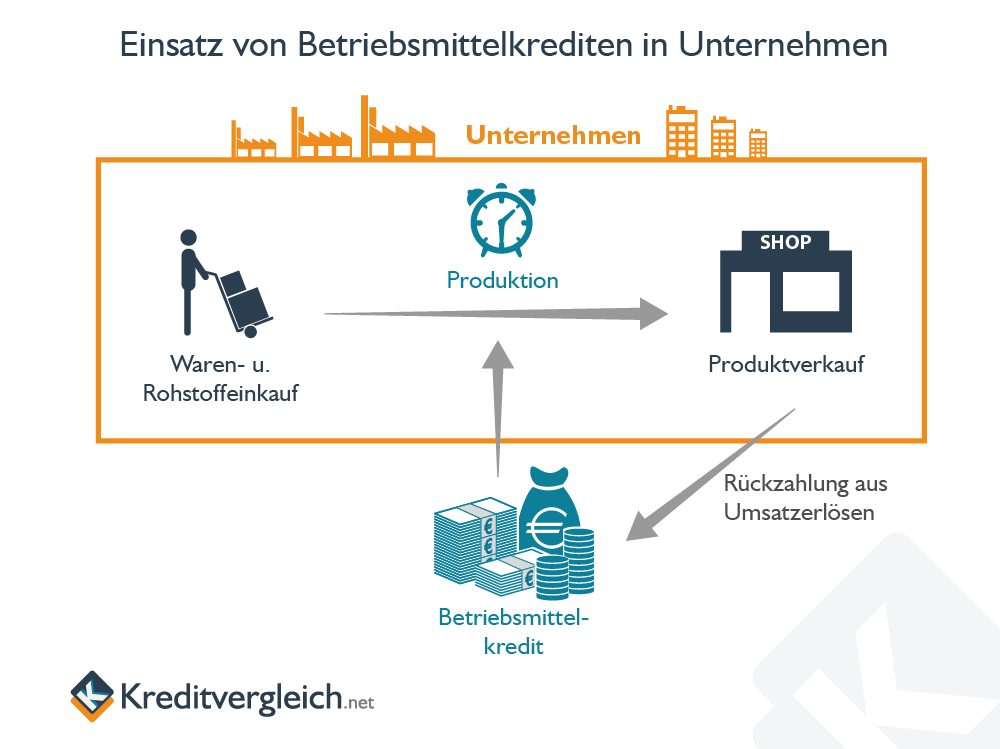

Ein Betriebsmittelkredit ist ein kurz- oder mittelfristiger Unternehmenskredit, der zur Finanzierung des Umlaufvermögens dient. Beispielsweise wird er in umsatzschwachen Zeiten eingesetzt, um Waren und Rohstoffe zu kaufen und somit die Zeit bis zum Produktverkauf zu überbrücken. Wenn dann beispielsweise nach einem saisonbedingten Verkaufsloch das Geschäft wieder besser läuft, wird der Betriebsmittelkredit optimalerweise über die Verkaufserlöse zurückgezahlt.

Mithilfe von Betriebsmittelkrediten ist es Unternehmen zum Beispiel möglich, die Liquidität aufrecht zu erhalten, Skonti zu nutzen und Kunden längere Zahlungsziele einzuräumen.

Wann kommen Betriebsmittelkredite zum Tragen?

Ein Unternehmen möchte Waren oder Rohstoffe einkaufen, hat aber nur eine begrenzte Liquidität. Es kann jetzt entweder eine geringere Menge an Gütern produzieren, oder den Einkauf von mehr Waren und Rohstoffe durch einen Betriebsmittelkredit sicherstellen.

Ein anderer Einsatz für diese Darlehen ist die Überbrückung des Zeitraums zwischen Wareneinkauf, Fertigung und Verkauf des Endprodukts. Betriebsmittelkredite werden in diesem Fall durch den Verkaufserlös zurückgeführt.

In welcher Form werden Betriebsmittelkredite vergeben?

Bei einem Betriebsmittelkredit handelt es sich, wird er von klassischen Banken oder Sparkassen vergeben, in der Regel um einen Kontokorrentkredit. Die Besicherung kann in Form einer Grundschuld, einer Abtretung von Sicherheiten oder durch eine Bürgschaft einer regionalen Investitionsbank erfolgen. Allerdings sind nicht immer umfangreiche Sicherheiten erforderlich.

Betriebsmittelkredite sind nicht immer zwingend an den Wareneinkauf gebunden. Sie können für

- Waren und Vorräte

- Liquiditätssicherung

- Personalkosten

- Miete

- Rohstoffe

- Finanzierung von Forderungen

- Kosten für Marketingmaßnahmen

- Beratungskosten,

kurz, für alle Aufwendungen verwendet werden, die im Zusammenhang mit dem laufenden Geschäftsbetrieb stehen.

Förderbanken oder die Kreditanstalt für Wiederaufbau (KfW) vergeben Betriebsmittelkredite allerdings nicht als Kontokorrentkredit, sondern als annuitätische oder endfällige Finanzierung. Daher unterscheiden sich die Laufzeiten häufig von denen der Geschäftsbanken und Sparkassen.

Wo kann ein Betriebsmittelkredit beantragt werden?

Theoretisch vergeben alle Banken, die mit Firmenkunden arbeiten, Betriebsmittelkredite. Allerdings muss eingeräumt werden, dass einige Institute dieses Geschäft eher defensiv betreiben und nicht aktiv bewerben. Die Zinsen unterscheiden sich auch deutlich von denen der Förderbanken. Allerdings darf nicht vergessen werden, dass es sich in diesen Fällen um einen Kontokorrentkredit handelt, also um eine (genehmigte) Kontoüberziehung. Anders verhält es sich mit den Förderbanken und der KfW. Für diese Institute stellen Betriebsmittelkredite ein zentrales Geschäftsfeld dar. Die KfW beispielsweise bietet mit ihren Programmen 037 und 047 gezielt Unterstützung für fast alle Unternehmen. Ausgenommen sind Existenzgründer, für die das Programm „ERP-Gründerkredit-Universell“ aufgelegt wurde.

Unternehmen, welche das Darlehen nicht als Kontokorrentkredit nutzen möchte, sondern als annuitätisches Darlehen, sollten auf jeden Fall die regionalen Förderbanken oder die KfW kontaktieren. Informationen zu den regionalen Förderbanken geben die jeweiligen Landesbanken.

Weitere Finanzierungsangebote speziell für Unternehmen finden Sie bei Compeon, dem Finanzportal für den Mittelstand:

Für wen bieten sich Betriebsmittelkredite an?

Diese Frage kann völlig unabhängig von der jeweiligen Branche beantwortet werden. Betriebsmittelkredite stellen für all die Unternehmen eine Lösung dar, die eine kurzfristige Zwischenfinanzierung benötigen, um den geregelten Geschäftsablauf sicherzustellen. Betriebsmittelkredite bieten die Option, über die vorhandene Liquidität hinaus und durch eine Erhöhung des Wareneinkaufs, den Umsatz und damit die Erträge zu steigern.

Bestehen bei einem Betriebsmittelkredit neben den Vorteilen auch Nachteile?

Nein, abgesehen davon, dass beim Betriebsmittelkredit natürlich Zinsen anfallen. Auch die Stellung von Sicherheiten ist bei einem Darlehen üblich, also nicht als nachteilig zu betrachten. Die Stellung von Sicherheiten kann sogar als Vorteil gesehen werden. Die regionalen Förderbanken bieten teilweise Bürgschaften für Betriebsmittelkredite an. Das bedeutet, dass mögliche Sicherheiten des Darlehensnehmers nicht eingeschränkt werden, sondern dass das jeweilige Bundesland die Sicherheit bietet.

Betriebsmittelkredite von Privat

Auf dem Kreditsektor hat sich eine Schattenwirtschaft etabliert, deren Umsatzzahlen von Jahr zu Jahr wachsen. Die Rede ist von Kreditvermittlungsplattformen bzw. Kreditmarktplätzen, welche Darlehensnehmer einerseits und private Investoren andererseits zusammenführen.

Was sich für Privatpersonen etabliert hat, findet in noch größerem Umfang im gewerblichen Bereich statt. Dieser Sachverhalt bezieht sich nicht nur auf die zwangsläufig größeren Volumina der Kredite, sondern auch auf die Anzahl der platzierten Darlehen.

| Geldgeber | Volumen | Laufzeit | Zinsen |

|---|---|---|---|

| auxmoney | 1.000 € bis 50.000 € | 12 bis 60 Mon. | 2,9 % bis 16,3 % |

| Kapilendo | ab 25.000 € | ab 12 Mon. | ab 2,45 % nominal |

| Lendico | 10.000 € bis 250.000 € | 12 bis 60 Mon. | ab 1,9 % nominal |

Betriebsmittelkredite über eine solche Plattform werden allerdings auch nicht als „Kontokorrentkredit“ mit Abrufoption je nach Bedarf vergeben. Es handelt sich auch um Darlehen, welche mit einer echten Fälligkeit ausgestattet sind. Im Gegensatz zu Privatdarlehen sind hier aber auch Konstrukte möglich, bei denen der Kreditnehmer das Darlehen am Ende der Laufzeit einschließlich Zinsen zurückzahlt. Diese Option ist dann attraktiv, wenn nach Rohstoffeinkauf nur wenige Monate vergehen, bis die fertigen Waren an die Abnehmer verkauft wurden.

Weitere Anbieter sogenannter P2P-Kreditplattformen finden Sie im nachfolgenden Vergleich:

- 5.254,39 €

- Gesamtbetrag

- 87,57 €

- monatliche Rate

- 1,97% bis 4,71%

- Sollzins p.a.

- 1,99% bis 5,46%

- Effektivzins p.a.

- 5.642,15 €

- Gesamtbetrag

- 94,04 €

- monatliche Rate

- 4,86% bis 8,99%

- Sollzins p.a.

- 4,99% bis 19,99%

- Effektivzins p.a.

Stand der Daten: 01.04.2025