Wie sichert man eine Immobilienfinanzierung ab?

Für die meisten Menschen ist der Erwerb einer Immobilie das größte finanzielle Investment Ihres Lebens. Gleichzeitig ist es auch die langwierigste Investition. Schließlich nimmt eine Immobilienfinanzierung ohne Probleme 30 Jahre und mitunter auch mehr in Anspruch.

Leider kann keiner in die Zukunft blicken und sagen, dass nichts Unvorhergesehenes in dieser Zeit passiert. Das Prinzip Hoffnung regiert an dieser Stelle ganz zwangsläufig. Wer jedoch nicht ganz ohne Schutz dastehen möchte, sollte sich und vor allem seine Lieben absichern.

In aller Regel trägt der Hauptverdiener eines Haushalts die größte Last am Darlehen. Bricht ihr oder sein Einkommen durch einen tragischen Unfall weg, wird die Finanzierung plötzlich zum Problemfall und die Situation wird kritisch.

Welche Risiken müssen Immobilienkäufer und Häuslebauer beachten?

Im Grunde ist es einzig und allein unsere Arbeitskraft, die unsere Existenz absichert und die Bezahlung der monatlichen Kreditraten ermöglicht. Aus dieser Tatsache erwachsen die drei elementarsten Risiken bei der Aufnahme eines Immobilienkredits:

- Die Arbeitslosigkeit,

- Eine Arbeitsunfähigkeit bzw. Krankheit und natürlich

- Der Todesfall

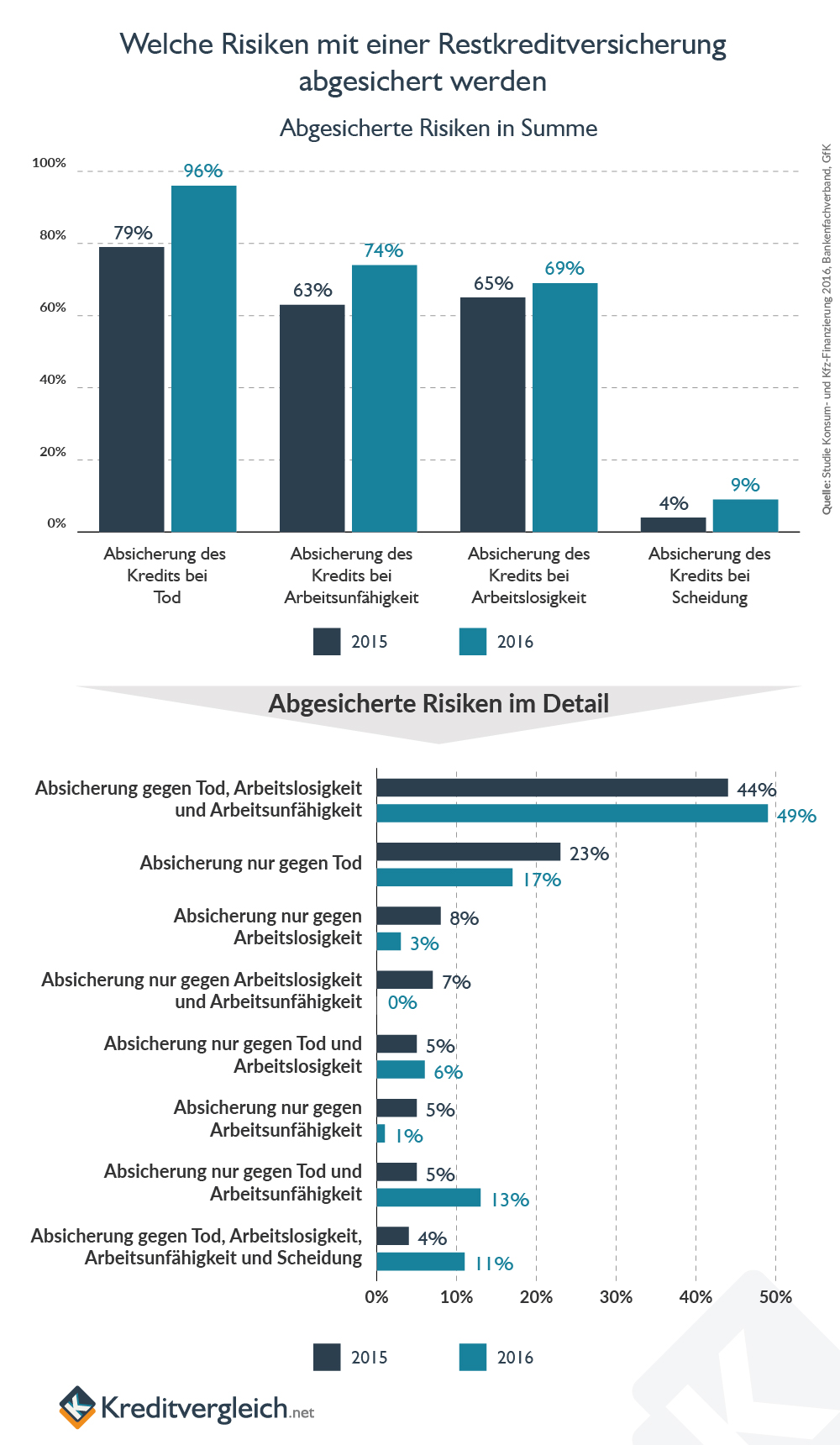

Die folgende Infografik zur Restkredit-oder Restschuldversicherungen bezieht sich auf alle Kreditarten und nciht nur auf Immobilienfinanzierungen. Dennoch gibt sie einen guten Eindruck davon, wie wichtig die Absicherung für den Todesfall ist.

Risiko 1 – Die unverschuldete Arbeitslosigkeit

Eine Arbeitslosigkeit ist immer dramatisch. Glücklicher Weise ist sie in aller Regel aber ein vorübergehender Zustand. Eine Versicherung gegen eine unverschuldete Arbeitslosigkeit lässt sich beim Abschluss einer Baufinanzierung zwar Abschließen, aber ob sie sinnvoll ist, sollte gut überlegt werden.

Erstens ist die Versicherungsprämie eine Menge X an Geld, die zwangsläufig entweder die stemmbare Kreditrate schmälert oder eben das restliche Haushaltsgeld verkleinert.

Darüber hinaus greifen die Versicherungen im Schadensfall nicht unmittelbar, sondern erst nach einer gewissen Wartezeit, in der auf eine Neuanstellung spekuliert wird. Gleichzeitig bezahlt diese Versicherung die Kreditraten nur über einen bestimmten Zeitraum hinweg.

Werden diese Aspekte summiert, stellt sich in der Tat die Frage, wie Hilfreich diese Versicherungspolice im Schadensfall ist. Es hängt sicher an jedem persönlich, ob und wenn ja, dann wie gefährdet der Erhalt des Arbeitsplatzes ist und ob man dieses Risiko absichern möchte.

Wer wissen möchte, wie viel Geld bei einer hypothetischen Arbeitslosigkeit bleibt und welchen Effekt das auf das eigene Haushaltsbudget hat, kann das mit unserem Haushaltsrechner durchspielen. Gehen Sie dazu von einem Einkommen in Höhe von 60 Prozent Ihres aktuellen Nettoeinkommens aus.

Risiko 2 – Die Arbeitsunfähigkeit

Die Möglichkeit zu verlieren, in seinem bisherigen Job weiterarbeiten zu können, ist ein schrecklicher Gedanke. So zerbrechlich, wie der menschliche Körper und Geist sind, gibt es aber unzählige Ursachen für eine solch unglückliche Situation. Unterscheiden wir daher nur in zwei generelle Aspekte:

- Die Arbeitsunfähigkeit ist endgültig. Ein Schneider, der beiden Daumen und Zeigefinger verliert, wird seinen Beruf wohl nie wieder ausüben können.

- Die Arbeitsunfähigkeit ist vorübergehend. Nach einem Ski-Unfall werden langwierige Reha-Maßnahmen notwendig, die zwar viel Zeit in Anspruch nehmen, den Patienten aber wieder voll herstellen.

Selbst bei einer vorübergehenden Arbeitsunfähigkeit von vielleicht ein oder zwei Jahren müssen die Kreditraten weiterbezahlt werden. Einen Pause-Knopf wird Ihnen Ihr Finanzierungspartner nicht für eine so lange Zeit zur Verfügung stellen können.

Da das Krankengeld nur einen Bruchteil des bisherigen Nettoeinkommens ausmacht, ist die finanzielle Belastung durch den Kredit womöglich so groß, dass folgenschwere Konsequenzen eingegangen werden müssen.

In diesem Szenario kommt es zur Kündigung des Darlehens durch die Bank oder Sparkasse. Sie hat das Recht, die komplette Restschuld einzufordern, wenn eine vertragsgemäße Rückzahlung nicht mehr gewährleistet werden kann (1). In aller Regel bedeutet das den Verkauf der Immobilie bzw. deren Zwangsversteigerung.

Wenn Sie sich für die Absicherung Ihrer Arbeitskraft entscheiden sollten Sie wissen, dass es eine gewisse Weile dauert, bis die Versicherungsleistungen ausgezahlt werden. Das bedeutet, es müssen ein paar wenige Monate anderweitig überbrückt werden.

Dazu empfiehlt es sich, zwei bis drei Monatsraten auf der hohen Kante zu haben und nicht anzutasten. Gleichzeitig ist es auch eine Überlegung wert, einen Finanzierer zu wählen, der eine problemlose Stundung der Kreditraten ermöglicht. In Kombination mit dem finanziellen Polster sollte das reichen, die Durststrecke bis zum Erhalt der Versicherungsleistung zu überbrücken.

Sollte die Arbeitsunfähigkeit nur vorübergehender Natur sein, wird die Versicherung Ihre Leistungen einstellen, wenn der Versicherungsnehmer seine Arbeit wieder aufnimmt. Dabei spielt es keine Rolle, ob es der bisherige Job oder eine vollkommen neue Tätigkeit nach einer Umschulungsmaßnahme ist.

Fragen Sie bei Ihren Versicherungsanbieter unbedingt nach, was passiert, wenn Ihre Einkünfte nach der Arbeitsunfähigkeit niedriger sein sollten, weil Sie a) nicht mehr zu 100% arbeiten können oder b) im neuen/anderen Job weniger verdienen.

Risiko 3 – Der Todesfall

Wenn der schlimmste Fall Eintritt haben die Hinterbliebenen eine harte Zeit durchzustehen. Am wenigsten brauchen sie zusätzliche Kopfschmerzen durch existenzbedrohende Finanzprobleme. Die Absicherung der Immobilienfinanzierung gegen den Todesfall sollte daher unbedingt bei den Überlegungen zu einem Immobilienkredit eingepreist werden.

Versicherungen, die wirklich nur im Todesfall leisten und keinen Sparanteil haben, nennen sich Risikolebensversicherungen. Sie sind recht günstig zu haben und sollten im Monat nicht mehr als 15 kosten (35-jähriger Nichtraucher ohne körperliche Tätigkeit, Versicherungssumme: 150.000 Euro).

Achten Sie bei Ihrer Finanzierung darauf, dass die Lebensversicherung nicht an den Kreditgeber abgetreten werden muss. Wenn es zum schlimmsten Fall kommt, möchten Sie frei entscheiden, was mit dem Geld der Versicherung und der Immobilie zu geschehen hat.

Es ist nicht unvorstellbar, dass die Hinterbliebenen mit dem einstigen gemeinsamen Projekt nichts mehr zu haben möchten und die Erinnerungen in der Immobilie einfach zu schmerzhaft sind. In diesem Fall wäre ein Verkauf oder eine Zwangsversteigerung durch die Bank vielleicht sogar eine Hilfe.

Fragen Sie bei den potentiellen Kreditgebern nach deren Prozedere im Falle des Ablebens eines Kreditnehmers. Es stellen sich zwei Fragen in dieser Situation:

- Kann der Kredit mit einem Schlag abbezahlt werden? Sprich: Haben Sie ein Sonderkündigungsrecht?

- Wird eine Vorfälligkeitsentschädigung in diesem Fall berechnet? Wenn ja, dann wie hoch fällt diese aus, bzw. wie wird sie berechnet (dafür gibt es keine gesetzliche Regelung)

Die Hauptaspekte einer Kreditabsicherung

Wie bei allen Versicherungen, ist es auch in diesen Fällen so, dass Geld aufgewendet werden muss, um für Situationen vorbereitet zu sein, die keiner herbeisehnt. Geht alles gut, entsteht das Gefühl, für nichts und wieder nichts bezahlt zu haben. Aber wehe, wenn doch etwas passiert. Dann lautet die erste Frage regelmäßig „Kann ich jetzt noch schnell eine Versicherung abschließen?“.

Natürlich geht das nicht, was auch jedem klar ist. Überlegen Sie also im Vorfeld, wie gut Sie sich und Ihre Lieben mit einer Versicherung schützen wollen. Gleichzeitig bringt es vielleicht nichts, sich gegen jedes Lebensrisiko absichern zu wollen. Die Konsequenz wäre eine Übersicherung, die unsinnig teuer ist.

Manche Versicherungen gehören zu den ganz wichtigen Dingen, ohne die man schlecht aufgestellt ist, wie beispielsweise eine private Haftpflichtversicherung. Im Fall einer Immobilienfinanzierung ist das definitiv die Risikolebensversicherung. Nutzen Sie den Vergleich unseres Kooperationspartners um online eine geeignete und günstige Absicherung zu finden:

Fazit: Unsere Empfehlungen zur Absicherung für jeden Immobilienkäufer

1) Sichern Sie Ihre Familie für den eigenen Todesfall ab. Die Kosten sind sehr überschaubar und der Segen im Ernstfall ist immens. Verhandeln Sie dahingehend, dass die Police nicht abgetreten werden muss. Eine Risikolebensversicherung erachten wir unbedingt als ein Must-Have.

2) Eine extra Kreditversicherung für das Eintreten einer Berufsunfähigkeit kann man machen, muss man aber nicht. Eine allgemeine Berufsunfähigkeitsversicherung ist eine grundsätzlich gute Idee. Besteht bereits ein solcher Vertrag, könnte die Leistung im Schadensfall angehoben werden, um die Kreditraten mitzufinanzieren.

Gleichzeitig könnte beispielsweise eine Querschnittslähmung dazu führen, dass die aktuelle Immobilie uninteressant wird, weil zu umfangreiche Baumaßnahmen erforderlich wären. So gesehen kann man sich im Fall der Berufsunfähigkeit auch mit einer gescheiterten Finanzierung abfinden, das Objekt verkaufen und vom Start weg auf die Versicherung verzichten.

3) Eine Absicherung für eine unverschuldete Arbeitslosigkeit macht vielleicht für Singles in wirtschaftlich schwächeren Regionen Sinn. Sind zwei Verdiener im Haushalt, lässt sich die Finanzierung mit einer Ratenanpassung und/oder einer Ratenstundung durchstehen, bis eine Neuanstellung gefunden ist.

Autor: Marc Opitz

Quellen und weiterführende Informationen

(1) Bundesministerium der Justiz und für Verbraucherschutz – Bürgerliches Gesetzbuch (BGB), § 490 Außerordentliches Kündigungsrecht