Zweitmarkt für Lebensversicherungen (LV)

Auf dem Zweitmarkt für Lebensversicherungen werden Policen verkauft. Möchte man sich von seiner Police trennen, weil man beispielsweise das Geld benötigt oder es besser anlegen möchhte, gibt es gute Gründe für einen Verkauf. Allem voran kann gegenüber einer Kündigung ein deutlicher Mehrertrag in die eigene Tasche gewirtschaftet werden, ganz ohne zusätzlichen Aufwand. Darüber hinaus kann trotz Verkauf der Todesfallschutz mitunter erhalten bleiben. Zahlen untermauern diese Thesen in den folgenden Statistiken.

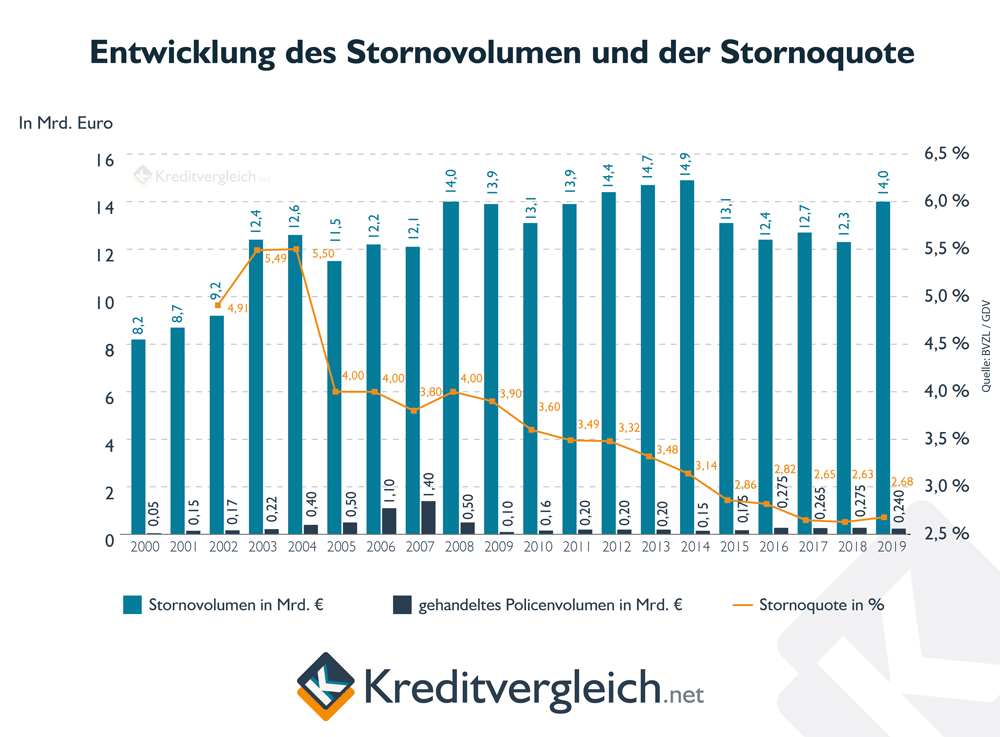

- Bei einem Gesamtvolumen von 14,0 Mrd Euro der im Jahr 2019 stornierten Lebensversicherungen wurden lediglich Policen im Gesamtwert von 240 Millionen Euro auf dem Zweitmarkt verkauft.

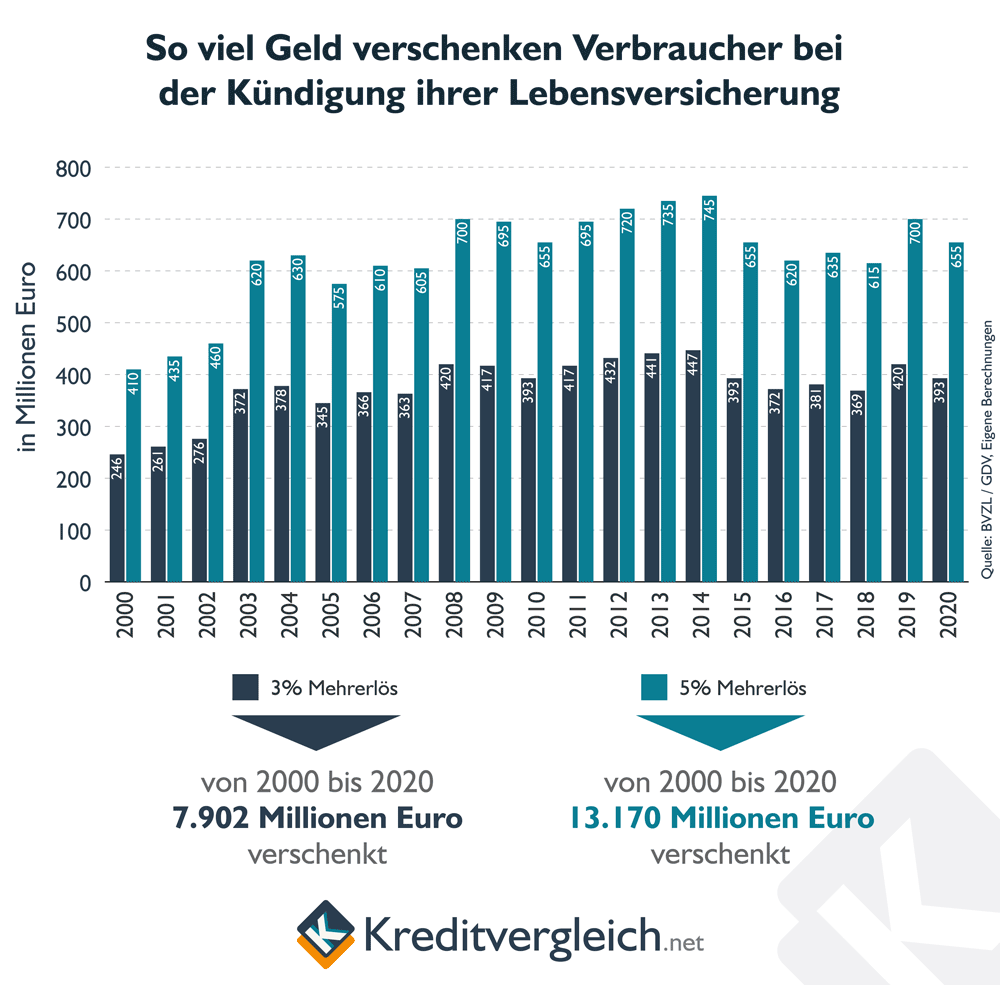

- Da beim Lebensversicherungs-Verkauf ein Mehrerlös von bis zu fünf Prozent gegenüber einer Kündigung für den Verkäufer üblich ist, wurden mit Kündigungen in den Jahren 2000 bis 2019 satte 12.515 Millionen Euro verschenkt. Dieses Geld hätte ohne weiteren Aufwand einfach in die Taschen der ehemaligen Besitzer wandern können.

- Bei einem Anbieterverlgeich der Ankäufer können Sie erfahren, wie hoch Ihr Mehrerlös ist.

- Wer aus Geldnot über eine Kündigung oder den Policenverkauf nachdenkt, sollte als Alternative ein Policendarlehen in Betracht ziehen.

Was ist der Zweitmarkt für Lebensversicherungen?

Der Verkauf von Lebensversicherungen erfolgt prinzipiell über den sogenannten Zweitmarkt. Der Lebensversicherungs-Zweitmarkt bezeichnet den Markt für „genutzte“ Lebensversicherungen. Auf ihm treffen Verbraucher als Anbieter und institutionelle Investoren als Nachfrager von Lebensversicherungspolicen zusammen.

Anbieter sind Endverbraucher, die über eine Lebensversicherungspolice verfügen und sich von dem Vertrag trennen möchten. Investoren sind Unternehmen, die die Verträge als mittel- bis langfristige Investitionen betrachten. Sie kaufen den Vertrag ab und führen ihn weiter. Das bedeutet, dass sie auch die monatlichen Beiträge bezahlen.

Vorteile für Verbraucher beim Policenverkauf

Für den Verbraucher als Anbieter einer Police geht es darum, durch den Verkauf der eigenen Lebensversicherung das darin angesparte Kapital freizusetzen und einen höheren Verkaufspreis zu erzielen, als ihm der Versicherer in Form des Rücknahmepreises angeboten hat.

Die Versicherung, bei der der Kunde den Vertrag abgeschlossen hat, bietet ebenfalls die Auflösung des Vertrages an. Allerdings nur zum sogenannten Rückkaufswert. Dieser lässt beispielsweise die Überschussbeteiligungen außer Acht, die am Ende der Vertragslaufzeit fällig werden.

Auf diesem sogenannten Zweitmarkt kann der Kunde daher in aller Regel einen besseren Verkaufspreis erzielen, denn der Investor zielt nicht nur auf die vertraglich garantierte Mindestverzinsung ab, sondern eben auch auf die Überschussbeteiligungen, die am Ende der Verträge warten.

Um davon profitieren zu können, bieten die institutionellen Investoren den Inhabern der Lebensversicherungspolicen in aller Regel einen etwas besseren Preis als die Versicherungen. Ein Plus von zwei bis fünf Prozent ist dabei die Norm. In extrem seltenen Fällen wurden auch schon fünfzehn Prozent über dem Rückkaufswert bezahlt.

Ein weiterer Vorteil für den Verkäufer: Da der Investor ausschließlich an dem finanziellen Vorteil des Vertrages interessiert ist, bleiben häufig die Zusatzleistungen bestehen. Das heißt, der Privatkunde behält völlig kostenlos den Todesfallschutz bis auf Weiteres. Entscheidet sich der Investor allerdings, den Vertrag weiterzuverkaufen oder seinerseits aufzulösen, verfällt die Absicherung der Hinterbliebenen im Todesfall.

Vorteile für Investoren beim Policenankauf

Für die Anleger geht es um eine sicher kalkulierbare Rendite. Sie halten die angekauften Lebensversicherungen in der Regel bis zu deren Ablauf und hoffen, neben der ihnen bekannten garantierten Versicherungssumme, auf eine möglichst hohe Beteiligung an den so genannten Überschussanteilen. In Summe reden wir hier allerdings „nur“ von Renditen im Bereich von drei bis vier Prozent pro Jahr.

Diese nicht eben atemberaubende Rendite ist in Niedrigzinsphasen dennoch nicht zu verachten. Hinzu kommt der Risikoaspekt. Als sehr sicheres Investment bilden Lebensversicherungen eine interessante Beimischung in den Portfolios der Investoren.

Statistik zum Handelsvolumen

Wie sich das Handelsvolumen am Lebensversicherungs-Zweitmarkt in Deutschland entwickelt, zeigt die nachfolgende Statistik. Seit Beginn der Datenreihe im Jahr 2000 stieg das Ankaufsvolumen von Lebensversicherungen kontinuierlich von Jahr zu Jahr. Die Bedeutung des Zweitmarkts für Lebensversicherungen nahm somit in dieser Zeit immer weiter zu. Der Trend gipfelte im Jahr 2007 mit einem Ankaufsvolumen von 1,4 Milliarden Euro. Seitdem gingen die Zahlen zurück und lagen zuletzt im Jahr 2019 bei 240 Millionen Euro. Dennoch ist dieser Wert fast fünfmal so hoch wie im Jahr 2000 mit lediglich 50 Millionen Euro.

Die weitere Entwicklung bis in das Jahr 2020 wird interessant ausfallen. Aufgrund der Coronakrise und den damit einhergehenden Einkommensverlusten wird ein deutliches Wachstum vermutet. Dass das Interesse am Policenverkauf gestiegen ist, konnte bereits der Policenankäufer CFI FAIRPAY bestätigen: „Wir verzeichnen seit April mehr als doppelt so viel Anfragen im Vergleich zum Vorjahr.“ Doch nicht nur Privatpersonen würden in der Zeit der Krise verstärkt auf diese Maßnahme zurückgreifen, auch Gewerbetreibende fragen häufiger den Verkauf ihrer Lebensversicherung an. Das Meinungsforschungs-Instituts INSA führte zum Thema eine Umfrage im Auftrag des Deutschen Instituts für Altersvorsorge (DIA) durch. Demzufolge trennte sich schon im März und April 2020 jeder Vierte von Sparprodukten, unter anderem Lebensversicherungen. (2)

Stornovolumen und Stornoquote

In der folgenden Infografik wird die oben gezeigte Entwicklung des Handelsvolumens der Entwicklung des geasmten Stornovolumens gegenübergestellt. Unter Berücksichtigung des Mehrertrags durch den Verlauf einer Lebensversicherung gegenüber einer Kündigung fällt der geringe Anteil verkaufter Policen am Gesamtvolumen stornierter Policen erschreckend auf.

Dass die Nachfrage nach Lebensversicherungspolicen am Zweitmarkt das Angebot deutlich übersteigt, beobachtet der Bundesverband Vermögensanlagen im Zweitmarkt Lebensversicherung e.V. (BVZL) schon länger und erklärte im Mai 2016: „Unsere Mitglieder hätten gerne mehr Policen angekauft, es gab sie schlichtweg nicht“. (1) Diese Tatsache erstaunt angesichts sinkender Renditen von Kapitallebensversicherungen.

Die Stornoquote wird im Verhältnis zur Zahl der Verträge gemessen.

Mehrertrag durch Verkauf statt Kündigung

Wie bereits erwähnt, kann mit dem Verkauf einer Lebensverischerung gegenüber einer Kündigung ein höherer Erlös generiert werden. Wie hoch der Mehrertrag durch den Verkauf in den vergangenen Jahren ausgefallen wäre und wie viel Geld sich die ehemaligen Policenbesitzer mit den Kündigungen haben durch die Lappen gehen lassen, zeigt die folgende Auswertung. Die üblichen drei bis fünf Prozent Mehrerlös wurden mit dem Stornovolumen aus der oben geführten Statistik verrechnet, um hier die Betragswerte pro Jahr angeben zu können.

Gründe für den Verkauf einer Lebensversicherung

Eine Umfrage des Infas Quo Instituts im Auftrag der Winninger AG zu den Gründen für den Verkauf oder die Kündigung einer Lebensversicherung brachte eine Reihe interessanter Nennungen hervor. So führte die Mehrheit als Grund an, dass sie sich die Beitragszahlungen nicht mehr leisten könne (35 Prozent). Der zweithäufigste Grund liegt in der gesunkenen Rendite, Lebensversicherungen sind als Geldanlage nicht mehr so attraktiv wie früher. Die nachfolgende Infografik liefert alle genannten Gründe im Überblick:

Alternativen zum Verkauf der Lebensversicherung

Einen Vertrag zu verkaufen, kann in den unterschiedlichsten Situationen die empfehlenswerteste Strategie sein. Gleichzeitig handelt es sich dabei in den meisten Fällen um einen endgültigen Entschluss.

Als Alternativen in finanziell schwierigen Zeiten bietet sich eine Pausierung der Ratenzahlungen an oder auch die Beleihung der Police. Im ersten Fall spricht man von der Beitragsfreistellung. In aller Regel ist das völlig unproblematisch bereits ab der kommenden Ratenzahlung machbar.

Die Beleihung der Police bietet den Vorteil, dass der finanzielle Engpass mit einem Kredit überwunden werden kann, der nicht der SCHUFA gemeldet werden muss. Ausreichende Sicherheiten sind ja bereits pber die Lebensversicherung selbst vorhanden.

Diese Policendarlehen werden meistens als sogenannte endfällige Darlehen ausgegeben. Das heißt: Der Kunde bezahlt während der Laufzeit maximal die anfallenden Zinsen. Am Ende der Kreditlaufzeit tilgt er die offene Forderung entweder mit seiner Lebensversicherung oder bringt das Geld anderweitig bei.

Quellen und weiterführende Informationen

(1) BVZL e.V. – Pressemitteilung des BVZL

(2) CFI FAIPAY – Newsletter „Corona-Krise sorgt für LV-Zweitmarkt Boom“ vom 20.07.2020