Kreditfonds

Konkurrenz für Bankkredite bei der Unternehmensfinanzierung

Früher wendeten sich Unternehmen an ihre Hausbank, um Finanzierungen zu besprechen, zu planen und um schließlich einen Vertrag für einen Bankkredit zu unterschreiben. Inzwischen hat sich der Kapitalmarkt grundlegend verändert. Dadurch wird es für Unternehmen immer schwerer, Geld zu leihen. Vor allem für solche, deren Bonität sich nicht in einem Top-Rating niederschlägt. Profiteure dieser Entwicklung sind unter anderem Kreditfonds. Sie haben mehr Freiraum als Banken, stehen zum Teil in direkter Konkurrenz zu den Kreditinstituten und sind der Lage, gezielter auf die Bedürfnisse der Unternehmen einzugehen. Das führte in den vergangenen Jahren zu einem regelrechten Kreditfonds-Boom. Alle Zahlen, Daten und Fakten gibt es hier!

- Kreditfonds dürfen seit 2016 eigene Darlehen vergeben.

- Die Regeln für Kreditfonds lassen genug Freiraum für kreative Konstrukte, mit denen gezielt auf Unternehmenswünsche eingegangenen werden kann.

- Direct Lending, also die Kreditvergabe direkt an Unternehmen, beherrscht den Markt in Deutschland.

- Die Zahl der Kreditfonds steigt kontinuierlich. Das gilt für die Bundesrepublik ebenso wie für Europa und den US-amerikanischen Markt.

- Zielgruppe sind vor allem Unternehmen mit mittleren und schlechteren Ratings.

- Der Boom führt zu Konkurrenzdruck, der sich wiederum in lascheren Konditionen widerspiegelt und daher Kritiker auf den Plan ruft.

Was sind Kreditfonds?

Da Kreditfonds keiner einheitlichen Struktur folgen, ist eine Definition des Begriffs nur bedingt möglich. Der Bundesverband Alternative Investment (BAI) bringt es mit seiner Umschreibung von Privat Debt weitgehend auf den Punkt: „Private Debt ist die Bereitstellung von Darlehen durch Nicht-Banken, die ohne Einschaltung des Kapitalmarktes vergeben werden.“ (1)

Oder anders ausgedrückt: Kreditfonds – die gemeinhin zu den sogenannten Schattenbanken zählen – haben in ihrem Portfolio Darlehen, die an Unternehmen vergeben werden, allerdings auch für Immobilien- und Infrastrukturprojekte vorgesehen sind.

In Deutschland funktionierte dieses Geschäft anfangs nur in Zusammenarbeit mit Banken, indem Kredite übernommen wurden. Die direkte Kreditvergabe ist erst möglich, seit die gesetzlichen Weichen dafür gestellt wurden. Seit März 2016 ist es den Fonds gestattet, eigene Kredite anzubieten. Der Gewinn und damit die Rendite der Investoren ergibt sich hauptsächlich aus dem Kreditzins.

In den nachfolgenden Diagrammen ist zu erkennen, wie sich Unternehmenskreditfonds in ihrer Anzahl und ihrem Volumen entwickeln. Den durchschnittlich steigenden Trends nach zu urteilen wächst das Interesse an diesen Kreditfonds immer weiter:

Werte von

Werte von

Warum Kreditfonds boomen, liegt auf der Hand: Die Finanzkrise hat bei Banken zu deutlich strengeren Regeln für die Kreditvergabe geführt. Vor allem die Eigenkapitalvorschriften machen den klassischen Kreditinstituten zu schaffen. Da sich Kreditfonds in dieser Hinsicht keine oder weniger Gedanken machen müssen – gleichwohl dazu verpflichtet sind, die Risiken einzuordnen – können sie auch dort aktiv werden, wo Banken dankend abwinken.

Steigendes Interesse von Investoren

Doch der Boom bezieht sich nicht allein darauf, dass Unternehmen immer öfter Kreditfonds zur Finanzierung nutzen und gezielt nachfragen. Auch auf der Seite der Investoren ist das Interesse ungebremst. Das liegt schlichtweg daran, dass sich mit anderen Investitionen kaum noch eine passable Rendite erzielen lässt. Kreditfonds bieten dahingehend deutlich mehr Chancen, allerdings auch ein mitunter höheres Risiko. Zu den Investoren zählen Versicherungsgesellschaften, Pensionsfonds und Stiftungen.

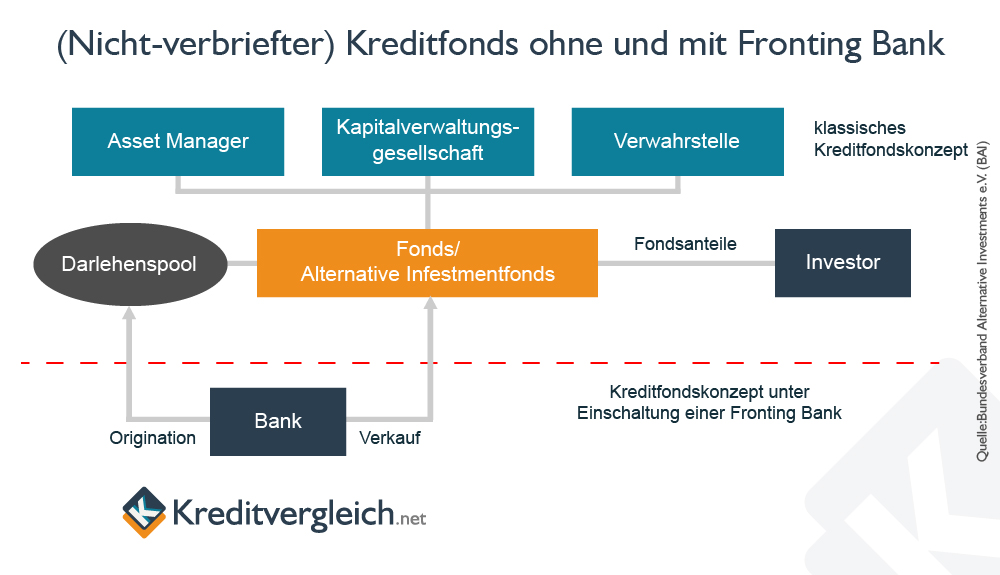

Das klassische Kreditfonds-Konzept

Die „Funktionsweise“ von Kreditfonds ist relativ einfach, wenngleich sie organisatorisch hohe gesetzliche Anforderungen erfüllen müssen. Kapitalverwaltungsgesellschaften, die alternative Investmentfonds halten, sind an die gleichen Organisations- und Verhaltensanforderungen gebunden, wie Fonds mit anderen Schwerpunkten. Sobald Gelddarlehen vergeben werden, die originäre Aufgabe von Kreditfonds, muss zudem ausreichend Personal mit Fachwissen im Kreditbereich nachgewiesen werden. Auch das Risikomanagement spielt hier eine wichtige Rolle.

Doch zurück zum Konzept der Fonds. Sie halten die Darlehensforderungen, die durch den Verkauf von Fondsanteilen refinanziert werden. Verantwortlich für den Fonds zeichnen die Kapitalverwaltungsgesellschaft, die Verwahrstelle und der Asset-Manager. Vor der Liberalisierung war ein weiterer Marktteilnehmer nötig: eine sogenannte Fronting-Bank. Sie wird zwischen Darlehenspool und Kreditfonds geschaltet. Heißt: Die Bank vergibt Darlehen und verkauft die Forderung an den Fonds. In einem solchen Fall handelt es sich nicht um einen Direct-Lending-Fund, also einen Fonds, der direkt Darlehen vergibt. Das klassische Kreditfonds-Konzept ist in der folgenden Grafik bildlich dargestellt:

Der gesetzliche Rahmen für Kreditfonds

Der gesetzliche Rahmen für Kreditfonds

Eines der Pfunde, mit dem Kreditfonds wuchern können, ist ihre Flexibilität – insbesondere im Vergleich zu klassischen Kreditinstituten. Das heißt nicht, dass bankenunabhängige Kreditgeber in Deutschland gänzlich freie Hand hätten. Auch hier gelten klare Regeln. Sie geben seit 2016 den Rahmen vor, innerhalb dessen sich Kreditfonds bewegen und ganz offiziell Kredite vergeben dürfen, ohne Umweg über London oder Luxemburg bzw. eine Fronting-Bank.

Wie wichtig Regeln für Kreditfonds sind, hat die Bundesbank schon früh betont. In einer schriftlichen Stellungnahme zum Entwurf des Gesetzes zur Umsetzung der EU-Richtlinie 2014/91/EU heißt es: „Aus makroprudenzieller Sicht sollte die Zulassung von Kreditfonds keine Regulierungsarbitrage ermöglichen. Ihre Regulierung muss daher Anreizen zur Ausnutzung etwaiger Vorteile insbesondere gegenüber der Regulierung von Banken entgegenwirken.“ (2) Oberste Prämisse dabei war und ist auch heute noch, dass durch Kreditfonds keine zusätzlichen Risiken entstehen.

Das Ergebnis der Bemühungen wurde im Kapitalanlagegesetzbuch (KAGB) verankert. Hier sind die Leitlinien für Kreditfonds definiert. Maßgeblich ist Abschnitt 3 Unterabschnitt 1 (Allgemeine Vorschriften für geschlossene inländische Spezial-AIF [AIF: Alternative Investmentfonds]). Paragraf 285 Absatz 1 unterstreicht dabei ganz klar, dass nur in Vermögensgegenstände investiert werden darf, „deren Verkehrswert ermittelt werden kann“. Das ist eine der Sicherheitsvorgaben.

Risiken erkennen

Darüber hinaus sind AIF-Kapitalverwaltungsgesellschaften dazu verpflichtet, eigene Verfahren zur Risikofrüherkennung vorzuhalten. Bei der Bewertung und Risikomodellierung können die Fonds nur bedingt auf Bonitätsdaten zurückgreifen. Es sei denn, die Kreditvergabe erfolgt in Kooperation mit einer Bank. Aus diesem Grund und nicht zuletzt wegen der zunehmenden Bedeutung von Kreditfonds hat unter anderem das Fraunhofer-Institut für Techno- und Wirtschaftsmathematik ITWM ein internes Ratingmodell entwickelt.

Neben den Vorgaben zum Risikomanagements gelten für Kreditfonds folgende Regeln (3)(4)(5):

- Die Möglichkeit, Kredite zu vergeben, haben nur geschlossene AIF.

- Verbraucher sind als Investoren und Kreditnehmer nicht gestattet. Lediglich halb- und vollprofessionelle Anleger dürfen sich an Kreditfonds beteiligen.

- Die maximale Verschuldung beträgt 30 Prozent des Fondsvolumens.

- Je Kreditnehmer gilt eine Einzelkreditobergrenze von 20 Prozent des Fondsvolumens.

Kategorien – so werden Kreditfonds eingeteilt

Kreditfonds arbeiten mit unterschiedlichen Strategien und unterschiedlichen Ausrichtungen. Der aktuelle Markt gliedert sich in fünf Kategorien plus Dachfonds, die ihr Geld in die übrigen Kreditfonds investieren. Diese Dachfonds nutzen ihrerseits eigene Strategien, indem nur einzelne Fonds-Kategorien berücksichtigt oder mehrere miteinander kombiniert werden.

Die fünf Kategorien der Unternehmensfinanzierung

Klassische Unternehmenskredite (Performing Loans)

Die direkte Kreditvergabe durch einen Fonds deckt sich rechtlich und risikotechnisch weitgehend mit den Krediten, die Banken vergeben. Eines der Kennzeichen dieser Kategorie: Es handelt sich um finanzstarke und nicht überschuldete Unternehmen, denen Geld geliehen wird. Benötigt wird das Kapital vorrangig für Übernahmen. Doch auch das operative Wachstum wird mittels Kreditfonds finanziert. Der Schwerpunkt liegt dabei auf Firmen ab Ratingkategorie BB.

Notleidende oder in Verzug geratene Kredite (Distressed Debt)

Wird Geld an Unternehmen verliehen, die unter kurzfristigen Liquiditätsproblemen leiden, spricht man von Distressed Debt. Diese Kredite dienen unter anderem der Umschuldung und zeichnen sich durch Risikoaufschläge aus. Viele dieser notleidenden Kredite werden von Banken abgekauft, wobei die Konditionen angepasst werden.

Kreditvergabe in Sondersituationen (Special Situations)

Spezielle Situationen, in denen eine Finanzspritze durch Kreditfonds und somit ein höherer Einsatz von Fremdkapital nötig ist, sind nicht gleichzustellen mit einer drohenden Überschuldung. In eine solche Situation geraten Unternehmen zum Beispiel, wenn ein starkes Wachstum ein finanzielles Engagement an mehreren Stellen erfordert. Oder aber, wenn Erben ausgezahlt oder Vorfinanzierungen vorgenommen werden müssen. Die Laufzeiten solcher Finanzierung wären für die meisten Banken zu lang. Dann sind Kreditfonds am Zug.

Eigen- und Fremdkapitalmischfinanzierung: Mezzanine

Der Vorteil von Kreditfonds: Sie können sehr individuell konstruiert werden. Daher ist es möglich, Corporate Private Debt als Eigen- und Fremdkapitalmischung zu organisieren. Eine solche Option wird meist bei bereits bestehenden Schulden gewählt. Zum einen wird ein höherer Zins verlangt, zum anderen erhält der Fonds eine Gewinnbeteiligung, ohne Einfluss auf die Geschäftsführung zu haben. Diese Art der Finanzierung ist nachrangig.

Wagnisfremdkapital – Venture Debt

Bei Neugründungen ist es relativ schwer, eine Bewertung hinsichtlich des Risikos vorzunehmen. Daher fließt Wagnisfremdkapital üblicherweise, sobald die nächste Finanzierungsrunde eingeläutet wird. Also sehr früh, sofern eine Profitabilität absehbar ist. Diese Kategorie an Kreditfonds ist in Deutschland eher selten.

Kreditfonds – die Ausgestaltung

Kreditfonds warten mit einer großen Bandbreite an Gestaltungsmöglichkeiten auf, die sich durch ein jeweils eigenes Risiko-Rendite-Profil auszeichnen. Investoren können ihr Kreditfonds-Portfolio dadurch gezielt und entsprechend ihrer Risikobereitschaft und/oder Renditeerwartung aufbauen. Die Spanne reicht von Fonds, die einem klassischen Bankkredit gleichen, bis hin zu mehrstufigen Konstrukten.

Die Senior-Tranche

Die einfachste Variante eines Kreditfonds wird als Senior-Tranche (First Line) bezeichnet. Sie ist aufgebaut wie ein normaler Bankkredit. Dabei wird entweder ein fester Zinssatz vereinbart, der über die gesamte Laufzeit unverändert bleibt. Oder es wird ein Basiszins plus Aufschlag festgelegt, wobei der Aufschlag entsprechend des Risikos über die Laufzeit hinweg regelmäßig angepasst wird.

Die Junior-Tranche

Die Junior-Tranche ist nicht die „kleinere“, sondern eine mit einem höheren Risiko einhergehende Version der Senior-Tranche, da es sich um ein nachrangiges Darlehen handelt. Die Nachrangigkeit spiegelt sich bei der Rückzahlung und der Sicherheitsverwertung wider. Der Risikofaktor wiederum treibt den Zins nach oben, der sich aus einem Basiszins und der Marge des Kreditfonds zusammensetzt.

Subordinated Debt/ Mezzanine

Die als Subordinated Debt bezeichnete Tranche ist ebenfalls nachrangig (gegenüber jedem anderen Fremdkapital) und nicht besichert. Allerdings wird sie im Rahmen einer Insolvenz vor dem Eigenkapital bedient. Da es sich üblicherweise um Mezzanine-Kapital handelt, erhält der Kreditfonds neben den Zinszahlungen auch eine Gewinn- und Verlustbeteiligung. Bei dieser Variante kann der Zins je nach Ausgestaltung auch erst zum Ende der Laufzeit fällig sein.

Unitranche

Bei der Unitranche vereinen sich Senior- und Junior-Tranche. Der Vorteil dieser Kombination: Höhere Zinsen bei einem geringeren Risiko, da die Tranche voll besichert ist. Der Anteil von Senior- und Junior-Tranche kann beliebig angepasst werden, sodass sich unterschiedliche Risiko- und Rendite-Szenarien ergeben.

First-out-/ Second-out-Tranche

Die First-out-/ Second-out-Tranche ist nicht eindeutig definiert. Sie kann als Unitranche oder eigenständige Tranche auftreten, wobei in der Regel zwei Kreditgeber beteiligt sind. Genutzt wird diese Version zum Beispiel von Kreditfonds in Zusammenarbeit mit Banken. Die Zweiteilung ergibt sich aus einer Super-Senior-Tranche, die aufgrund ihrer Sicherheit nur niedrig verzinst wird, und einer zweiten Tranche mit höherem Risiko sowie einem dementsprechend bis zu dreifach höherem Zins.

Die Tranchen im Detail

Für jede der Tranchen hat sich am Markt eine gewisse Zinsspanne etabliert. Der Sollzins reicht von 6,0 bis etwa 14,0 Prozent. Den größten Marktanteil haben dabei die Fonds, die ein höheres Maß an Sicherheit bieten. Die Zahlen stammen vom Bundesverband Alternative Investment.

| Tranche | Zinssatz | Marktanteil |

|---|---|---|

| Senior-Tranche | 6-8 % | 31 % |

| Junior-Tranche | 9-11 % | 3 % * |

| Subordinated Debt. /Mezzanine | 12-14 % | 6 % ** |

| Unitranche | 8-9 % | 23 % |

| First-out-/Second-out | 7,5-9 % | ./. |

| * Junior-Tranche und Subordinated Debt / ** nur Mezzanine Quelle: BAI: Unternehmenskreditfinanzierungen durch Nicht-Banken in Deutschland – Die Sichtweise der drei Marktakteure. |

||

Die Fischgründe – die Zielgruppen von Kreditfonds

Die Frage ist, wen sprechen Kreditfonds an bzw. wo liegt ihr Hauptgeschäftsfeld? Dabei wird beim Blick auf die Zielgruppe von Kreditfonds auch deutlich, warum das Thema Risikomanagement so außerordentlich wichtig ist.

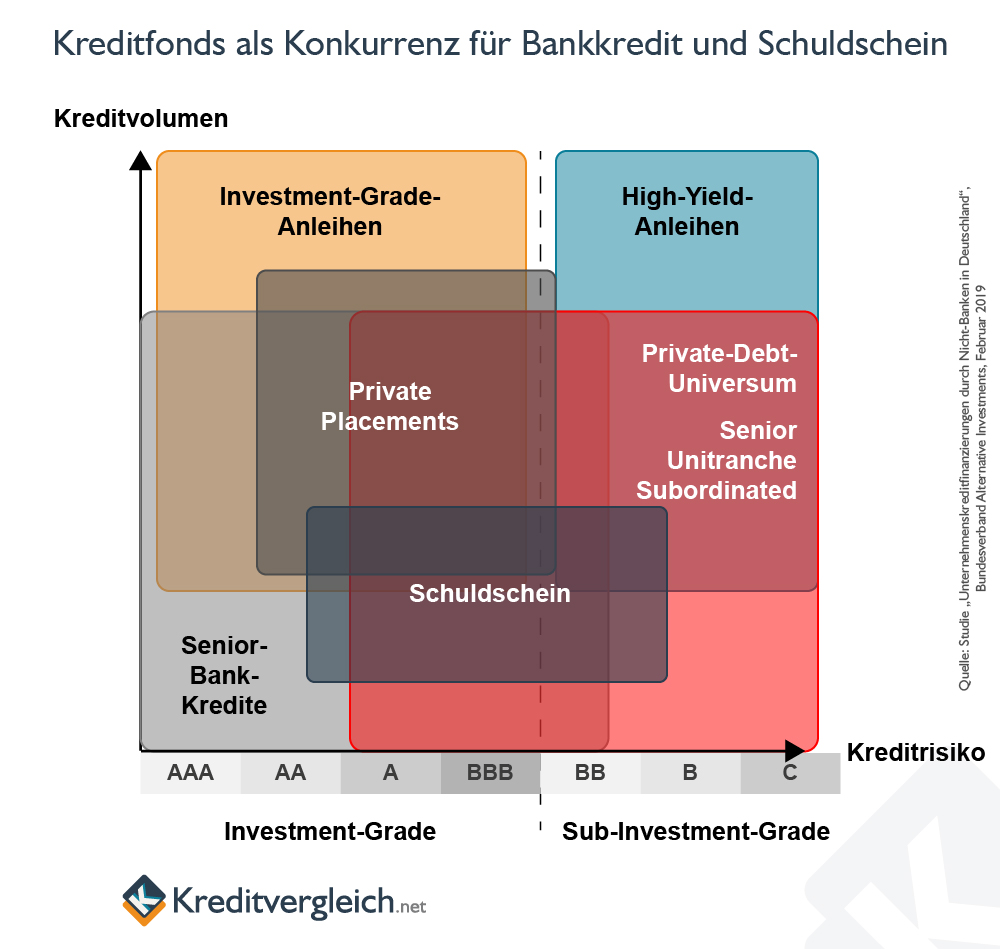

Der Bundesverband Alternative Investment ordnet das Privat Debt Universum vorrangig im Sub-Investment-Grade-Bereich ein. Das entspricht Ratings von BB und schlechter. Allerdings bewegen sich einige Fonds auch im Investment Grade ab einem Rating A, was einem eher mittleren Kreditrisiko entspricht. Im Vergleich dazu stellt ein C-Rating ein sehr hohes Risiko dar.

Die Konkurrenz von Kreditfonds

Die Konkurrenz von Kreditfonds

Betrachtet man die unterschiedlichen Finanzierungsmöglichkeiten für Unternehmen, stehen Kreditfonds nicht nur in Konkurrenz zu Banken und Sparkassen. Der Markt bietet mit Investment-Grade- und High-Yield-Anleihen, Private Placements und Schuldscheinen noch weitere Optionen – wenngleich in überschaubarer Anzahl. Sie alle haben eigene Charakteristika, was sich in erster Linie an den Zinskonditionen ablesen lässt.

Im Investment-Grade-Bereich, der für Geldgeber mit einem eher geringen Risiko einhergeht, haben Senior-Bank-Kredite und Private Placements (hierunter versteht man hauptsächlich den Verkauf von Sachwerten und Beteiligungen wie Aktien, Genussrechten und Anleihen) die Nase vorn. Der Grund: Sie können mit besseren (weil günstigeren) Zinskonditionen aufwarten. Auch Investment-Grade-Anleihen bewegen sich in diesem Segment des Marktes.

Marktüberschneidungen

Die Teilnehmer haben die einzelnen Bereiche nicht für sich gepachtet. Es gibt durchaus Überschneidungen. Senior-Bank-Kredite und Kreditfonds buhlen beide um Interessenten in den Ratingkategorien AA bis B. Bei Schuldscheinen gibt es Überlappungen von A bis BB. Private Placements hingegen bewegen sich fast ausschließlich in sicheren Fahrwassern, sodass hier Überschneidungen bei Ratings von A bis BBB zustande kommen. In den höheren Risikoklassen sind und bleiben nur noch Schuldscheine (bis maximal B) und High-Yield-Anleihen als Konkurrenz.

Sofern es sich um direkte Wettbewerber handelt, müssen Kreditfonds laut BAI „entweder durch Zinskonditionen, längere Laufzeiten, schnelle Zusage oder Tilgungsfreiheit überzeugen“. Konzentriert man sich bei diesem Vergleich auf gängige Bankkredite, zeigen sich die Grenzen relativ leicht. Banken müssen aufgrund der Basel-III-Vorschriften bei höheren Risiken und Ausfallwahrscheinlichkeiten mehr Risikovorsorge betreiben und zudem eine deutlich höhere Eigenkapitalunterlegung nachweisen. Das erschwert die Kreditvergabe bereits bei A/BBB-Ratings im Investment-Grade-Bereich. Hier können Kreditfonds punkten, zumal Banken im Regelfall nur überschaubare Laufzeiten offerieren (können/dürfen).

Klare Sieger sind die Kreditfonds im Sub-Investment-Bereich ab einem BB-Rating. „Denn in diesem Bereich sind die Kreditfonds derzeit oft die einzigen Anbieter einer Finanzierung und können somit auch höhere Verzinsungen in der Regel problemlos durchsetzen“, schreibt der Bundesverband Alternative Investment. (1) Oder anders ausgedrückt: Kreditfonds fassen vor allem dort Fuß, wo Banken ein finanzielles Engagement zu riskant scheint.

Die Finanzkraft der Schattenbanken

Ein untrügliches Zeichen dafür, dass Schattenbanken in den vergangenen Jahren an Bedeutung gewonnen haben, ist ihre Finanzkraft. Der Finanzstabilitätsrat hat die Zahlen von 2002 bis 2017 zusammengefasst. Berücksichtigt werden dabei Banken, Zentralbanken, öffentliche Banken, Versicherungsgesellschaften, Pensionsfonds und andere Finanzvermittler, zu denen unter anderem die Kreditfonds zählen.

Die Nase vorn haben und hatten stets die Banken. Ihr Finanzvermögen stieg im Beobachtungszeitraum von 57,0 auf 150,8 Billionen US-Dollar. Das klingt nach einem enormen Wachstum, geht aber mit einem konstant rückläufigen Marktanteil einher. Der sank von 44,0 auf 39,4 Prozent.

Ebenfalls Federn lassen mussten:

- Öffentliche Finanzinstitute, deren Finanzvermögen von 11,5 auf 17,0 Billionen US-Dollar stieg – mit einem Rückgang beim Marktanteil von 8,9 auf 4,5 Prozent.

- Versicherungsgesellschaften, deren Stück vom Kuchen von 11,8 auf 8,6 Prozent schrumpfte – bei einem Volumenwachstum von 15,2 auf 32,8 Billionen US-Dollar.

- Pensionsfonds, die mit einer Vermögensentwicklung von 12,1 auf 33,7 Billionen US-Dollar aufwarten, deren Marktanteil jedoch von 9,4 auf 8,8 Prozent sank.

Lediglich die Zentralbanken konnten sich neben den Schattenbanken behaupten. Ihr Anteil am Gesamt-Finanzvermögen aller Finanzinstituten kletterte von 4,0 auf 7,9 Prozent. In US-Dollar entspricht das einem Anstieg von 5,1 auf 30,1 Billionen. In diesen Zahlen spiegelt sich unter anderem die durch die Finanzkrise angeregte expansive Geldpolitik wider. (6)

Werte von

Klarer Gewinner sind die Schattenbanken bzw. anderen Finanzvermittler. Ihr Vermögen betrug 2002 noch 28,2 Billionen US-Dollar. 2017 standen 116,6 Billionen US-Dollar zu Buche. Das macht sie neben den Banken zur Nummer Zwei, mit einem Anteil von 30,5 Prozent (2002: 21,8 Prozent). Dieser Trend ist nicht durch kurzfristige Schübe, sondern durch konstantes Wachstum gekennzeichnet. Bleibt es dabei, übernehmen Schattenbanken in ein paar Jahren die Rolle des Klassenprimus.

Die Entwicklung von Kreditfonds und Co. in Zahlen

Die Marktmacht wird auch durch andere Zahlen deutlich. Alternative Investitionen bewegen sich inzwischen seit Jahren in einem konstanten Aufwärtstrend. Laut Finanzstabilitätsrat ist der Bereich der Schattenbanken 2017 auf ein Volumen von 51,6 Billionen US-Dollar gewachsen. Das entspricht einem Plus von 8,5 Prozent.

Mit Blick auf die Sparte Private Capital summiert sich das weltweit verwaltete Vermögen auf rund 8,4 Billionen US-Dollar, von denen 3,5 Billionen in Hedgefonds stecken und sich 4,9 Billionen US-Dollar auf Private Equity (vereinfacht: außerbörsliches Eigenkapital), Private Debt, Real Estate (Immobilien), Infrastructure (Infrastrukturprojekte) sowie Natural Resources (Rohstoffe) verteilen.

Private Capital weltweit

| Jahr | Verwaltetes Vermögen (Mrd. US-$) | Eingeworbenes Kapital (Mrd. US-$) |

|---|---|---|

| 2007 | 2.248 | 683 |

| 2008 | 2.269 | 714 |

| 2009 | 2.470 | 325 |

| 2010 | 2.776 | 319 |

| 2011 | 3.061 | 385 |

| 2012 | 3.302 | 442 |

| 2013 | 3.818 | 578 |

| 2014 | 3.945 | 621 |

| 2015 | 4.260 | 671 |

| 2016 | 4.582 | 728 |

| 2017 | 4.925 | 756 |

| Quelle: BAI: Unternehmenskreditfinanzierungen durch Nicht-Banken in Deutschland – Die Sichtweise der drei Marktakteure | ||

Federführend ist nach wie vor der Bereich Private Equity, also Eigenkapitalinvestitionen, die von 2007 bis 2017 von 1,477 auf 2,829 Billionen US-Dollar gestiegen sind. Damit deckt dieser Bereich knapp 58 Prozent des Marktes ab. Der Privat-Debt-Markt wuchs im gleichen Zeitraum von 205 auf 638 Milliarden US-Dollar und hat einen Anteil von rund 34 Prozent. Damit stehen Unternehmens-Kreditfonds auf Rang Drei.

Die positive Entwicklung lässt sich auch am eingeworbenen Kapital ablesen. Das Interesse an Private Capital war 2007 und 2008 mit 683 bzw. 714 Milliarden US-Dollar bereits sehr groß. Danach folgte – ausgelöst durch die weltweite Finanzkrise – ein Einbruch, von dem man sich schnell erholte. Dazu dürfte nicht zuletzt die Niedrigzinspolitik der Notenbanken beigetragen haben.

Besonders stark war der Rückgang des eingeworbenen Kapitals bei den Kreditfonds. Sie sackten von 2008 zu 2009 von 100 auf 25 Milliarden US-Dollar ab. Doch schon 2010 standen wieder 41 Milliarden US-Dollar zu Buche. 2017 waren es 107 Milliarden US-Dollar. Marktbeherrschend ist auch beim eingeworbenen Kapital die Sparte Private Equity mit 60 Prozent, es folgen Immobilienprojekte mit 15 Prozent, Private Debt mit 14 Prozent, Infrastrukturprojekte mit 8 Prozent und Rohstoffe mit 3 Prozent.

Kreditfonds weltweit

Differenziert man die weltweite Entwicklung, zeigt sich: Kreditfonds erfreuen sich vor allem in Nordamerika größer Beliebtheit. Hier hat sich der Markt noch nicht ganz von den Schrecken der Krise erholt. 2008 betrug das Volumen 87 Milliarden US-Dollar. 2009 kam es zu einem erdrutschartigen Einbruch auf 11 Milliarden US-Dollar. Die Daten für 2017 nennen ein Volumen von 67 Milliarden US-Dollar.

In Europa machte sich die Krise ein Jahr später bemerkbar. 2008 bewegte man sich bei 8 Milliarden US-Dollar. Im darauffolgenden Jahr waren es 9 Milliarden US-Dollar und 2010 dann nur noch 5 Milliarden US-Dollar. Doch schon ein Jahr später wuchs der Markt auf 12 Milliarden und ist seither im Aufwärtstrend.

Kreditfonds in Europa

| Kreditfonds: Volumen laut BAI | ||

|---|---|---|

| Jahr | Volumen Nordamerika (Mrd. US-$) | Volumen Europa (Mrd. US-$) |

| 2008 | 87 | 8 |

| 2009 | 11 | 9 |

| 2010 | 34 | 5 |

| 2011 | 29 | 12 |

| 2012 | 35 | 19 |

| 2013 | 52 | 18 |

| 2014 | 46 | 24 |

| 2015 | 56 | 34 |

| 2016 | 68 | 26 |

| 2017 | 67 | 33 |

| Quelle: BAI: Unternehmenskreditfinanzierungen durch Nicht-Banken in Deutschland – Die Sichtweise der drei Marktakteure. | ||

Bezogen auf Europa sprach der Bundesverband Alternative Investment ab 2010 von ersten deutlichen Wachstumsimpulsen für Unternehmenskredite in Europa. Auch hier war die Finanzkrise der Auslöser. Kreditfonds sprangen gewissermaßen in die Bresche, nachdem sich Banken bei der Kreditvergabe weitgehend auf beste Bonitäten konzentrieren.

Wie schwer der Markt einzuschätzen ist, zeigt sich an den unterschiedlichen Statistiken. Creditreform Rating (7) nennt zum Beispiel deutlich höhere Werte. In der Studie „Debt Funds – Finanzierungsalternative in Zeiten sehr expansiver Geldpolitik“ von September 2018 schreibt das Unternehmen: „Der europäische Kreditfonds-Markt verzeichnete 2017 erneut lebhaftes Wachstum und konnte an die positive Entwicklung der Vorjahre anknüpfen. Nachdem 2016 erstmals die Schwelle von 100 Mrd. Euro überschritten worden war, markierte das kumulierte Kreditfonds-Volumen mit 165,6 Mrd. Euro in 2017 abermals einen neuen historischen Höchststand.“

Den größten Anteil an dieser Entwicklung hatte der Direct Lending Markt, der binnen eines Jahres um mehr als ein Drittel von 60 auf 80,2 Milliarden Euro wuchs. Immobilienfonds kletterten von 47,6 auf 59,1 Milliarden Euro und Infrastrukturfonds auf 26,3 Milliarden Euro. Daraus schlussfolgert Creditreform Rating: „Die Perspektive für europäische Kreditfonds gestaltet sich unverändert positiv.“

Diese Aussage wird von den Daten untermauert, die KfW Research zu den neu aufgelegten Kreditfonds in Europa nennt. (8) Demnach waren es 2008 zehn neue Fonds, 2009 insgesamt sechs und 2017 bereits 65. Auch hier zeigt sich ganz klar, dass Direct Lending den größten Anteil hat. In dieser Sparte sind es 30 neu aufgelegte Kreditfonds, im Bereich Immobilien 18 und in der Kategorie Infrastruktur 17.

Kreditfonds in Deutschland

Handfeste Zahlen für den deutschen Kreditfonds-Markt sind nur bedingt zu finden. Das Problem: Bereits die Definition „deutscher Kreditfonds“ gestaltet sich schwierig. Einige haben ihren Sitz nach wie vor in Luxemburg, andere wiederum sind nur in Deutschland aktiv. Zudem unterscheiden die meisten Statistiken nicht zwischen den Fonds-Typen (Unternehmens-, Infrastruktur- und Immobilienkreditfonds).

Warum viele Fonds sich auch weiterhin für den Standort Luxemburg entscheiden, erklärt BAI-Geschäftsführer Frank Dornseifer: „Aufgrund der europäischen Ausrichtung der meisten Kreditfonds ist die Wahl des Standortes Luxemburg nicht verwunderlich. Zwar wird in der Umfrage die deutsche Regulierung nicht grundsätzlich moniert. Gut abgestimmte und pragmatische Regulierung, aber auch bestehende Strukturen geben dann häufig eben doch Anlass für die Standortwahl Luxemburg.“ (9)

Für Deutschland werden folgende Zahlen publiziert:

| Jahr | Volumen in Mrd. US-$ (BAI) | Fonds (BAI) | Fonds (KfW) |

|---|---|---|---|

| 2008 | 3,8 | 16 | ./. |

| 2009 | 4,7 | 10 | ./. |

| 2010 | 1,4 | 18 | ./. |

| 2011 | 3,2 | 25 | ./. |

| 2012 | 7,4 | 20 | 9 |

| 2013 | 12,2 | 25 | 15 |

| 2014 | 6,2 | 18 | 27 |

| 2015 | 4,0 | 18 | 38 |

| 2016 | 12,5 | 31 | 42 |

| 2017 | 17,5 | 35 | 47 |

| Quellen: BAI: Unternehmenskreditfinanzierungen durch Nicht-Banken in Deutschland – Die Sichtweise der drei Marktakteure. KfW Research: Kreditfonds auf Wachstumskurs – aber bisher noch Nischenanbieter. |

|||

Die Zahlen lassen keine klaren Aussagen zu. Der Markt entwickelte sich von 2010 bis 2013 vergleichsweise gut, um dann bis 2015 spürbar an Boden zu verlieren. Seither geht es wieder zügig bergauf. Das gilt für das Volumen, das allein von 2016 zu 2017 um fünf Milliarden US-Dollar stieg, und die Zahl der Fonds (von 31 auf 35). (1)

Auch an diesem Punkt, konkret bei der Anzahl der Kreditfonds in Deutschland, ergeben sich je nach Quelle völlig unterschiedliche Daten und Entwicklungen. KfW Research (8) beruft sich dabei auf Informationen von Lincoln International. Laut dieser Statistik waren 2012 neun Kreditfonds in Deutschland aktiv, 2013 schon 15 und in 2014 27 Kreditfonds. Dieser Wert hat sich seither nahezu verdoppelt. Für 2017 werden bereits 47 Kreditfonds in Deutschland gezählt.

Fremd(kapital)finanzierte Übernahmen (LBO)

Zum Geschäftsfeld der deutschen Kreditfonds zählt seit jeher die Finanzierung von Firmenübernahmen. Man spricht in dem Zusammenhang von LBO (Leveraged Buyout). Die Anzahl der Finanzierungen im deutschen LBO-Markt ist in den vergangenen Jahren stetig gestiegen, wobei besonders sichere Senior-Tranchen den Großteil der Transaktionen ausmachen.

| Der deutsche LBO Markt | |||

|---|---|---|---|

| Jahr | Unitranchen | Senior-Tranchen | Gesamt |

| 2012 | 28 | 28 | |

| 2013 | 5 | 32 | 37 |

| 2014 | 15 | 48 | 63 |

| 2015 | 16 | 54 | 70 |

| 2016 | 12 | 65 | 77 |

| 2017 * | 19 | 44 | 63 |

| *) Zahlen bis zum 3. Quartal des Jahres. Quelle: Finance-Magazin.de: Sind Buyout Finanzierungen noch aggressiv oder schon leichtsinnig? |

|||

Die aktuellsten Zahlen stammen vom Juli 2019 und werden regelmäßig im MidCapMonitor der Investmentbank GCA Altium veröffentlicht. Die Auswertung ergab für das erste Halbjahr 2019 insgesamt 32 Finanzierungstransaktionen am deutschen LBO-Markt. Im Vorjahreszeitraum waren es noch 46 Transaktionen. (10)

Der Boom – erste kritische Stimmen

Das rasante Wachstum der Kreditfonds ruft auch Kritiker auf den Plan. Grundsätzlich sind sich alle Marktbeobachter einig, dass Kreditfonds eine Alternative zur klassischen Bankfinanzierung darstellen. Sie bewegen sich dabei, so KfW Research, vor allem in Nischenmärkten, wobei der Fokus in Deutschland derzeit noch auf fremdfinanzierten Übernahmen mittelständischer Unternehmen liegt. Klein- und Kleinstunternehmen stehen noch nicht auf der Kundenliste der Fonds. Das heißt: Kreditfonds decken noch längst nicht die gesamte Breite des Unternehmenssektors ab.

Die eigentliche Gefahr, die aktuell gesehen wird, ist jedoch, dass sich der Markt zu sehr aufheizt. Denn Wachstum geht in der Regel mit mehr Wettbewerb einher. Um sich am Markt zu behaupten, arbeiten einige Fonds deshalb mit lockereren Kreditkonditionen. Dadurch manövrieren sie sich in eine riskante Ausgangslage. Denn sollte es tatsächlich zur Zinswende kommen, drohen Ausfälle. Wie auf eine solche Situation reagiert würde, kann man laut Experten heute noch nicht abschätzen.

Abschwung befürchtet

Ein weiteres Indiz dafür, dass der Markt nicht ins Unendliche wächst, ist ganz einfach die Erfahrung, dass einem Boom meist ein Abschwung folgt. Darauf muss sich die Branche einstellen. Gegenüber dem Handelsblatt betonte der Europachef der Beteiligungsfirma KKR, Johannes Huth: „Vor allem muss man die Verschuldung der Portfoliounternehmen im Blick behalten.“ (11) Diese Aussage basiert auf den lockeren Konditionen und Auflagen der Kreditfonds. Und das vor dem Hintergrund, dass knapp 80 Prozent der Schulden durch private Fonds gehalten werden, die noch keine langjährige Erfahrung haben.

Kurzum: Die Aussichten für Kreditfonds sind je nach Blickwinkel mal rosig, mal eher verhangen. Die weitere Entwicklung wird vor allem durch die Rahmenbedingungen des Marktumfelds beeinflusst, wobei die größte Gefahr von einem höheren Zinsniveau ausgeht.

Autor: André Maßmann

Quellen

(1) BAI: Unternehmenskreditfinanzierungen durch Nicht-Banken in Deutschland – Die Sichtweise der drei Marktakteure.

(2) Deutsche Bundesbank: Schriftliche Stellungnahme der Deutschen Bundesbank zur Anhörung im Finanzausschuss des deutschen Bundestages zum Entwurf eines Gesetzes zur Umsetzung der Richtlinie 2014/91/EU des Europäischen Parlaments.

(3) Bankmagazin, 6/2019: Kreditfons schlagen die Bankfinanzierung.

(4) Gesetze-im-Internet.de: Kapitalanlagegesetzbuch.

(5) Finance-Magezin.de: Die Bafin erleichtert Finanzinvestoren die Kreditvergabe.

(6) Finanzstabilitätsrat: Global Monitoring Report on Non-Bank Financial Intermediation 2018.

(7) Creditreform-Rating.de: Debt Funds – Finanzierungsalternative in Zeiten sehr expansiver Geldpolitik.

(8) KfW Research: Kreditfonds auf Wachstumskurs – aber bisher noch Nischenanbieter.

(9) Derassetmanager.de: Kreditfonds boomen.

(10) DGAP.de: MidCapMonitor von GCA Altium (Juli 2019).

(11) Handelsblatt.com: Der unheimliche Boom der privaten Kreditfonds.

Weiterführende Information

- Börsen-Zeitung.de: Bei Kreditfonds hat Luxemburg die Nase vorne.

- BaFin: Kreditfonds: Darlehensvergabe durch alternative Investmentfonds.

- European Securities and Markets Authority: Key principles for a European framework on loan origination by funds.

- BaFin Journal, Oktober 2016: Einheitliche Aufsichtsmechanismus.

- FondsTrends.lu: Debt Funds – Entwicklungen auf dem Markt.

- Univeral-Investment.com: Darlehensinvestitionen.

- Capital.de: Die Konkurrenz für den Bankkredit wird größer.

- Finance-Magazin.de: Private-Debt-Fonds entern den deutschen Midmarket.

- DerTreasurer.de: Debt-Fonds weiter auf dem Vormarsch.

- Ifwniggemann.de: Private Debt liegt im Trend.

- DGAP.de: MidCapMonitor von GCA Altium.

- Boersennews.de: DGAP-News: MidCapMonitor von GCA Altium: Schwaches erstes Halbjahr im deutschen LBO-Markt (deutsch).

- Finance-Magazin.de: Sind Buyout Finanzierungen noch aggressiv oder schon leichtsinnig?

- Die-Bank.de: Kreditfonds als Anlageinstrument.

- MarktundMittelstand.de: Unternehmensfinanzierung: Immer mehr Lösungen buhlen um Kunden.

- Blicklog.com: Alternative Lending und Kreditfonds: Bankkredit wird unwichtiger für Unternehmen.

- Boersen-Zeitung.de: Bewertung und Risikomodellierung für Kreditfonds.

- Fraunhofer Institut: Bewertung und Risikomodellierung für Kreditfonds.

- Helaba-Invest.de: Überleben in Niedrigzinszeiten mit Kreditfonds.

- Creditreform-Magazin.de: Kreditfonds: Alternative Finanzierung für Wachstum.

- Caerus.ag: Kreditfonds als Fremdkapitalgeber – Alternative oder Ergänzung zum Bankkredit?

- WiWo.de: Private Debt trifft einen Nerv bei Investoren.

- Sueddeutsche.de: Kreditfonds: Zu mehr Risiko bereit.

- Rödl&Partner: „Debt Funds” – Bankenunabhängige Finanzierungen.

- Haufe.de: Kreditfonds mit Whole-Loan-Strukturen sind im Aufwind.