Überschuldung in Deutschland

Den siebten Platz belegt Deutschland in der Liste der reichsten Länder der Welt im Jahr 2022, gemessen am Bruttoinlandsprodukt, laut einer Studie des International Monetary Funds (IMF). Allerdings verlor die Wirtschaft Deutschlands seit Ausbruch der Coronakrise an Wachstumskraft.

Der Wachstumsrückgang bedeutet vor der Platzierung Deutschlands als eines der reichsten Länder keinen Grund zur Sorge, schließlich sind sämtliche Staaten des Globus von der Krise betroffen. Dennoch übermannen Schuldenberge Millionen Deutsche, sowohl geschäftlich als auch privat. Das Thema Überschuldung in Deutschland ist Kern dieser Studie, das um die Aspekte der Einkommens-, Kredit-, Spar-, sowie Konsumsituation erweitert wird und bis zur Insolvenzentwicklung reicht.

Kurzfassung

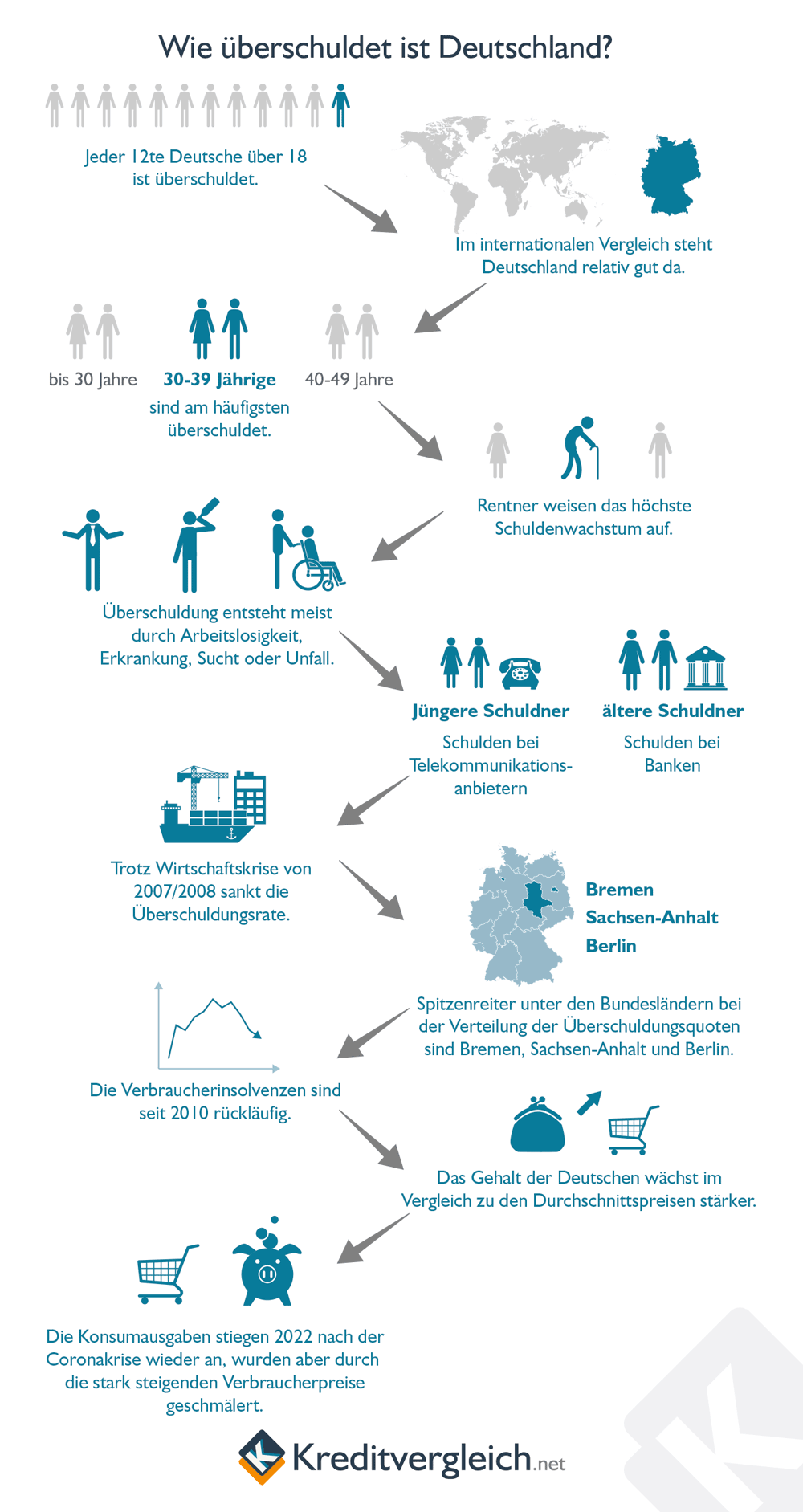

Die mittlere individuelle Schuldenhöhe von überschuldeten Menschen in Deutschland ist auf 30.700 Euro gestiegen. 2021 lag sie bei 28.900 Euro. Gleichzeit sank der Anteil der Personen mit harten Negativmerkmalen und der Anteil der Personen mit weichen Negativmerkmalen.

Auch wenn sich die Situation im Allgemeinen verbessert hat, gibt es dennoch einen Grund zur Sorge. Immer häufiger haben auch Senioren Bedarf an Krediten. Die Überschuldungsquote in allen Altersgruppen der betagteren Verbraucher sank zwar, jedoch wesentlich geringer als in anderen Altersgruppen. Das sollte auch dem letzten Bankmitarbeiter klarmachen, dass hier etwas passieren muss.

Diese Wachstumsraten müssen nicht nur gedrosselt, sondern ein Vorzeichenwechsel muss erreicht werden. Denn sollten die Themen Überschuldung im Alter und Altersarmut ignoriert werden, droht unserem Land ein verheerendes Elends-Bild. Insbesondere vor dem Hintergrund des demografischen Wandels, der unsere Bevölkerung immer weiter altern lässt.

Positiv in diesem Zusammenhang kann vermerkt werden, dass es trotz Niedrig-Zinsen immer noch Deutsche gibt, die regelmäßig Geld zur Seite legen können. Es bleibt zu hoffen, dass damit nicht nur Konsumwünsche angestrebt werden, sondern auch ein sorgenfreier Lebensabend.

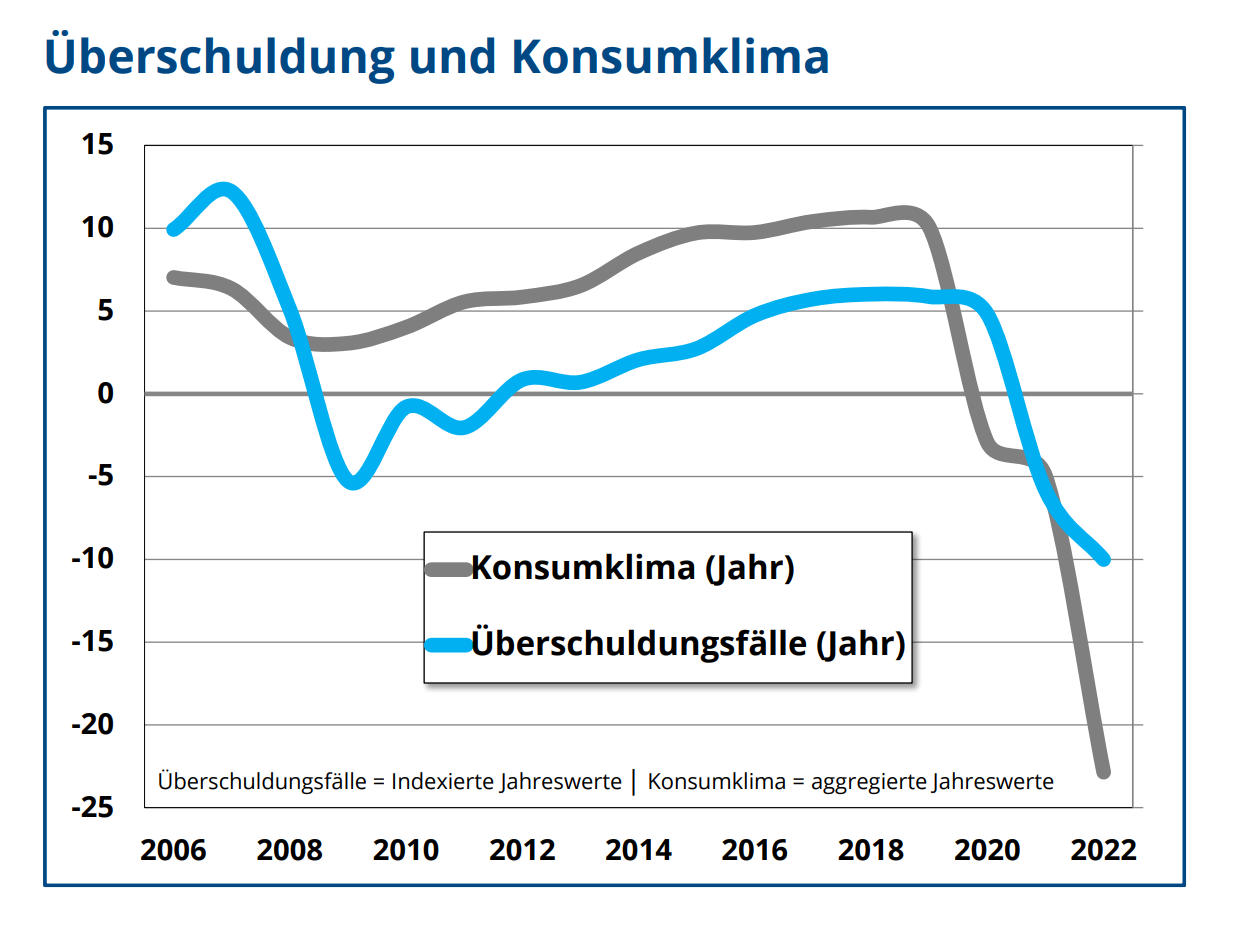

Ein interessantes Phänomen bringt die Analyse der historischen Schuldner-Daten zum Vorschein: Während der Finanzkrise ging die Zahl der Überschuldeten in Deutschland stark zurück, obwohl die Konsumausgaben einen konstant positiven Verlauf nahmen. Dabei wäre es ein Leichtes zu denken, dass eine Finanzkrise automatisch mehr Schuldner hervorbringt.

Eine wahrscheinliche Ursache für diese gegensätzliche und auf den ersten Blick unlogische Entwicklung könnte der allgemeine Pessimismus hinsichtlich der Zukunftsaussichten während des Höhepunkts der Finanzkrise sein. Die Menschen halten sich zurück bei der Kreditaufnahme, wenn die Zukunft ungewiss und vielleicht sogar bedrohlich aussieht. Von 2007 auf 2008 brach die Neuvergabe von Krediten in der logischen Konsequenz dramatisch ein.

Gute Kommunikation seitens diverser Vertreter aus Politik und Wirtschaft, sowie ein starkes Vertrauen der Verbraucher in die eigene Wirtschaft, kurbelten die Kreditvergabe in Deutschland aber bereits ab dem Jahr 2009 wieder an, die Konjunktur blieb bei uns in Gang. Unglücklicherweise verlief dabei die ansteigende Entwicklung der Schuldner parallel.

Ebenfalls interessant ist die längerfristige historische Betrachtung. Laut dem Bericht der Creditreform stieg die Überschuldungsquote seit 2009 viele Jahre durchweg an. Laut Angaben des Statistischen Bundesamtes nahm aber die Zahl der Verbraucherinsolvenzen seit 2008 ab.

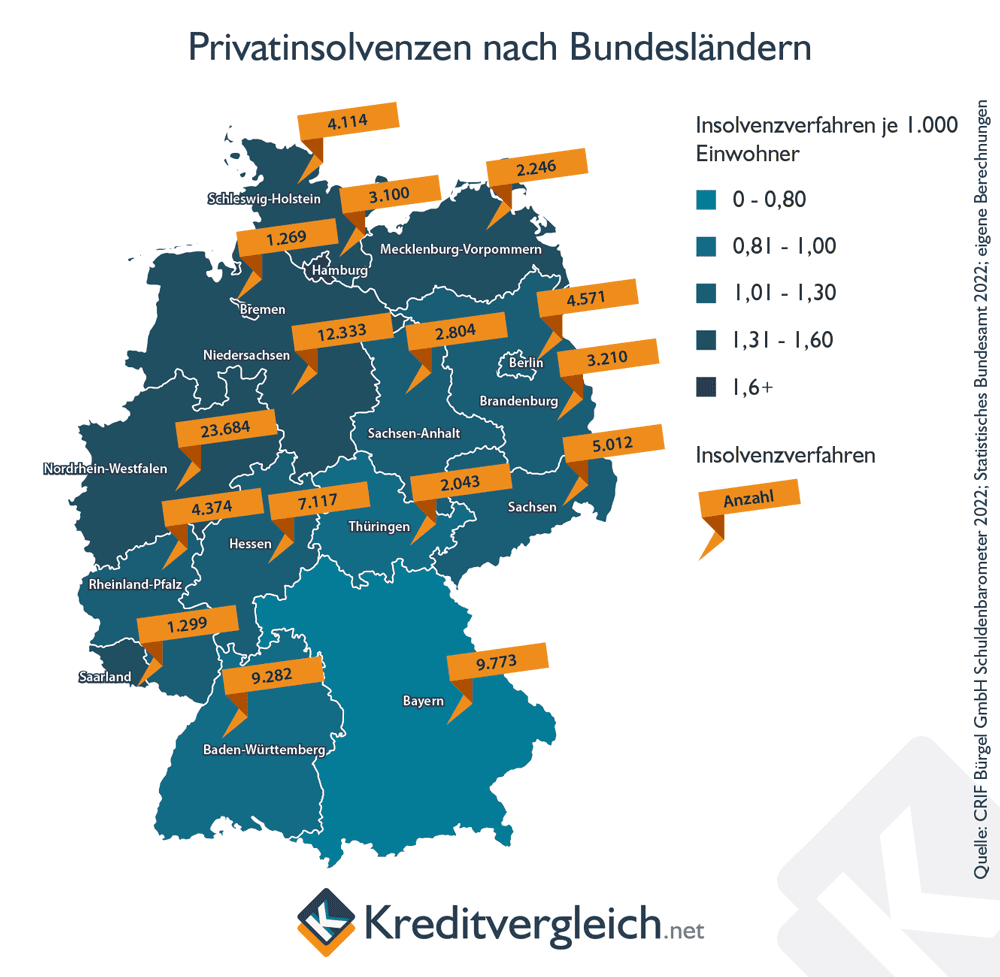

Zuletzt am stärksten von neuen Überschuldungsfällen beziehungsweise neuen Insolvenzverfahren betroffen ist Nordrhein-Westfalen. 2022 lag die Summe der Verfahren bei 23.684. Bezogen auf die Anzahl der Insolvenzverfahren je Einwohner führt allerdings Bremen die Spitze an – mit 1,85 Verfahren je 1.000 Einwohner.

Die 10 wichtigsten Fakten

- Zum ersten Mal seit 2008 stieg die Überschuldungsquote laut Creditreform im Jahr 2016 auf über 10 Prozent. Das bedeutet, dass jeder zehnte Deutsche über 18 zu diesem Zeitpunkt und in nächster Zukunft nicht in der Lage war, seinen finanziellen Verbindlichkeiten zur Gänze nachzukommen. Im Jahr 2022 sank die die Quote im Vergleich zum Vorjahr nur geringfügig auf 8,48 Prozent.

- 30 bis 39-Jährige sind am häufigsten von Überschuldung betroffen. Hier liegt der Anteil zum Stand 2022 bei 1,53 Millionen (2021: 1,63 Mio.)

- Angehende und frische Rentner driften verstärkt in die Zahlungsunfähigkeit ab. Ihre Zahl sank von 2021 zu 2022 um 1,8 Prozent. Bei der Generation 70+ aus sank die Quote 2022 um 1,90 Prozent. (2021: -11,2 Prozent).

- 5,88 Millionen Verbraucher befanden sich 2022 in der Überschuldung (2021: 6,16 Mio.).

- Jüngere bauen eher Schulden bei Telekommunikationsanbietern auf als bei Banken. Mit zunehmendem Alter wandelt sich das Bild ins Gegenteil.

- Es ist durchaus bemerkenswert, dass die Wirtschaftskrise von 2007/ 2008 zur dramatischen Abnahme der Zahl der Überschuldeten in Deutschland geführt hat. Eine umgekehrte Entwicklung wäre sicherlich leichter nachzuvollziehen gewesen. Es handelt sich um ein psychologisches Phänomen.

- Überschuldung kommt nicht von ungefähr, meist sind existentielle Ereignisse die Auslöser. Lediglich 14,6 Prozent der Überschuldeten gerieten durch eine unsolide Haushaltsführung in den Schuldenstrudel.

- Die Verteilung der Privatinsolvenzen nach Bundesland überrascht, speziell, wenn man die Verteilung auf die Einwohnerzahl umlegt. Spitzenreiter sind bei dieser Betrachtung Bremen, Hamburg und Niedersachsen.

- Die Gehaltsentwicklung gegenüber den Verbraucherpreisen verläuft seit 2009 sehr positiv, obwohl die Verbraucherpreise insbesondere durch ansteigende Energiepreise merklich angezogen haben. Die Erhöhung der Einkommen fällt deutlich stärker aus, als die Erhöhung der Preise. Die Einkommenssituation hat sich vor allem durch die vergleichsweise hohen Tarifabschlüsse der letzten Jahre verbessert.

- Die Ausgaben für Konsum stiegen 2022 wieder an. Da das Einkommen durchschnittlich mehr gewachsen ist, blieb unter dem Strich mehr in den Geldbeuteln.

Infografik zur Überschuldung in Deutschland

Begriffe und Probleme bei deren Deutung

Was bedeutet Überschuldung?

Von Überschuldung spricht man, wenn die Gesamtausgaben nicht mehr durch die Einnahmen zu stemmen sind. Die Gesamtausgaben schließen die Lebenshaltungskosten und die Kreditverpflichtungen ein. Die Einnahmen umfassen alle Gelder, die regelmäßig fließen wie beispielsweise Gehälter, Löhne und/oder Renten.

Wie errechnet sich die Überschuldungsquote?

Bei der Quote der Überschuldungsfälle werden alle Personen, die Negativmerkmale (harte und weiche) aufweisen mit allen Personen ab 18 Jahren ins Verhältnis gesetzt.

Was sind Negativmerkmale?

Diese Merkmale werden von der Creditreform in zwei Kategorien unterteilt. Harte Merkmale (= hohe Überschuldungsintensität) einer Person finden sich bei Schuldnerverzeichnissen, wenn für die Person eine Haftanordnung, eine eidesstattliche Versicherung und/oder eine Privatinsolvenz eingetragen ist. Ebenso zählen zu diesen Merkmalen unstrittige Inkassofälle.

Sogenannte nachhaltige Zahlungsstörungen fallen unter die weichen Merkmale (= niedrige Überschuldungsintensität). Darunter versteht man mehrmalige Mahnungsversuche mehrerer Gläubiger. Die Schufa nutzt die gleichen Formulierungen, definiert die Ausgestaltung der Merkmale jedoch etwas anders.

Das Problem: Wie verlässlich sind die Zahlen und Fakten dieser Studie?

Das Hauptproblem für die folgende Studie ist eine fehlende zentrale Schnittstelle, die die diversen Informationsquellen zusammenfasst. Daher finden sich beispielsweise im Quellmaterial Verweise von den Bundesstellen zur Creditreform und zurück.

Alle folgenden Ausführungen drehen sich um überschuldete Personen. Das Statistische Bundesamt erhebt wesentliche Basisdaten, wie beispielsweise die Anzahl der Personen über 18 Jahre in Deutschland, die Anzahl der Haushalte oder die Anzahl der Privatinsolvenzen.

Zum Thema Überschuldung greift das Bundesamt auf etwas mehr als 1.400 Beratungsstellen zurück, die die Daten melden, die sie melden dürfen. Der Haken dabei: Nicht jeder Überschuldete sucht eine Schuldenberatung auf, nicht jeder Hilfesuchende gibt seine Zustimmung zur Meldung der statistischen Daten und nicht jede Schuldenberatung meldet Informationen ans Bundesamt.

Die Creditreform wird vom Bundesamt für Soziales und Arbeit als Quelle zitiert. Dennoch ist auch dieses große Unternehmen nicht zu 100% informiert. So hat die Creditreform beispielsweise keinen flächendeckenden Einblick in Verschuldungsstände von Personen bei Banken und Sparkassen.

Gleichzeitig fehlt es Auskunfteien wie der Schufa an flächendeckenden Konsumentenanalysen. Daher versucht das Unternehmen auch in diesen Markt vorzudringen, ebenso wie die Creditreform Banken an sich binden möchte. Es entsteht daher eine Wettbewerbssituation, die es schwierig macht, eine echte Markttransparenz zu erhalten.

Im Ergebnis kann die Studie daher keinen 100%igen Einblick in die Schulden- bzw. Überschuldungssituation in Deutschland liefern. Da jedoch die wichtigsten Autoritäten als Quellen herangezogen werden, liegt mit dieser Studie ein Resultat vor, das der Wahrheit sehr nah kommen dürfte.

Rohdaten im Überblick

Die folgende Tabelle der Creditreform gibt einen detaillierten Überblick über die aktuelle Überschuldungssituation in Deutschland. Wir haben die Daten mit den Schuldenlasten in Euro pro Kopf erweitert, um die Zahlen etwas greifbarer zu machen.

Die Zahl überschuldeter Verbraucher nimmt weiter ab. Es fällt auf, dass es gegenüber dem Vorjahr insgesamt 4,40 Prozent weniger verschuldete Personen gibt.

Auch die Überschuldungsquote und das Gesamtschuldenvolumen sind gesunken.

Besonders junge Personengruppen (bis unter 30 Jahre) konnten sich 2022 aus der Überschuldung befreien. Diese Werte kombiniert ergeben im Durchschnitt eine verringerte Schuldenlast jedes einzelnen Verschuldeten.

Es gibt erneut einen gleichzeitigen Rückgang von harter und weicher Überschuldung.

Sehr deutlich sticht hervor, dass wesentlich mehr Männer die Kontrolle über ihre finanzielle Situation verloren haben, als es bei Frauen der Fall war. Im Vergleich zur Bevölkerung sind mehr als zehn Prozent der Männer überschuldet. Bei den Frauen sind es zwischen sechs und sieben Prozent.

| Verteilung der Schulden in Deutschland | ||||

|---|---|---|---|---|

| Basiswerte 2022 | Abweichung | Veränderung | ||

| Überschuldete Personen gesamt | 5,88 Mio. | -274.000 | -4,40 % | |

| Überschuldungsquote | 8,48% | -0,38 Punkte | ||

| Gesamtschuldenvolumen* | 178 Mrd. € | -13 Mrd. € | -6,9 % | |

| Schuldenlast pro Kopf | 30.690 € | -756 € | +6,21 % | |

| Personen mit harten Negativmerkmalen | 3,38 Mio | -219.000 | -6,1 % | |

| Personen mit weichen Negativmerkmalen | 2,51 Mio. | -54.000 | -2,1 % | |

| Überschuldete Haushalte | 2,94 Mio. | -140.000 | -4,50 % | |

| Frauen | 2,30 Mio. | -97.000 | -4,10 % | |

| Überschuldungsquote | 6,48% | -0,27 Punkte | ||

| Männer | 3,59 Mio. | -177.000 | -4,70 % | |

| Überschuldungsquote | 10,56% | -0,51 Punkte | ||

| bis unter 30 Jahre | 0,74 Mio. | -54.000 | -6,80 % | |

| Überschuldungsquote | 6,65% | -0,33 Punkte | ||

| 30 bis 39 Jahre | 1,53 Mio | -96.000 | -5,90 % | |

| Überschuldungsquote | 14,12% | -1,01 Punkte | ||

| 40 bis 49 Jahre | 1,26 Mio. | -35.000 | -2,70 % | |

| Überschuldungsquote | 12,52% | -0,20 Punkte | ||

| 50 bis 59 Jahre | 1,18 Mio. | -67.000 | -5,40 % | |

| Überschuldungsquote | 8,89% | -0,41 Punkte | ||

| 60 bis 69 Jahre | 0,76 Mio. | -14.000 | -1,8 % | |

| Überschuldungsquote | 7,06% | -0,26 Punkte | ||

| über 70 Jahre | 0,41 Mio. | -8.000 | -1,90 % | |

| Überschuldungsquote | 3,07% | -0,10 Punkte | ||

|

*Basiswert für mittlere Schuldenhöhe: Statistisches Bundesamt, Statistik zur Überschuldung privater Personen 2021, 25.05.2022 – Der Wert für 2022 basiert auf einer Hochrechnung. Rundungsdifferenzen möglich. Quelle: Creditreform Wirtschaftsforschung: SchuldnerAtlas Deutschland 2022, Statistisches Bundesamt 2022, eigene Berechnungen, Zahlen sind gerundet |

||||

Die Aufteilung der Schuldenlast nach Altersgruppen gibt schon einen guten Eindruck davon, in welchem Alter wir am ehesten Gefahr laufen, in die Schuldenfalle zu geraten. Die Gruppe der 30 bis 39-Jährigen verzeichnet die meisten Einzelfälle, wie auch schon in den Vorjahren. Allerdings befreit sich diese Gruppe auch mit am stärksten von der Schuldenlast.

Ältere und frische Rentner verstärkt überschuldet

Über die letzten Jahre hinweg offenbart die Analyse der einzelnen Gruppen, dass es speziell die angehenden oder frischen Rentner sind, die verstärkt von Überschuldung betroffen sind.

Während 2022 in allen Altersgruppen ein Rückgang der Überschuldungsfälle verzeichnet wurde, war dieser bei den 60 bis 69-jährigen am geringsten. Der geringe Abstieg ist aber immer noch eine Verbesserung zum Vorjahr (2021: +6,10 Prozent).

Auch bei den über 70-jährigen ist die Überschuldungsquote um immerhin 1,90 Prozent gesunken. Allerdings ist das wesentlich geringer als im Vorjahr (2021: -11,20 Prozent).

Dem Stichwort Altersarmut kann man sich bei diesen Entwicklungen nicht entziehen. Im Augenblick sind es zwar „nur“ 1,17 Millionen Menschen, die 60 oder älter sind und ihre Schuldenlast nicht mehr stemmen können (2021: 1,19 Millionen Menschen). Die Gesamtzahl vergrößert sich allerdings sehr schnell, insbesondere bedingt durch den demografischen Wandel.

Prozentual gesehen stellt diese Gruppe noch eine Minderheit bei der Gesamtbetrachtung aller Überschuldeten dar. Die Warnzeichen sind aber überdeutlich und dürfen nicht ignoriert werden.

Hinzu kommt, dass ein junger Mensch, der noch in Saft und Kraft steht, eher die Möglichkeit besitzt, sich aus eigener Kraft aus dem Schuldensumpf zu ziehen. Bei einem älteren Menschen ist diese Möglichkeit kaum mehr vorhanden.

Zwei Tatsachen sollten der Politik hier zu denken geben: Erstens werden es rasend schnell mehr Betroffene und gleichzeitig beinhaltet die Gruppe der Älteren aufgrund der demografischen Entwicklung in Deutschland immer mehr Personen. Beide Effekte potenzieren die Gefahr der Altersarmut.

So sieht die Gläubigerstruktur bei überschuldeten Kunden aus

Durch die obenstehende Tabelle wurde klar, welche Schuldenlast die unterschiedlichen Altersgruppen zu tragen haben und wie sich die Masse der Schuldner in Frauen und Männer aufteilen. Die folgende Aufstellung geht der Struktur der Schulden auf den Grund.

Die nachstehende Tabelle gibt einen vertieften Einblick in die Aufteilung der Schulden bei diversen Gläubigern über die Altersgruppen hinweg.

| Aufteilung der Schulden in EUR nach Altersgruppen im Jahr 2022 in Euro | ||||||||

|---|---|---|---|---|---|---|---|---|

| Alter in Jahren | ||||||||

| Schulden bei/für | Unter 20 | 20 – 25 | 25 – 35 | 35 – 45 | 45 – 55 | 55 – 65 | 65 – 70 | Über 70 |

| Kreditinstitute | ./. | (2.183) | 5.980 | 8.658 | 12.323 | 15.202 | (20.208) | 19.904 |

| Versicherungen | ./. | 395 | 1.037 | 1.115 | 1.279 | 1.267 | 1.384 | ./. |

| Versandhäuser | 219 | 666 | 591 | 586 | 639 | 655 | 575 | 643 |

| Inkassobüros | 170 | 337 | 697 | 1.091 | 2.198 | 2.457 | 3.058 | ./. |

| öffentl. Gläubiger | 511 | 1.269 | 3.349 | 4.610 | 5.701 | 5.707 | 5.306 | (2.056) |

| Energieunternehmen | ./. | 229 | 418 | 582 | 612 | 565 | 407 | 374 |

| Telekommunikation | 559 | 1.512 | 1.674 | 1.482 | 1.282 | 926 | 640 | 476 |

| Vermieter | 69 | 465 | 841 | 1.012 | 1.086 | 979 | 642 | 513 |

| Gewerbetreibende | 662 | 1.018 | 1.276 | 1.379 | 1.790 | 2.064 | 1.841 | 1.678 |

| Freie Berufe | ./. | 82 | ./. | 241 | 326 | 381 | 287 | 405 |

| Privatpersonen | ./. | 205 | 449 | 489 | 708 | 737 | 527 | ./. |

| Aus unerlaubten Handlungen | ./. | ./. | 359 | 309 | ./. | 399 | ./. | ./. |

| Aus Unterhaltsverpflichtungen | ./. | ./. | 352 | 890 | 1.025 | 388 | ./. | ./. |

| Sonstiges | ./. | 1.232 | 2.267 | 3.572 | 4.790 | 6.971 | ./. | 11.892 |

| Insgesamt | 2.190 | 9.593 | 19.290 | 26.016 | 33.759 | 38.698 | 34.875 | 37.941 |

| Quelle: Statistisches Bundesamt 2023, Datenreihe 63511-0008 | ||||||||

Es ist nicht weiter verwunderlich, dass junge Menschen bei Banken und Sparkassen nicht so tief in der Kreide stehen, wie es bei höheren Semestern der Fall ist. Banken gewähren Antragstellern ohne gesichertes Einkommen oder Sicherheiten kaum hohe Kredite. Darüber hinaus fällt in diesem Bereich der Anteil an Hypothekenkrediten sehr hoch aus, welche in der Regel erst mit höherem Alter infrage kommen.

Die meisten Personen unter 20 stecken noch in der Ausbildung oder im Studium. Für sie sind kleinere Anschaffung interessant. Das könnte zum Beispiel die erste Wohnungseinrichtung sein, die wohl bei den meisten ohne Luxusgüter auskommt. Das erste Auto als günstiger Gebrauchter steht auch weit oben in der Liste mit Verwendungszwecken.

Eine interessante Beobachtung bei fast allen Altersgruppen ist, dass die Schulden bei den Telekommunikationsunternehmen höher sind als bei den Versandhäusern.

Wer über ein regelmäßiges Einkommen verfügt, sei es das Ausbildungsgehalt oder das BAföG, kann bei der Bank einen Dispo beantragen. Die Ausnutzung dieses Kreditrahmens spielt ebenfalls in die Statistik. Auch wenn die Schulden bei Kreditinstituten den größten Anteil in der Auflistung annehmen, ist darunter der Anteil an Dispos vergleichsweise geringer (29,5 Prozent). Ratenkredite (34,7 Prozent) und Hypthekendarlehen sind eher gefragt. Hypothekendarlehen nehmen nur 2,3 Prozent der Schuldnerarten ein.

Seit März 2016 sind Banken gesetzlich verpflichtet, Kunden, die dauerhaft den Dispo nutzen, eine gesonderte Beratung anzubieten.

Seit dem ersten März 2016 gilt eine gesetzliche Beratungspflicht für alle Kreditgeber, wenn Kunden ihre Möglichkeit zur Kontoüberziehung dauerhaft ausnutzen. Im Detail bedeutet das, wenn der Kunde

- Sechs Monate in Folge

- Mehr als 75% des vereinbarten Rahmens

ausnutzt, muss die Bank ihm schriftlich ein Beratungsangebot zukommen lassen. Die Beratung soll die Konsequenzen der dauerhaften Überziehung und auch günstigere Kreditalternativen beinhalten. Der Kunde ist nicht verpflichtet von dem Angebot Gebrauch zu machen.

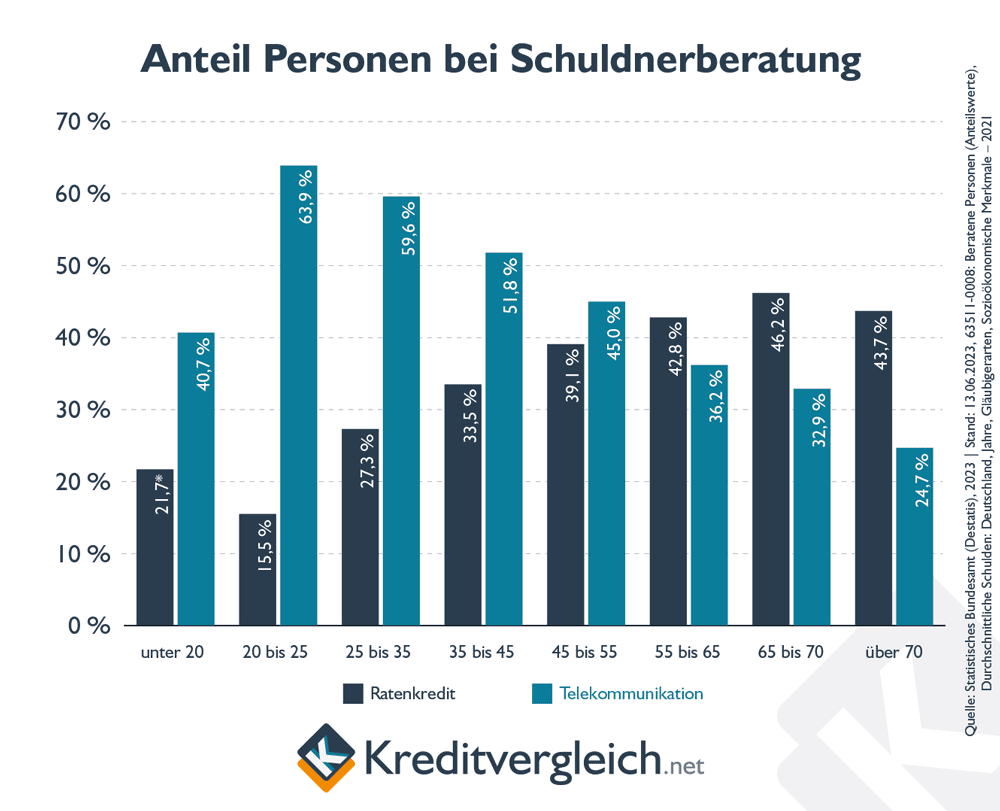

Unterschiedliche Hauptgläubiger je nach Alter

Das Statistische Bundesamt hat zwei wichtige Gläubigerarten herausgestellt und sie den verschiedenen Altersgruppen zugeordnet. Das Ergebnis zeigt, dass jüngere Menschen wesentlich mehr Schulden bei Telekommunikationsanbietern haben, als es bei älteren der Fall ist. Bei Krediten von Banken ist es genau umgekehrt:

| Anteil Personen bei Schuldnerberatung nach ausgewählten Gläubigerarten | ||

|---|---|---|

| Alter in Jahren | Ratenkredit | Telekommunikation |

| unter 20 | (21,7) | 40,7 |

| 20 – 25 | 15,5 | 63,9 |

| 25 – 35 | 27,3 | 59,6 |

| 35 – 45 | 33,5 | 51,8 |

| 45 – 55 | 39,1 | 45,0 |

| 55 – 65 | 42,8 | 36,2 |

| 65 – 70 | 46,2 | 32,9 |

| über 70 | 43,7 | 24,7 |

| Quelle: Statistisches Bundesamt 2023: Beratene Personen (Anteilswerte), Durchschnittliche Schulden: Deutschland, Jahre, Gläubigerarten, Sozioökonomische Merkmale – 2021 | ||

Dieses Ergebnis verwundert nicht wirklich. Selbstredend haben jüngere Menschen einen engeren Draht zu den diversen Medien, über die sich kommunizieren lässt. Die Anbieter in diesem Bereich schüren das Feuer, richten ihre Werbung gezielt an das jüngere Publikum und bindet es nach Möglichkeit mit langlaufenden Verträgen.

Wie sehr die Unternehmen von dieser Art „beinahe Kreditgeschäft“ profitieren, muss außen vor bleiben. Es ist allerdings nicht schwer vorstellbar, dass die Masse der pünktlich zahlenden Kunden die Zahlungsausfälle mehr als abfedert.

Dafür sprechen zwei Beobachtungen in diesem Zusammenhang: Erstens hat das Erreichbar-Sein und die ständige Vernetzung einen enorm hohen Stellenwert, insbesondere bei jüngeren Menschen. Schuldner werden lieber auf andere Zahlungen verzichten, als diesen Status zu gefährden.

Zweitens haben alle Telekommunikationsunternehmen Zugriff auf Auskunfteien wie die Schufa und melden dort beispielsweise auch das Ausbleiben von fälligen Rechnungsbeträgen. Die Unternehmen kennen ihre Kunden also sehr genau.

Historische Entwicklung der Überschuldung

Es kann beobachtet werden, dass sich die Zahl der Deutschen insgesamt sowie die Zahl der überschuldeten Deutschen im Durchschnitt der letzten Jahre nur geringfügig verändert hat. Die Entwicklung ist jährlichen Schwankungen unterworfen, es wechselt ein Auf und Ab der Zahlen, aber auf langfristige Sicht hat sich verhältnismäßig wenig getan.

Das bedeutet gleichermaßen, dass auch das Verhältnis der Überschuldeten zum Rest der Bevölkerung seit dem Beobachtungsbeginn im Jahr 2004 relativ konstant geblieben ist. Lediglich in den Jahren nach der Finanzkrise 2007 / 2008 ging die Schere deutlich auseinander. Während die Bevölkerungszahl stieg, nahm die Anzahl der Überschuldeten deutlich ab. Auch für das Jahr 2022 zeigt sich die gleiche positive Beobachtung: Während die Anzahl der Personen über 18 Jahre wuchs, sank abermals die Anzahl der überschuldeten Bürger. Eine gesunkene Überschuldungsquote ist die Folge und das trotz steigenden Verbraucherpreisen.

| Jahr | Einwohner ab 18 Jahren in Mio. | Schuldnerquote | Überschuldete Personen in Mio. | Überschuldete Haushalte in Mio. |

|---|---|---|---|---|

| 2004 | 67,13 | 9,74% | 6,54 | 3,10 |

| 2005 | 67,30 | 10,43% | 7,02 | 3,33 |

| 2006 | 67,29 | 10,68% | 7,19 | 3,47 |

| 2007 | 67,63 | 10,85% | 7,34 | 3,54 |

| 2008 | 67,97 | 10,11% | 6,87 | 3,36 |

| 2009 | 68,12 | 9,09% | 6,19 | 3,04 |

| 2010 | 68,26 | 9,50% | 6,49 | 3,19 |

| 2011 | 68,26 | 9,38% | 6,41 | 3,21 |

| 2012 | 68,31 | 9,65% | 6,59 | 3,31 |

| 2013 | 67,14 | 9,81% | 6,58 | 3,30 |

| 2014 | 67,43 | 9,90% | 6,67 | 3,34 |

| 2015 | 67,69 | 9,92% | 6,72 | 3,33 |

| 2016 | 68,05 | 10,06% | 6,85 | 3,39 |

| 2017 | 68,83 | 10,04% | 6,91 | 3,41 |

| 2018 | 69,03 | 10,04% | 6,93 | 3,46 |

| 2019 | 69,24 | 10,00% | 6,92 | 3,46 |

| 2020 | 69,41 | 9,87% | 6,85 | 3,42 |

| 2021 | 69,48 | 8,86% | 6,16 | 3,08 |

| 2022 | 69,41 | 8,48% | 5,88 | 2,94 |

| Quelle: Creditreform SchuldnerAtlas Deutschland 2022 |

||||

Es ist durchaus bemerkenswert, dass die Finanzkrise zur dramatischen Abnahme der Zahl der Überschuldeten in Deutschland geführt hat. Eine umgekehrte Entwicklung wäre sicherlich leichter nachzuvollziehen gewesen, das Ergebnis wurde aber sehr begrüßt.

Warum geht die Zahl der Überschuldeten während einer Finanzkrise zurück?

Wie wir später noch sehen werden, ist es keineswegs immer so, dass die Menschen in Deutschland während einer Finanzkrise weniger konsumiert hätten. Ganz im Gegenteil, die Statistik gegen Ende der Studie belegt, dass die Ausgaben mitunter ungebremst anstiegen.

Einen Erklärungsansatz liefert die Kombination der Erkenntnisse der Creditreform mit denen der GfK Gesellschaft für Konsumforschung. Letztere erhebt in regelmäßigen Abständen Information darüber, wie Privatpersonen die Entwicklung in den kommenden 12 Monaten einschätzen.

Dazu sollten die Befragten angeben, was sie denken,

- wie sich die wirtschaftliche Lage entwickeln wird

- wie sich das Einkommen ihres Haushalts entwickeln wird

- ob es zurzeit ratsam sei, größere Anschaffungen zu tätigen.

Zur Wahl stehen jeweils drei Antworten, die eine positive, eine neutrale oder eine negative Entwicklung beschreiben.

Der im Weiteren errechnete Konsumklimaindex fußt also auf den persönlichen Einschätzungen der Befragten. Die folgende Grafik zeigt, dass das Konsumklima mit Ausbruch der Coronakrise deutlich stärker sank, als zur Zeit der Finanzkrise von 2007/ 2008. Der Konsumklimaindex stagniert derzeit auf sehr niedrigem Niveau. Die privaten Konsumausgaben fielen im 2. Quartal 2020 um 13,0 Prozent. Im ersten Quartal 2009 hingegen fielen sie um „nur“ 4,7 Prozent. Insgesamt sanken die privaten Konsumausgaben 2020 um 5,3 Prozent (- 94,9 Milliarden). Das änderte sich aber 2021 bereits wieder (+3,5 Prozent; +60,3 Milliarden Euro). Mehrausgaben von 113,3 Milliarden Euro werden im Jahr 2022 durch privaten Konsum erwartet. Jedoch bekommt diese Kaufkraft einen erheblichen Dämpfer durch die stark ansteigenden Verbraucherpreise. Im Oktober 2022 hatte die Inflationsrate den höchsten Wert seit 1951 erreicht und lag bei 10,4 Prozent. Verglichen mit dem Vorjahr wuchs das verfügbare Einkommen 2022 um 4,62 Prozent. (1)

Die Pandemie und die gestiegenen Preise infolge der Ukrainekrise haben die finanziellen Gestaltungsmöglichkeiten sehr vieler Menschen eingeschränkt. Viele Haushalte leiden unter Einkommenseinbußen und zweifeln, ob die zur Verfügung stehenden finanziellen Mittel ausreichen, um das alltägliche Leben auch in der Zukunft wie gewohnt gestalten zu können.

Eine naheliegende Vermutung schlägt daher vor, dass Menschen, die pessimistisch in die Zukunft schauen, deutlich vorsichtiger und weniger risikobereit sind, wenn es um die Aufnahme von Krediten oder anderen Verbindlichkeiten geht. Sie konsumieren zwar teilweise nach wie vor, doch sie gehen deutlich vorsichtiger mit dem Geld um.

Kann man also davon ausgehen, dass es auch ein durchaus psychologisches Problem ist, in die Überschuldung zu geraten? Die bisherige Betrachtung untermauert diesen Gedanken. Die Grafik belegt auch, dass in den vergangenen Jahren zwischen den beiden letzten Wirtschaftskrisen die Zahl der Schuldner parallel zum wachsenden Optimismus zunahm.

Doch das allein ist es natürlich nicht. Die folgenden Abschnitte untersuchen die Gründe für den Fall in den Schuldenstrudel und beschreiben die Entwicklung der äußeren Umstände und Rahmenbedingungen.

Gründe für Überschuldung

Wer sich die bisherigen Zahlen ansieht und der Meinung ist, es handle sich um schlichte Gemüter, die einfach zu sorglos mit Geld und Krediten umgehen, der macht es sich zu einfach. Klar dürfte sein, dass kein Mensch der Meinung ist, dass das Geld auf den Bäumen wächst und sich die Verbindlichkeiten ohne Weiteres in Wohlgefallen auflösen.

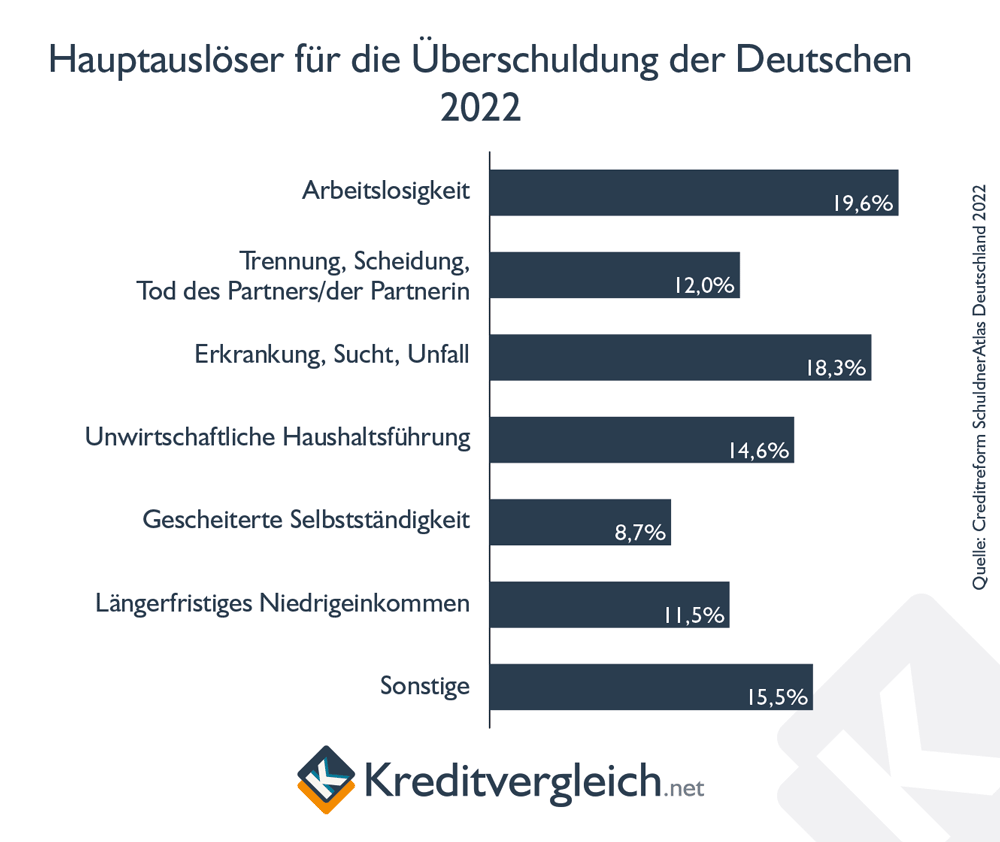

Menschen geraten nicht grundlos in den Schuldenstrudel aus dem sie sich oftmals nicht ohne fremde Hilfe befreien können. Die Creditreform führt auch hierüber Buch und der SchuldnerAtlas Deutschland 2022 belegt, dass im Schnitt nur 14,6 Prozent der Schuldner durch eine unsolide Haushaltsführung tief in die roten Zahlen geraten sind. Die Hauptgründe für eine Überschuldung sind andere:

| Hauptauslöser für die Überschuldung für die Jahre 2014 bis 2022 in Prozent | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| Merkmal | 2014* | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Arbeitslosigkeit | 19,1 | 20,0 | 21,1 | 20,6 | 20,0 | 19,9 | 19,7 | 19,9 | 19,6 |

| Trennung, Scheidung, Tod des Partners/der Partnerin | 12,4 | 12,5 | 13,0 | 13,3 | 13,1 | 12,5 | 12,0 | 12,2 | 12,0 |

| Erkrankung, Sucht, Unfall | 12,1 | 13,5 | 14,7 | 15,1 | 15,9 | 16,3 | 16,5 | 16,9 | 18,3 |

| Unwirtschaftliche Haushaltsführung | 11,2 | 9,4 | 10,9 | 12,3 | 12,9 | 14,3 | 14,5 | 14,3 | 14,6 |

| Gescheiterte Selbstständigkeit | 8,1 | 8,1 | 8,4 | 8,3 | 8,5 | 8,3 | 8,2 | 8,3 | 8,7 |

| Zahlungsverpflichtung aus Bürgschaft, Übernahme oder Mithaftung | 2,4 | 2,4 | 2,6 | 2,7 | k.A. | k.A. | k.A. | k.A. | k.A. |

| Gescheiterte Immobilienfinanzierung | 2,4 | 2,8 | 2,8 | 2,4 | k.A. | k.A. | k.A. | k.A. | k.A. |

| Unzureichende Kredit- oder Bürgschaftsberatung | 2,1 | 1,2 | 1,3 | 1,3 | k.A. | k.A. | k.A. | k.A. | k.A. |

| Längerfristiges Niedrigeinkommen** | k.A. | 3,4 | 5,6 | 7,2 | 8,3 | 8,7 | 9,6 | 10,0 | 11,5 |

| Sonstige | 30,2 | 33,1 | 26,3 | 23,2 | 21,3 | 20,0 | 19,5 | 18,4 | 15,5 |

| * 2014 wurden Änderungen an der Berechnung vorgenommen, was die Vergleichbarkeit einschränken kann ** Dieser Wert ist erst 2015 neu hinzugekommen Quelle: Creditreform SchuldnerAtlas Deutschland 2022 |

|||||||||

Naturgemäß ist der Hauptgrund Nummer Eins für einen Fall ins Schuldenloch die Arbeitslosigkeit. Zwischen 2011 und 2020 beobachten die Statistiker jedoch eine Abnahme der Wichtigkeit dieses Grundes. Auch gescheiterte Immobilienfinanzierungen und unzureichende Kredit- oder Bürgschaftsberatungen sind immer seltener ein Grund für Überschuldung geworden und wurden zuletzt nicht einmal mehr in der Statistik aufgeführt.

Alles andere als erfreulich ist die Entwicklung bei Erkrankungen, Sucht oder Unfall. Hier stieg die Häufigkeit der Nennung von 16,9 auf 18,3 Prozent. 15,5 Prozent der Befragten im Jahr 2022 gaben sonstige Auslöser an.

Laut Creditreform könnte es sich unter anderem um folgende Aspekte handeln:

- Zahlungsverpflichtung aus Bürgschaft, Übernahme oder Mithaftung (2,2 Prozent; – 0,1 Punkte)

- gescheiterte Immobilienfinanzierung (1,1 Prozent; – 0,3 Punkte)

- Schadenersatz wegen unerlaubter Handlungen (1,6 Prozent; + 0,1 Punkte)

- Haushaltsgründung / Geburt eines Kindes (2,1 Prozent; ± 0,0 Punkte)

- Nichtinanspruchnahme von Sozialleistungen (0,8 Prozent; + 0,1 Punkte)

- unzureichende Kredit- oder Bürgschaftsberatung (1,4 Prozent; ± 0,0 Punkte)

- sowie Sonstiges (6,2 Prozent; – 1,7 Punkte

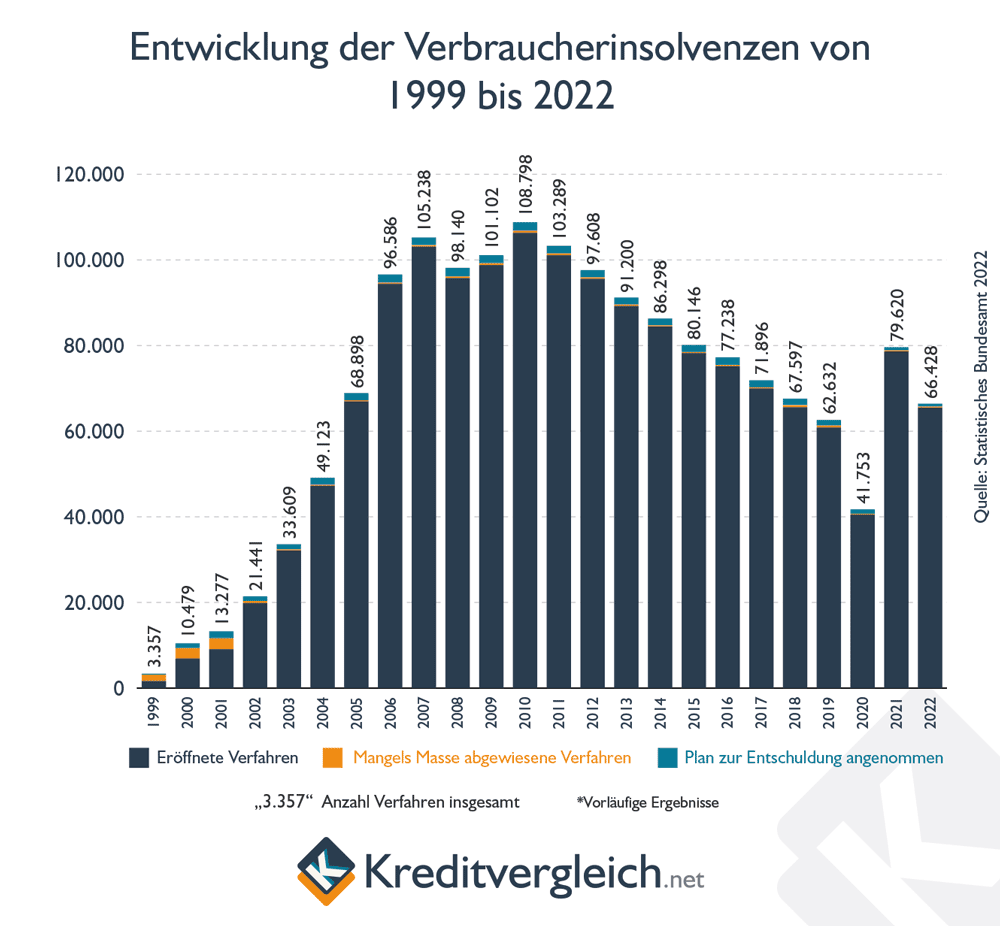

Entwicklung der Verbraucherinsolvenzen

Irgendwann gibt es keinen Ausweg mehr. Der Schuldner kann aktuell und auf absehbare Zeit seine Schulden nicht zurückbezahlen. Außergerichtliche und gerichtliche Schlichtungsverfahren blieben erfolglos. Ihm bleibt nur der steinige Weg durch die Privatinsolvenz. Lange Jahre des sogenannten Wohlverhaltens stehen vor ihm und ein strenger Sparplan muss eingehalten werden.

Nach drei (früher sechs) Jahren winkt dafür der Lohn: Dem Schuldner werden die Restschulden erlassen und er kann befreit einen Neuanfang wagen. Folgende Entwicklung verzeichneten die Statistiker in den vergangenen Jahren:

| Anzahl Verbraucherinsolvenzen | |||||

|---|---|---|---|---|---|

| Jahr | Eröffnete Verfahren | Mangels Masse abgewiesene Verfahren | Plan zur Entschuldung angenommen |

Verfahren insgesamt | Anteil der Schuldenpläne an den Verfahren |

| 1999 | 1.634 | 1.496 | 227 | 3.357 | 6,76% |

| 2000 | 6.886 | 2.449 | 1.144 | 10.479 | 10,92% |

| 2001 | 9.070 | 2.552 | 1.655 | 13.277 | 12,47% |

| 2002 | 19.857 | 489 | 1.095 | 21.441 | 5,11% |

| 2003 | 32.131 | 244 | 1.234 | 33.609 | 3,67% |

| 2004 | 47.230 | 252 | 1.641 | 49.123 | 3,34% |

| 2005 | 66.945 | 279 | 1.674 | 68.898 | 2,43% |

| 2006 | 94.389 | 285 | 1.912 | 96.586 | 1,98% |

| 2007 | 103.085 | 361 | 1.792 | 105.238 | 1,70% |

| 2008 | 95.730 | 391 | 2.019 | 98.140 | 2,06% |

| 2009 | 98.776 | 429 | 1.897 | 101.102 | 1,88% |

| 2010 | 106.290 | 495 | 2.013 | 108.798 | 1,85% |

| 2011 | 101.069 | 419 | 1.801 | 103.289 | 1,74% |

| 2012 | 95.560 | 354 | 1.694 | 97.608 | 1,74% |

| 2013 | 89.207 | 342 | 1.651 | 91.200 | 1,81% |

| 2014 | 84.443 | 271 | 1.584 | 86.298 | 1,84% |

| 2015 | 78.436 | 240 | 1.671 | 80.347 | 2,08% |

| 2016 | 75.169 | 282 | 1.787 | 77.238 | 2,31% |

| 2017 | 69.960 | 256 | 1.680 | 71.896 | 2,34% |

| 2018 | 65.564 | 504 | 1.529 | 67.597 | 2,26% |

| 2019 | 60.832 | 466 | 1.334 | 62.632 | 2,13% |

| 2020 | 40.502 | 178 | 1.073 | 41.753 | 2,57% |

| 2021 | 78.615 | 237 | 768 | 79.620 | 0,97% |

| 2022 | 65.487 | 250 | 691 | 66.428 | 1,04% |

| Quelle: Destatis (Statistisches Bundesamt) 2022 |

|||||

Der Verlauf der Statistik macht Mut: Seit 2011 werden immer weniger Insolvenzverfahren eröffnet. Die Zahl der Schuldenbereinigungspläne sank zumindest zuletzt seit 2017 und erst seit 2018 konnten Rückgänge des prozentualen Anteils im Verhältnis zu den gesamten Verfahren verzeichnet werden.

Seit 2021 steigt die Zahl von Privatinsolvenzverfahren erstmals seit zehn Jahren wieder deutlich an. Das liegt daran, dass überschuldete Verbraucher nach einer Gesetzesreform nach drei – statt wie bisher nach sechs – Jahren von ihren Restschulden befreit werden können.

Dieser Effekt stabilisierte sich 2022, sodass die Anzahl der Verfahren etwa dem Vorkrisenniveau entspricht.

Privatinsolvenzen nach Bundesländern

Spontan nach dem Bundesland gefragt, das die meisten Insolvenzanträge verzeichnet, erfolgt sicherlich bei nicht wenigen eine klischeegeprägte Einschätzung. Die harten Zahlen dürften aber doch den einen oder anderen etwas überraschen und ein kleines Aha-Erlebnis hervorrufen.

Das Land, das mit enormem Abstand die Hitliste der Insolvenzanträge anführt, ist Nordrhein-Westfalen. Mit einigem Abstand folgt Bayern, bevor Baden-Württemberg den Platz Drei belegt.

Die darauffolgenden Ränge heben sich zahlenmäßig nicht mehr so stark voneinander ab.

Die Logik hinter den Zahlen scheint auf den ersten Blick recht schnell mit der Bevölkerungsanzahl erklärt zu sein. Daher brechen wir im Folgenden die Zahlen herunter und legen die Anzahl der Verbraucherinsolvenzen über die Einwohnerzahlen der Bundesländer. Plötzlich entsteht ein ganz anderes Bild:

| Verbraucherinsolvenzen je Einwohner 2022 | |||

|---|---|---|---|

| Bundesländer | Verfahren insgesamt | Einwohner (in 1.000) | Verfahren je 1.000 EW |

| Nordrhein-Westfalen | 23.684 | 18.139 | 1,31 |

| Niedersachsen | 12.333 | 8.140 | 1,52 |

| Bayern | 9.773 | 13.369 | 0,73 |

| Baden-Württemberg | 9.282 | 11.280 | 0,82 |

| Hessen | 7.117 | 6.391 | 1,11 |

| Sachsen | 5.012 | 4.086 | 1,23 |

| Berlin | 4.571 | 3.755 | 1,22 |

| Rheinland-Pfalz | 4.374 | 4.159 | 1,05 |

| Schleswig-Holstein | 4.114 | 2.953 | 1,39 |

| Brandenburg | 3.210 | 2.573 | 1,25 |

| Hamburg | 3.100 | 1.892 | 1,64 |

| Sachsen-Anhalt | 2.804 | 2.187 | 1,28 |

| Mecklenburg-Vorpommern | 2.246 | 1.628 | 1,38 |

| Thüringen | 2.043 | 2.127 | 0,96 |

| Saarland | 1.299 | 993 | 1,31 |

| Bremen | 1.269 | 685 | 1,85 |

| Quellen: CRIF Bürgel GmbH Schuldenbarometer 2022, Statistisches Bundesamt, eigene Berechnungen | |||

Bayern und Baden-Württemberg (0,73 bzw. 0,82 Verfahren je 1.000 Einwohner) bilden nun die Schlusslichter und bestätigen ihren Ruf als wohlsituierte Länder. Kein Vergleich zu Bremen, wo auch 2022 wieder ein Vielfaches an Insolvenzanträgen gestellt wurde.

Natürlich kann diese Betrachtung keine Gründe für die regionalen Unterschiede liefern, geschweige denn Handlungsempfehlungen für die besonders betroffenen Bundesländer formulieren. Die Aufstellung liefert allerdings einen tieferen Blick in die Statistik, setzt die bloßen Zahlen ins rechte Verhältnis und räumt so mit möglichen Vorurteilen auf.

Wann kommt es zu Überschuldung?

Eine eindeutige Antwort für die Frage nach den Gründen der Überschuldung kann es nicht geben. Zu unterschiedlich sind die individuellen Lebensbedingungen und Lebensstile. Um dennoch möglichst nah an die Wahrheit heranzukommen, sind die Marktumstände von großem Interesse.

Wie haben sich die Rahmenbedingungen für Deutschlands Bürger in den letzten Jahren entwickelt? Gibt es vielleicht äußere Umstände, die dem Abdriften in den Schuldenkreislauf Vorschub leisten? Haben wir unser Verhalten verändert? Von zentraler Bedeutung sind aus unserer Sicht sechs Faktoren:

- Die Einkommenssituation bzw. deren Entwicklung

- Die Höhe der Verbraucherpreise

- Die Konsumausgaben

- Die Kosten für geliehenes Geld

- Die Entwicklung der Kreditvergabe

- Das Sparverhalten

Da sich die vorliegende Studie mit Überschuldung beschäftigt und Minderjährige keine Kreditverträge abschließen bzw. nur bedingt selbstständig Schulden machen können, gehen wir im Folgenden nur von Bundesbürgern ab 18 Jahren aus.

Entwicklung der Einkommen und Verbraucherpreise

Das Statistische Bundesamt ermittelt jedes Jahr die Höhe des durchschnittlichen monatlichen Nettolohns beziehungsweise Nettogehalts je Arbeitnehmer in Deutschland. Die Einkommensentwicklung seit 1991 ist mit nachfolgendem Diagramm bildlich nachvollziehbar.

Seit dem Beginn des Betrachtungszeitraums im Jahr 1991 wuchs das durchschnittliche Monatseinkommen der deutschen Arbeitnehmer stetig an, wenn auch nicht jedes Jahr in gleichem Maße. 1997 und 2006 mussten allerdings kleine Rückgänge verzeichnet werden. Im Jahr 2010, nachdem sich die Wirtschaft von der weltweiten Finanzkrise erholt hatte, legte das jährliche Wachstum stark zu und hielt an seinem Trend ungebrochen bis einschließlich 2020 fest.

Steigende Gehälter pro Kopf sprechen grundsätzlich gegen eine Zunahme der Überschuldung. Schließlich steht ja im ersten Moment mehr Geld zur Verfügung. Wenn gleichzeitig aber das Preisniveau anzieht, könnte das die Gehaltssteigerung auffressen und so bliebe trotz Gehaltserhöhung ein Fehlbestand im Portemonnaie.

Um alle relevanten Ausgaben der Deutschen zu berücksichtigen, greifen wir bei dieser Betrachtung auf den Verbraucherpreisindex (VPI) zurück. Alle fünf Jahre wird dazu ein Warenkorb zusammengestellt, der die Ausgaben der Deutschen und deren jeweilige Höhe erfasst. Geben wir für einen Artikel nur noch wenig Geld aus, weil er uns nicht mehr so wichtig ist, wird er durch einen anderen und für uns bedeutenderen ersetzt.

Der Verbraucherpreisindex orientiert sich an einem Basiswert und hält die Veränderung zu eben diesem Wert fest. Das Jahr 2015 wurde als Basis gewählt und der Verbraucherpreisindex wurde zu diesem Zeitpunkt mit 100 definiert.

Liegen die Preise über dem Basiswert, werden sie entsprechend einen Wert größer als 100 Punkten aufweisen. Im Jahr 2022 lag der VPI bei 117,7 Punkten. Das bedeutet, dass der Warenkorb für die deutschen Verbraucher um 17,7 Prozent teurer war, als es noch 2015 der Fall war.

Werden die Diagramme zur prozentualen Entwicklung der Nettogehälter und zur prozentualen Veränderung des Verbraucherpreisindexes miteinander verglichen, ist zu erkennen, dass die Gehälter und Löhne zuletzt stärker zunahmen als der Verbraucherpreisindex. Demzufolge stand den Konsumenten mehr Geld zur Verfügung. Doch die hohe Inflation und die Energiepreiskrise schmälern den finanziellen Gestaltungsspielraum der Verbraucher.

Konsumausgaben der letzten Jahre

Die Konsumausgaben der Bevölkerung schwanken enorm im Jahresrhythmus. Am Ende des Jahres werden Kfz-Steuern und Versicherungen fällig, Weihnachten steht vor der Tür und vielleicht wird auch schon der kommende Urlaub gebucht.

Die ersten drei Monate des Jahres sind erfahrungsgemäß von Zurückhaltung bei den Ausgaben geprägt. Zum zweiten und dritten Quartal hin steigen sie wieder deutlich an, bis sie im vierten Quartal den Höhepunkt erreichen. Dieses Schema setzt sich beständig fort.

Da dieses Phänomen jedes Jahr beobachtet werden kann, ergibt sich auf Jahresbasis ein recht gemäßigter Verlauf. Auch diese Größe wird als Index erfasst und dabei ist wieder das Jahr 2015 als Basis mit 100 Prozent definiert worden:

Es wird deutlich, dass die jährlichen Ausgaben für Konsum kontinuierlich ansteigen. Diese, auch politisch gewollte, Entwicklung half unserer Volkswirtschaft dabei, die Finanzkrise verhältnismäßig unbeschadet zu überstehen. Folgendes Diagramm greift die Veränderung in Prozent von Jahr zu Jahr auf:

Autoren: Marc Opitz, Update: Tina Reisewitz, Juliane Lohfink

veröffentlicht: 10.01.2017, letztes Update: 24.07.2023

Quellen und weiterführende Links

- Bundeszentrale für politische Bildung – Welt-Bruttoinlandsprodukt

- Bundesminsiterium der Justiz und für Verbraucherschutz – § 504 Eingeräumte Überziehungsmöglichkeit

- Wikipedia.org – Konsumklimaindex

- Statistisches Bundesamt – Erklärungen zum Verbraucherpreisindex (VPI)

- Statistisches Bundesamt – Statistik zur Überschuldung privater Personen, Fachserie 15 Reihe 5

- Statistisches Bundesamt – Einkommen, Konsum, Lebensbedingungen 2019 (PDF)

- Statistisches Bundesamt – Statistisches Jahrbuch

- Creditreform – Schuldner Atlas 2022

- Bankenfachverband e.V. – GfK Finanzmarktforschung: Marktstudie 2016 – Konsum- und Kfz-Finanzierung (PDF)

- Europäische Kommission – The 2023 Stability & Convergence Programmes (Table A1.3)

- Destatis (Statistisches Bundesamt) – Statistik zur Überschuldung privater Personen – Fachserie 15 Reihe 5 – 2019